保険の見直しタイミングはいつ?やり方と注意点・おすすめ窓口を紹介

※この記事はPRを含みます。

「結婚や出産で生活が大きく変わったけど、今の保険で本当に大丈夫?」「この保険、自分に合ってるのかな…」漠然とした不安を抱えながらも、保険の見直しに二の足を踏んでいる方は多いのではないでしょうか。

この記事では、そんなあなたの疑問を解消するため、そもそも保険の見直しが必要なのかという基本的な問いから、見直しに適したタイミングをライフイベントごとに具体的に解説します。

さらに、保険を見直す際に押さえておきたいポイントや注意点、そしていざ見直したいときに活用できるおすすめの保険相談窓口についても紹介しているので、ぜひ参考にしてください。

- 保険は加入後も、ライフステージの変化に応じて定期的な見直しが必要

- 現代の医療事情に合わせた保障内容でなければ、いざという時に役立たない可能性も

- 過剰な保障や保険料を抑えることで、家計の負担軽減にもつながる

- 「結婚・出産・住宅購入・転職・保険の更新時」などは、保険を見直す良いきっかけになりやすいタイミング

- 保険の見直しに不安がある方は、無料相談窓口「みらいのほけん」を活用するのがおすすめです。保険の仕組みや見直しの進め方を丁寧に教えてくれるので、はじめてでも安心。お米がもらえる特典もあります※。

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

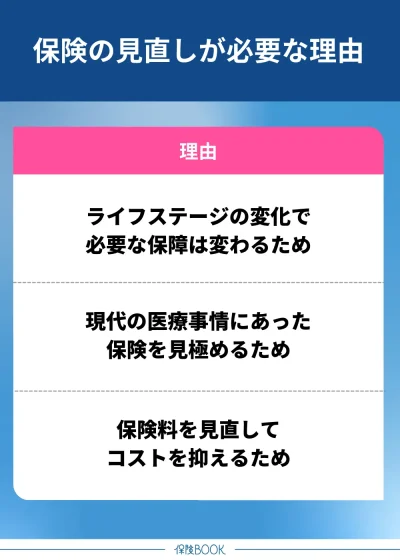

保険の見直しは必要か

ライフステージの変化で必要な保障は変わる

保険の見直しが必要となる理由の1つは、ライフステージの変化によって求められる保障内容が変わっていくことです。

人生には独身期、結婚、出産、子育て、子どもの独立、老後といったさまざまな段階があり、その時々で守るべき対象や備えるべきリスクは異なります。

保険は一度加入して終わりではなく、人生の節目ごとに定期的に内容を見直し、その時に合った保障内容へ柔軟に変更することが大切です。

現代の医療事情に合った保険を見極める

現代の医療事情に適した保険内容となっているかを確認するためにも、定期的な見直しは必要です。医療技術や治療方法は日々進歩しており、過去に加入した保険が今の医療事情に適しているかはわからないからです。

たとえば、以前は長期入院が当たり前だった治療でも、近年では日帰り入院や数日間の短期入院で済むケースが増えており、入院よりも外来通院で治療を継続するケースが増加傾向にあります。

実際に、厚生労働省が発表した「令和5年(2023)患者調査の概況」の「令和5年9月中の全国の退院患者について、在院日数の平均である平均在院日数」では、以下のようなデータがでています。

| 和暦西暦 | 平均在院日数(総数) |

| 平成8年(1996年) | 40.8日 |

| 平成14年(2002年) | 37.9日 |

| 平成20年(2008年) | 35.6日 |

| 令和2年(2020年) | 32.3日 |

| 令和5年(2023年) | 28.4日 |

上記データのように、平均在院日数が1996年の40.8日から2023年には28.4日へと短縮されていることがわかります。

また陽子線治療や重粒子線治療といった最新の治療法は、公的医療保険の対象外で数百万円単位の費用がかかる場合もあります。こうした費用に備えるためには、先進医療特約を付けておくことが重要といえるでしょう。

このように、医療制度や治療方法の進化に合わせて、今加入している保険が十分な保障を発揮できる内容かどうかを定期的に見直し、必要に応じて保障内容をアップデートすることで、医療費による負担を軽減し、安心して治療に専念できるでしょう。

保険料を見直してコストを抑えるため

ライフステージが変わると、本当に必要な保障内容が変化するだけでなく、支払うべき保険料も見直せます。

たとえば、子どもが独立して教育資金の負担がなくなり、さらに住宅ローンも完済している場合、これまで家族を守るために大きく設定していた死亡保障額を減額することが可能です。

保障額を減らせば、毎月支払う保険料を抑えられるので、家計にとっても大きなメリットとなるでしょう。さらに、健康状態が改善している場合には、新たな保険へ乗り換えることで、以前よりも保険料が安くなるケースもあります。

保険商品は常に進化しており、医療技術や社会情勢に合わせて新しいプランも登場しています。従来と同じ保険料でありながら、保障内容が充実している商品に切り替えることで、これまでと同じ金額でより安心できる保障を得ることも可能です。

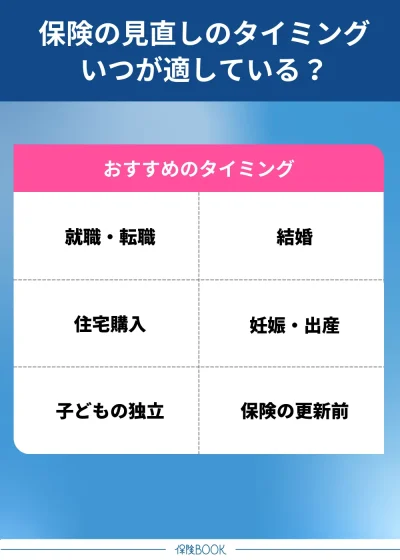

保険の見直しのタイミングはいつが適している?

それでは保険の見直しのタイミングは、いつが適しているのでしょうか?主に以下のタイミングがおすすめです。

就職・転職

就職や転職のタイミングは、保険を見直す機会といえるでしょう。まず就職の場合は、独身期であればまだ扶養家族がいないので、保険の目的は家族を守ることではなく、自分自身の資産形成や将来への備えが中心になります。

たとえば、就職後はこれから本格的に資産形成を始める時期にあたるため、貯蓄型の保険など、将来の資産形成を意識した保険を検討するのも1つの方法です。

また、親の扶養から外れて経済的に独立するのも大きな変化です。これまで親が契約者となっていた医療保険や生命保険から外れることになり、自分自身で必要な保障を考え、加入する責任があります。

一方、転職の場合も同様に見直しが必要です。転職によって収入が増減する可能性があるため、収入が増えた場合には、今までよりも手厚い保障に加入することや、貯蓄型保険への加入を検討して資産形成を進めるのもよいでしょう。

逆に収入が減少した場合には、これまで支払っていた保険料が家計に負担を与える可能性もあるので、保障内容を見直して必要最低限にする、もしくは保険料を抑えられる商品へ切り替えることも選択肢に入ります。

さらに転職により勤務先の福利厚生内容が変わることも多くあります。たとえば、会社の団体保険や福利厚生が充実している場合は、個人で加入している医療保険を減額することも検討できます。

結婚

結婚も保険を見直す重要なタイミングの1つです。独身の時期には、自分自身の病気や怪我に備えるだけで十分でしたが、結婚すると状況は大きく変わります。

配偶者という守るべき存在ができることで、自分に万が一のことがあった場合、相手の生活を支えるための保障を検討する必要が出てきます。

たとえば、もしもの場合に遺された配偶者の生活費を確保するためには、死亡保険を手厚くしておくことが重要です。また、夫婦それぞれが病気や怪我をした際の医療費に備えるため、医療保険やがん保険を充実させておくことも大切でしょう。

結婚は、単なるイベントではなく、新たに家族を守る責任が生じる大きな節目でもあります。これからの二人の生活を守るためにも、このタイミングで一度保険内容を見直し、必要十分な保障を確保しておくことが重要でしょう。

住宅購入

住宅を購入するタイミングも、保険を見直す機会といえるでしょう。

住宅ローンは一般的に数十年にわたり返済が続きますが、もし契約者に万が一のことが起きてしまった場合、遺された家族がその返済を引き継がなければならなくなり、経済的に大きな負担を背負う可能性があります。

このリスクに備えるため、住宅ローンを組む際には多くの人が「団体信用生命保険」、いわゆる「団信」に加入します。

こうした保障があることから、これまで死亡保障を厚くしていた場合でも、団信加入により必要保障額を減らすことができます。その分、保険料を抑えることも可能でしょう。

ただし、団信の保障内容は死亡や高度障害に限定される場合が多く、病気や怪我で働けなくなっただけでは適用されないケースがほとんどです。そのため、医療保険や就業不能保険で別途備えておく必要性も生まれます。

さらに住宅購入時には、損害保険である火災保険への加入が必須となるほか、地震保険をセットで契約することも検討した方がよいでしょう。住宅は長期にわたって守るべき大きな資産で、火災や地震による被害に備えることで家族の安心にもつながります。

妊娠・出産

妊娠や出産のタイミングも、保険を見直す大切な機会です。これまでは配偶者のみを守る保障で十分でしたが、子どもが生まれることで守るべき対象が増え、家族全体を支える責任がさらに大きくなります。

子どもの誕生により、これから必要となる教育資金についても計画的に準備していく必要があるでしょう。たとえば、学資保険は子どもが小さいうちに加入するほど保険料が安く済み、返戻率も高くなる傾向があるので、なるべく早めに検討しておくことが重要です。

また、妊娠や出産を機に生活スタイルが大きく変化し、産休や育休によって世帯収入が減少するケースも少なくありません。育児に専念するために退職を選択するなら、さらに収入が減ることになります。

このように、妊娠・出産は家計や保障内容を見直すべき重要なタイミングといえるでしょう。

子どもの独立

子どもが独立するときも保険を見直すタイミングです。子どもが社会人として自立すると、これまで必要だった生活費や養育費の負担がなくなり、家計が大きく変わります。

子育て期には、親に万が一のことがあった場合でも、遺された子どもの教育資金や生活費を確保するために高額な死亡保障を用意していた家庭が多いと思います。

しかし、子どもが独立すれば、そうした保障は過剰となるケースが増えるので、死亡保障の保険料負担を軽減するのも選択肢の1つでしょう。

また、子どもの独立後は、これまで子育て資金として支出していた分を、自分自身や配偶者の老後資金の準備にシフトさせるのも1つです。

さらに、年齢を重ねるごとに病気や怪我のリスクも高まるので、医療保険やがん保険などの保障内容を手厚くしておくことも検討するとよいでしょう。

このように、子どもの独立は家族構成と家計状況が大きく変わる節目のため、将来のライフプランに合わせた保険の見直しに適している時期といえます。

保険の更新が近いとき

保険の更新が近づいているときも、見直すタイミングの1つです。定期保険の場合は一定期間ごとに更新が必要となりますが、その際に保険料が大きく変動する可能性があります。

更新時に契約者の年齢で保険料を再計算するので、年齢が上がるごとに病気や死亡リスクが高くなり、同じ保障内容でも保険料が以前より高額になる傾向があるのです。

さらに、保険を長く契約していると、保障内容自体が現在のニーズや社会状況に合わなくなっている場合もあります。医療技術や治療法が進歩していることで、過去の保険商品では保障内容が古く、カバーされない治療費が発生することも考えられるでしょう。

そのため、更新の際には、今加入している保険が本当に自分にとって適しているのかを確認することが重要です。過剰な保険料を払い続けていないか、保障内容に過不足はないかを見直すことで、家計にとっても大きなメリットが生まれます。

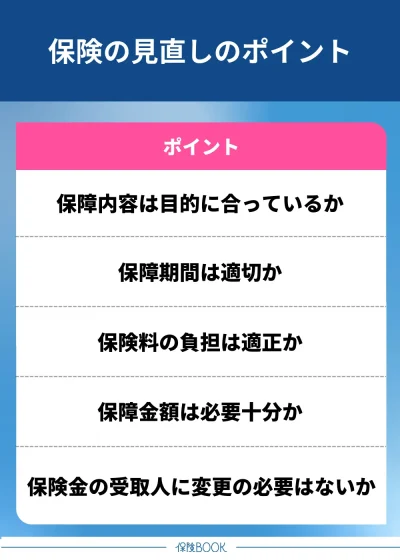

保険の見直しのポイント

保険の見直しのポイントは、以下のとおりです。

保障内容は目的に合っているか

保険を見直す際に重要なポイントの1つは、保障内容が目的に合っているかどうかを確認することです。加入の目的に合わない保障を持っていると、過剰な保険料を支払うことになります。

たとえば、保険に加入する目的が自分自身の医療費や入院時の生活費を補うことなのか、配偶者の生活を保障することが中心なのか、それとも子育て中で、子どもの教育資金や住宅ローン返済の備えが必要なのかなど、人それぞれ加入理由は異なるでしょう。

このように、自分がどのようなリスクに備えたいのか、まず目的を明確にすることが大切です。現在加入している保険があれば、まずその保険に加入した当初の目的を思い出してみましょう。

そうすることで、民間の保険でどの部分を補うべきかが明確になります。もし今の保障内容が目的とずれていると感じた場合は、保障内容を見直して別の保険に契約し直すのも1つの選択肢となるでしょう。

保障期間は適切か

保障期間が適切かどうかも、保険を見直す際の重要なポイントです。保険期間が長すぎると、既に保障の必要性が薄れているにもかかわらず、過剰な保険料を支払い続けることになってしまいます。

たとえば、子どもが独立しているのに、子どもの養育費を確保するための高額な死亡保障をそのまま継続している場合、必要性は低いと言えるでしょう。

反対に、保障期間が短すぎる場合には、いざというときに保障が切れてしまい、家計に大きな影響を与えることもあります。

まずは、自分の現在の経済的責任を整理しましょう。具体的には、家族構成、子どもの年齢、住宅ローンの残債、定年までの年数などを確認し、さらに今後予定している大きなライフイベントも把握しましょう。

それらを整理することで、必要な保障期間を具体的に導き出すことができます。

保険料の負担は適正かどうか

保険を見直す際には、現在支払っている保険料の負担が適正かどうかも確認すべきポイントです。いくら保障内容に納得していても、その保険料が家計を大きく圧迫してしまうようでは本末転倒です。

保険料が過剰すぎると、日々の生活費を切り詰める必要が出てくるので、結果的に食費や教育費、レジャー費など他の大切な支出を削らざるを得なくなってしまいます。

そうなると家族全員にストレスがかかり、何のために保険に加入しているのかもわかりません。また、保険料が家計の負担となり過ぎる場合には、途中で解約せざるを得なくなる可能性もあります。

そうした事態を避けるためにも、無理なく払い続けられる保険料設定をすることが重要です。

保険料の負担が適正かどうかを確認するには、まず現在の家計状況をしっかりと把握しましょう。毎月の収入と支出を書き出し、固定費や変動費とのバランスを見極めることが大切です。

また、今後予想されるライフイベントによって支出が増える可能性もあるので、それも踏まえて検討しましょう。

保障金額は必要十分か

保険を見直す際には、保障金額が必要十分であるかどうかも重要なポイントです。そもそも保険は、万が一のときに経済的損失をカバーするためのものです。しかし、せっかく保険に加入していても、いざという時に保障金額が不足していては意味がありません。

遺された家族が生活に困窮し、精神的にも大きな負担を抱えることになってしまいます。

たとえば死亡保険の場合、自分が亡くなった後に支払われる保険金が、遺された配偶者や子どもの生活費、教育費、住宅ローン返済などに十分でなければ、家族は経済的に立ち行かなくなる可能性があります。

また、病気や怪我の場合には入院費や手術費、先進医療費なども想定する必要があります。さらに、公的保障でどこまでカバーできるのかも計算に入れ、その上で不足分を民間保険で補うとよいでしょう。

保険金の受取人に変更の必要はないか

保険を見直す際には、保険金の受取人に変更の必要がないかを必ず確認することが重要です。たとえば、現在独身で受取人を親に設定している場合でも、結婚した際には配偶者へ変更する必要がでてくるでしょう。

また、結婚後に子どもが生まれた場合には、将来的に子どもを受取人に追加することを検討するケースもあります。

逆に、離婚を経験した場合、受取人が元配偶者のままになっていると、もしもの際に望まぬ相手に保険金が支払われることになるので変更が必要です。さらに、受取人として指定していた人が自分より先に亡くなってしまった場合も別の受取人を指定し直す必要があります。

死亡保険金の場合、契約者と被保険者が同じで受取人が相続人である場合は相続税の対象となりますが、契約者と被保険者が異なり、契約者と受取人が同じ場合には所得税と住民税が課税されます。

さらに、契約者と被保険者が異なり、受取人が契約者でも被保険者でもない場合は贈与税の対象です。

一般的に、相続税の方が贈与税や所得税よりも税制上有利になることが多いため、こうした税負担の違いも踏まえて受取人を見直す必要があります。

保険の見直しのやり方

自身でオンラインで見積もりをだす

保険の見直し方法の1つとして、保険会社の公式サイトや比較サイトでオンライン見積もりを利用する方法があります。

多くの保険会社では、自分の生年月日や性別、見積もりを出したい保険商品を選択して入力することで、簡易的な保険料の試算を提示してくれる仕組みを提供しています。

この見積もりでは、保険金額や保険期間、毎月支払う保険料の目安がわかるので、まずは自分にとって無理のない金額感を確認できるでしょう。

これにより、必要以上に保障を付けて保険料が過剰になりすぎるリスクを避け、自分や家族に本当に必要な保障内容を検討できるでしょう。

さらに、オンライン見積もりは24時間いつでも利用できるので、忙しい方でもスキマ時間に見積もりを比較検討できるのが魅力です。

ただし、オンライン見積もりだけでは、保障の細かな内容や注意点まで十分に理解するのは難しい場合もあります。

保険のプロに相談する

保険の見直しにおいて、もう1つ有効な方法が保険のプロに相談することです。現在では多くの保険相談サービスがあり、これらは何度相談しても無料で利用できるのが特徴です。

相談に応じるのはFPをはじめ、保険に関する豊富な知識と経験を持つプロフェッショナルであり、加入中の保険の見直しから新規加入、保険証券の点検まで幅広くサポートしてくれます。

特に、保険の見直しを考えてはいるものの、具体的に何を相談すればいいか分からない方や、自分では保障内容の過不足を判断できない方にとって心強い存在となるでしょう。

さらに、保険相談サービスは利用者が相談しやすいように、来店相談だけでなく訪問相談やオンライン相談にも対応していることが多いです。

訪問相談であれば、自宅やオフィス、近所のカフェなど自分が希望する場所を指定できるので、子育てや介護などで外出が難しい方でも安心して相談可能です。

一方、オンライン相談はPCやスマホがあれば、自宅からリアルタイムで相談できるので、都市部に住んでいない方や地方在住の方にも利用しやすいでしょう。

保険の見直しの相談をするなら|おすすめの保険相談窓口3選

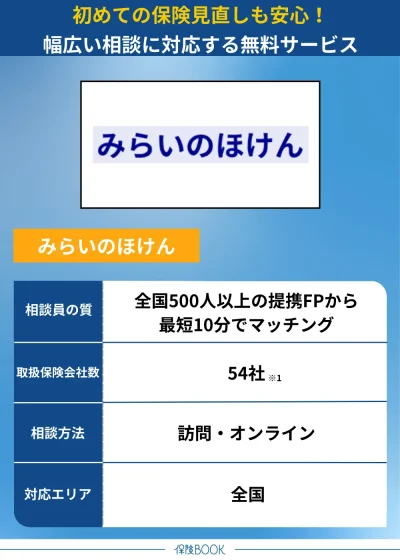

みらいのほけん

- なないろ生命のグループ会社が運営

- 保険の見直しや保険証券の点検ができる

- 選べる6種のギフトがもらえる

みらいのほけんは、なないろ生命グループ会社が運営する無料の保険相談サービス。保険の見直しを検討しているものの、保険証券の見方が分からない方や、持病や既往歴があるため加入できる保険があるか不安という方でも相談可能です。

保険に関する基本的な疑問から保障内容の確認まで、専門家が丁寧にアドバイスしてくれるので、初めての見直しでも安心でしょう。

相談を担当するのは、全国に500名以上在籍する優秀な提携FPで、過去のアンケート結果を基に満足度評価の高いFPとマッチングしてもらえるので、信頼性も高いです。

実際の利用者からは「ずっと悩んでいたお金と保険の話が一段落しそうで安心した」「本当によいものだけを紹介したい熱意が伝わってきて、押し売りがなかったのも高ポイント」など高い評価が寄せられています。

取扱保険会社数 | 54社※1 |

|---|---|

主な保険商品 | 医療保険・終身保険・定期保険・外貨建保険・変額保険・一時払保険・年金保険・特定疾病、がん保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※2 |

出典:みらいのほけん

※1 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※2 2024年8月26日時点での提携先保険代理店の拠点数の総数。

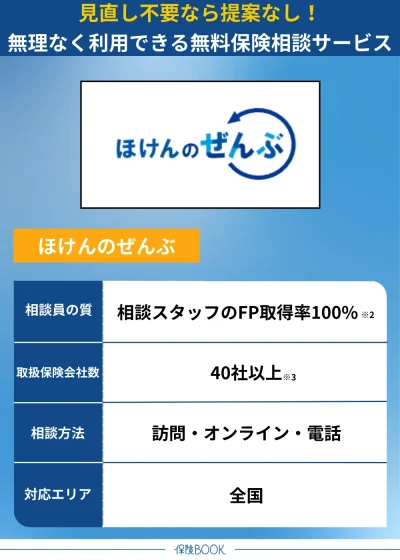

ほけんのぜんぶ

- 子育て世帯の相談数7万組※1

- FP資格取得率100%※2

- 土日・夜間も相談受付可能

ほけんのぜんぶは、 子育て世代約7万人※1から選ばれている無料の保険相談サービス。相談するコンサルタントはFP資格取得率が100%※2のため、確かな専門知識に基づいて顧客の現状を分析し、将来設計を踏まえた保険見直しの提案を行ってくれるでしょう。

取り扱い保険会社数も40社以上※3と豊富なため、幅広い選択肢の中から、加入者のライフプランや家計状況に適したプランを提案してもらえます。

さらに、ほけんのぜんぶのFPは、相談者の将来の夢や目標を叶えるために「いつまでにいくら必要か」を明確化し、今やるべきことを具体的に提示してくれるので、実際に行動へ移しやすくなるというメリットもあります。

利用者からは「すぐに契約ではなく、じっくり考えるように配慮までしてもらえた」「期待する回答+αの的確なご助言をいただくことができた」など好評です。

取扱保険会社数 | 40社以上※3 |

|---|---|

主な保険商品 | 生命保険(個人年金保険・医療保険・入院保険・女性保険・がん保険・学資保険・終身保険・死亡保険・介護保険) 損害保険(火災保険・自動車保険・バイク保険・自転車保険・海外旅行保険・傷害保険・レジャー保険・ペット保険・ゴルフ保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2025年4月時点

※2 株式会社ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

※3 2025年4月時点

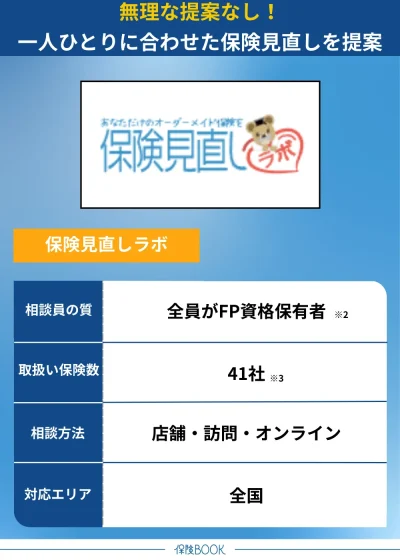

保険見直しラボ

- おすすめ度87.1%※1

- 全員FP資格を保有※2

- 業界最多クラスの取扱い保険会社数※3

保険見直しラボは、何度利用しても相談料が無料の保険相談サービス。相談を担当するのは、全員がFP資格を保有※2している専門家であり、コンプライアンスを徹底しつつ、お客本位の視点で親身かつ丁寧に対応することを大切にしています。

保険相談というと、最初から保険商品の提案をされるのではないかと不安に感じる方もいるかもしれません。

実際にサービスを利用した人からは、「毎月の保険料が1万円も安くなった!」「最高のコンサルタントに出会えました」といった家計改善に関する声や、担当者の対応力に対する評価が多く寄せられています。

このように高い満足度を誇り、利用者からのおすすめ度は87.1%※1という高い数字となっています。さらに、保険見直しラボではイエローカード制度を導入している点も特徴的です。

取扱保険会社数 | 41社※3 |

|---|---|

主な保険商品 | 個人年金保険・定期医療保険・女性保険・終身医療保険・学資保険・介護保険・がん保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 オフィス |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 60拠点以上※4 |

出典:保険見直しラボ

※1 2024年10月のお客さまアンケートデータより

※2 FP資格保有率は入社1年後から計測。

※3 2025年4月時点

※4 2025年4月時点

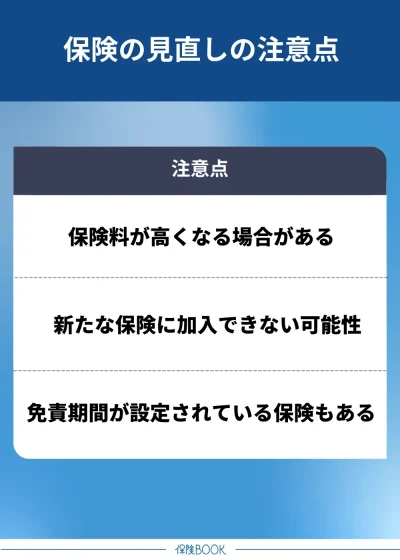

保険の見直しの注意点

保険の見直しの注意点は、以下のとおりです。

保険料が高くなる場合がある

保険の見直しで注意しなければならない1つに、保険料が高くなる可能性があります。一般的に保険料は加入時の年齢によって決まり、年齢が上がるにつれて保険料も高くなる傾向があります。

これは、年齢が上がることで病気や死亡のリスクが増加し、同じ保障内容であっても保険会社側の負担が大きくなるためです。

そのため、たとえば20代のうちに加入していた保険を一度解約し、40代や50代になってから新たに同じような保障内容で加入し直すと、保険料が大幅に上がってしまう可能性があるので注意が必要です。

さらに、定期保険の場合は保険期間満了後に更新する場合、更新時には年齢が上がっているため保険料が上昇するケースが多いです。長期間継続していくと、最終的に保険料が家計の負担となる恐れもあるので、保険料は長期的視点で見直しが重要です。

新たな保険に加入できない可能性がある

保険を見直してより良い内容の医療保険や生命保険を見つけたとしても、必ずしもその新しい保険に加入できるとは限りません。生命保険や医療保険では、加入時に健康状態や既往歴、職業などを告知する必要があります。

特に、現在治療中の病気があったり、過去に大きな病気の経験があったりすると、審査に通らないケースがあります。また、職業によっても加入制限がかかることがあり、たとえば危険度の高い業種に従事している場合は加入が難しくなることもあるでしょう。

さらに、高齢になるほど加入できる保険の選択肢が限られ、選べるプランも少なくなる傾向があります。

持病や過去に大きな病気を経験しており、新しい保険への加入が難しいと感じる方は、引受基準緩和型保険や無選択型保険を検討するのも1つの方法です。これらの保険は通常より加入条件が緩やかになっています。

免責期間が設定されている保険もある

保険の見直しを行う際には、免責期間が設定されている保険もあることに注意が必要です。免責期間とは、保険契約を結んでから一定期間内は保険金が支払われないと定められている期間のことです。

たとえば契約成立後10日〜180日程度の免責期間が設定されており、この期間中に病気を発症したり、入院や手術が必要になったとしても、保険金を受け取ることはできません。

免責期間が設けられている主な理由は、保険金目当ての加入を防ぐためです。たとえばがん保険で、既にがんの兆候や自覚症状がある状態で加入し、すぐに診断を受けて保険金を請求するケースがあると、保険制度全体の公平性が保たれなくなります。

この場合は、たとえば就業不能状態になってから7日、31日、または90日といった期間が経過しないと給付金が支払われない仕組みとなっており、短期的な休職では給付対象とならない場合もあります。

このように、免責期間は保険商品によって異なるので契約前に必ず確認しておくことが重要です。

保険の見直しに関するよくある質問

多くの無料保険相談サービスでは、1社ではなく、30社から40社以上の複数の保険会社と提携しているケースが一般的です。そのため、特定の保険会社に偏った商品だけを強く薦められるという心配は少ないです。

むしろ、これらのサービスでは豊富な取扱商品の中から、相談者一人ひとりのライフプランや家計状況、将来設計に合わせて適した商品を比較検討した上で提案してくれるので効率面でも良質なサービスといえるでしょう。

ただし、サービスを提供するコンサルタントもビジネスとして活動しているので、最終的には自身の希望や条件に合致しているかを見極めることが重要です。

提案内容を鵜呑みせず、複数プランの提案理由や保障内容をしっかりと確認した上で検討するようにしましょう。

保険の見直しのまとめ

今回の記事では、保険の見直しの必要性と、それに適したタイミングについて詳しく解説しました。

保険は一度加入したら終わりではありません。結婚、出産、住宅購入、転職、子どもの独立など、人生の大きな節目を迎えるたびに、必要な保障内容も大きく変化していきます。だからこそ、定期的に見直しを行うことで、現在の生活状況に合った、過不足のない保障を維持できるのです。

なお見直す際には、保障内容が今の目的に合っているか、保障期間は適切か、保険料の負担が無理なく払える範囲か、保障金額は必要十分か、保険金受取人の設定は現状に合っているかといったポイントを確認するようにしてください。

「自分だけでは判断が難しい」「どう見直せば良いか分からない」と感じる場合は、無料の保険相談サービスの活用がおすすめです。最近はオンライン相談に対応したサービスも増えているため、忙しい方でも自宅から気軽に専門家のアドバイスを受けられます。