孫のために学資保険を契約できる?祖父母が孫への教育費を贈与する方法

※この記事はPRを含みます。

教育資金を準備する方法の1つとして「学資保険」がありますが、祖父母名義で学資保険に加入できるのか疑問を持っている人もいるでしょう。

祖父母が学資保険に契約すれば、孫の親からしたら自身の教育費負担を軽減できますし、祖父母にとっては孫をサポートできる嬉しさを感じるかもしれません。

そこで本記事では、祖父母が孫のために学資保険に契約できるのか、学資保険でかかる税金、非課税で教育資金を贈与する方法などを詳しく解説していきます。

- 学資保険は祖父母も契約可能で、孫の教育資金をサポートできる

- 契約者が祖父母でも、孫の親権者の同意が必要な場合が多い

- 加入には年齢や健康状態の制限があり、保険料が高額になることがある

- 保険料払込免除特約がつかない場合もあるため、慎重に選ぶことが重要

- 学資保険に加入する際は、無料相談窓口「みらいのほけん」を活用するのがおすすめ。FPに何度でも無料で相談でき、さらにお米がもらえる特典※もあります。

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

学資保険とは?

学資保険とは、子どもの教育資金を準備するための保険のことです。子どもが被保険者となり、契約者が一定期間にわたって保険料を支払うことで、子どもの成長に応じて給付金を受け取ることができます。

ニーズに合う商品を選ぶことで、子どもの教育資金を計画的に準備することができるでしょう。

学資保険に加入するメリット

- 万が一の事態が起きても教育資金を準備できる

- 税金負担が軽減される

学資保険は、契約者に万が一の事態が起きた際の保障が大きな特徴です。

また、学資保険の払込保険料は税制上の「生命保険料控除」に該当するので、結果的に所得税・住民税の負担軽減※になるのもメリットです。

もちろん、教育資金は預貯金で準備することもできますが、預貯金では万が一の事態が起こっても保障はないうえ、税金の負担軽減もありません。

※:2012年以降に結んだ保険契約であれば、控除額の上限は所得税で4万円、住民税で2.8万円。(国税庁「生命保険料控除」参照)

孫のための学資保険に祖父母は加入できる?

学資保険は子どもの親が契約者となって加入するのが一般的ですが、孫への援助のために学資保険を加入したいと考える祖父母もいるでしょう。

結論を述べると、学資保険は祖父母であっても加入できます。

学資保険の加入条件は商品によって異なるものの、基本的な条件は以下の2つです。

- 3親等内の親族

- 被保険者の扶養者

全くの他人が契約することはできませんが、祖父母であれば3親等内の親族に該当するので加入条件を満たす商品が多いでしょう。

祖父母が学資保険を契約すれば、孫の親(祖父母の子ども)の教育費負担が軽減されるのがメリット。孫の親の経済面が原因で、孫が望む進路を歩ませられないケースは軽減されるでしょう。

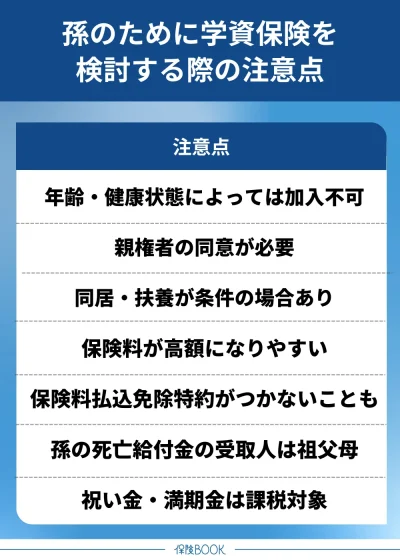

祖父母が孫のために学資保険を契約する際の注意点

祖父母でも孫のために学資保険を契約できますが、親が契約者になる場合と比べると注意しておきたいポイントが複数あります。

これから解説する注意点を踏まえたうえで、学資保険の契約者となるかを判断しましょう。

年齢・健康状態によっては加入できない

学資保険は被保険者である子どもの年齢だけでなく、契約者についても加入年齢には上限があります。

主な学資保険における契約者の加入年齢の上限は下表の通りです。

| 保険商品 | 保険会社 | 契約者の年齢上限 |

|---|---|---|

| 5年ごと利差配当付こども保険 | 東京海上日動あんしん生命 | 60歳 |

| 夢みるこどもの学資保険 | アフラック | 50歳※1 |

| ニッセイ学資保険 | 日本生命 | 69歳※2 |

※1:払込免除特約なしの場合は年齢制限なし

※2:被保険者年齢0歳~2歳の場合。祝金あり型は44歳が上限

出典:東京海上日動あんしん生命、アフラック、日本生命

年齢上限は50代・60代の商品が多く、70代になっていると加入できる商品は限られてくるでしょう。

また、学資保険の加入時には契約者の健康状態の告知も必須であり、年齢制限には引っ掛からなくても持病がある場合は契約できない可能性も出てきます。

一般的には祖父母の方が親よりも病気のリスクが高いため、親が契約者となるより契約しにくい点はデメリットです。

孫の親権者の同意が必要

祖父母が学資保険を契約する際は、孫の親権者(孫の両親)の同意が必要となるケースがほとんどです。

これは、未成年者を被保険者とする保険契約では、親権者がその契約内容に責任を持つ必要があるためで、親権者の同意が得られない場合は契約を進めることは難しくなります。

孫のために学資保険に加入したい場合は、必ず親権者に相談して同意を得てから具体的な商品の検討に移りましょう。

孫との同居・扶養が加入条件になることがある

学資保険の契約条件は保険商品ごとで異なるため、3親等内の親族で孫の親の同意があっても、以下の条件をクリアしないと契約できないケースもあります。

- 被保険者(孫)との同居

- 被保険者(孫)を扶養している

これは、契約者が孫の経済的な保護者として責任があるかどうかを判断基準として設定されているためです。

一般的には3親等内の親族が契約者になる条件ではあるものの、商品によっては加入条件を満たせず契約できないこともあるので、加入条件はしっかりと確認しておきましょう。

保険料が高額になりやすい

学資保険の保険料は、被保険者(子ども)と契約者の年齢や健康状態によって決まることが一般的で、どちらも年齢が上がるにつれて保険料は高くなる傾向にあります。

また、契約者の年齢が高いと保険料の払込期間も短い設定になることが多く、短期間で保険料を払い終える必要があるので、毎月の保険料負担が重くなる点にも注意しなくてはいけません。

保険料払込免除特約がつかない可能性がある

学資保険に加入する大きなメリットは、契約者に万が一の事態が起こった際の保険料払込免除特約です。この特約があることで、教育資金を確実に残すことができます。

実際に、契約者の年齢が50歳を超えると払込免除特約をつけられないものもあり、祖父母が契約者の場合では学資保険のメリットを活かしきれないケースもあるでしょう。

孫(被保険者)の死亡給付金の受取は祖父母になる

学資保険では、被保険者(子ども)が亡くなったとき、保険の契約者が保険料の払込相当額を死亡給付金として受け取れる保障がついています。

もし、親権者である孫の両親(祖父母にとっての子ども)との関係が良くない場合は、死亡給付金を巡ってトラブルに発展する可能性もあるでしょう。

親族間で誤解や金銭トラブルを生まないためにも、孫に万が一の事態が起きた時を想定して、孫の両親と死亡給付金の金額や使い道を前もって決めておくことが大切です。

祝い金・満期金は課税対象になる

学資保険で受け取れる祝い金・満期保険金などは課税対象となることがあります。

また、契約者・受取人がともに祖父母の場合でも、教育資金として孫や孫の両親に渡す際には贈与税の対象になる可能性があります。

出典:国税庁「No.1755 生命保険契約に係る満期保険金等を受け取ったとき」

学資保険でかかる税金の種類

学資保険で受け取る給付金に税金がかかることは解説しましたが、税金の種類は保険契約者・給付金受取人の関係で下表のように変動します。

| 保険契約者と給付金受取人の関係 | 税金の種類 |

|---|---|

| 契約者=受取人 | 所得税 |

| 契約者≠受取人 | 贈与税 |

それぞれのパターンでの税金の計算方法について解説するので、しっかり把握しておきましょう。

契約者=受取人は所得税

学資保険の契約者と給付金の受取人が同じ場合、受け取った給付金は所得税の対象です。

所得の区分は、給付金の受取方法によって以下の2つに分かれます。

- 一括で受取:一時所得

- 年金形式で受取:雑所得

一括で受け取る場合は一時所得

給付金を一括で受け取る場合は一時所得に分類され、以下の計算式で課税対象額を求めます。

一時所得の金額=一時所得に該当する収入額(給付金)-必要経費(払込保険料)-50万円(特別控除額)

一時所得の課税対象額=一時所得の金額×1/2

年間50万円までは特別控除額があるので、他に一時所得がなければ給付金から払込保険料を差し引いた金額が50万円以内なら非課税です。

ここで計算された課税対象額は、給与所得などの他の所得と合算した課税所得金額に組み込まれ、所定の税率をかけて控除額を差し引くと所得税額が計算されます。

所得税の税率や控除額は下表を参考にしてください。

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 0.1万円〜194.9万円 | 5% | なし |

| 195万円〜329.9万円 | 10% | 9.75万円 |

| 330万円〜694.9万円 | 20% | 42.75万円 |

| 695万円〜899.9万円 | 23% | 63.6万円 |

| 900万円〜1,799.9万円 | 33% | 153.6万円 |

| 1,800万円〜3,999.9万円 | 40% | 279.6万円 |

| 4,000万円以上 | 45% | 479.6万円 |

実際に納める所得税額は他の所得に依るところも大きく、他の所得が高い人ほど税金負担も重くなります。

年金形式で受け取る場合は雑所得

年金形式で給付金を受け取る場合は雑所得に分類され、以下の計算式で課税対象額を求めます。

雑所得=その年に受け取った給付金額-受取給付金に対応する払込保険料

払込保険料=年金年額×(払込保険料総額÷総支給見込額)

雑所得の場合は、一時所得のような特別控除がなく、課税対象額が1/2になることもありません。課税対象額を求めた後は、一時所得の時と同じように他の所得と合算して所得税額を計算します。

参照:国税庁「雑所得」

契約者≠受取人は贈与税

学資保険の契約者と給付金の受取人が異なる場合、受け取った給付金は贈与税の対象です。

祖父母が契約者で、孫や孫の親が受取人の場合などが該当します。

贈与税の計算式は以下の通りです。

課税価格=贈与された金額-110万円(基礎控除額)

贈与税額=課税価格×税率-控除額

贈与税には年間110万円の基礎控除額があるので、他に贈与がなければ年間の給付金が110万円以内なら非課税です。

贈与額から110万円を引いた金額が課税価格になり、課税価格の金額に応じた税率をかけて控除額を差し引いた合計額が贈与税の納税額となります。

贈与税の税率や控除額は下表を参考にしてください。

| 基礎控除後の課税価格 | 特例税率 (18歳以上が直系尊属から贈与された場合) | 一般税率 (特例税率に該当しない場合) | ||

|---|---|---|---|---|

| 税率 | 控除額 | 税率 | 控除額 | |

| 200万円以下 | 10% | なし | 10% | なし |

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 30万円 | 20% | 25万円 |

| 600万円以下 | 30% | 90万円 | 30% | 65万円 |

| 1,000万円以下 | 40% | 190万円 | 40% | 125万円 |

| 1,500万円以下 | 45% | 265万円 | 45% | 175万円 |

| 3,000万円以下 | 50% | 415万円 | 50% | 250万円 |

| 3,000万円超 | 55% | 640万円 | 55% | 400万円 |

祖父母からの贈与の場合は、贈与を受ける子・孫が18歳以上であれば特例税率により贈与額が計算されます。

参照:国税庁「贈与税の計算と税率(暦年課税)」

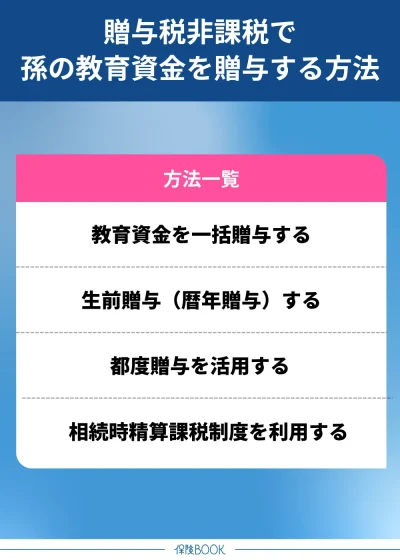

贈与税非課税で孫への教育資金を備える方法

祖父母が学資保険を活用して孫への教育資金を準備すると、受取時に税金がかかってしまう可能性があるのがデメリットです。

税金をかけない教育資金の援助方法としては、孫・孫の親への贈与が挙げられます。

ここからは、贈与税非課税で孫の教育資金を贈与する方法について解説します。

教育資金を一括贈与する

祖父母が孫の教育資金をまとめて贈与する方法の1つとして「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税」制度があります。

この制度を活用すると、祖父母が教育資金を一括贈与しても、孫1人につき最大1,500万円までは贈与税がかかりません。

誰でも活用できる制度ではなく、以下の利用条件を満たしている場合に適用されます。

- 贈与を受ける者が30歳未満

- 子・孫などの直系尊属への贈与

- 資金の用途は教育目的のみ

- 贈与を受ける者が教育資金口座等の開設や申告書の提出、払出し時の支払い事実を証明する書類の提出等を行う

贈与された資金は教育に関する目的でのみ活用可能。ここでいう教育目的の資金とは主に以下のような費用が挙げられます。

| 学校等に対して直接支払われる費用 |

|

|---|---|

| 学校等以外に対して直接支払われる費用 |

|

学校の入学金や授業料だけでなく、習い事に関する費用や通学費用、留学渡航費などにも使えます。

制度を利用するためには金融機関で教育資金贈与のための専用口座を開設し、資金を管理する必要があります。また、教育資金と認めてもらうために、対象となる領収書・請求書などを保管して管理することも大切です。

さらに、孫(贈与を受ける者)が30歳になる前に使い切らなかった場合、残額は贈与税の対象となることも注意しなくてはなりません。

参照:国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」、文部科学省「教育資金の一括贈与に係る贈与税非課税措置について」

生前贈与(暦年贈与)する

毎年一定額を贈与する生前贈与(暦年贈与)を活用する方法もあります。

例えば、祖父母から孫の親に毎年110万円以内の贈与をして孫の親が契約者となって学資保険を契約すれば、間接的に祖父母は孫の教育資金をサポートできます。

年齢・健康状態を考慮すると、祖父母自身ではなく孫の親が契約者となる方が、有利な条件で学資保険に契約できるのが一般的です。

生前贈与(暦年贈与)のつもりでも税金が発生するケースがある

暦年贈与を活用して年間110万円以内の贈与を行った場合でも、以下のケースは贈与税または相続税が発生するので注意が必要です。

- 贈与税:定期贈与とみなされると合計額に対して贈与税がかかる

- 相続税:相続開始前7年以内※の贈与は相続税の対象になる

定期贈与とは、一定期間に一定の財産を贈与することです。

「毎年100万円を10年間継続して贈与する」といった契約を結んでいる場合は、暦年贈与ではなく定期贈与に該当し、贈与の合計額に対して贈与税が発生します。

また、暦年贈与であっても相続開始前7年以内の贈与は相続税の対象になります。つまり、祖父母が死亡する前7年間の暦年贈与は相続税がかかるとも捉えられるので、節税のためにも贈与はできるだけ早く始めるのがおすすめです。

また、年間110万円の非課税枠は贈与を受ける側の上限額です。孫または孫の親が他者から贈与を受けている場合は、合算して年間110万円に抑える必要があることは覚えておきましょう。

※:2023年1月1日以降の贈与の場合。2022年以前の贈与は相続開始3年以内の贈与が対象。

都度贈与を活用する

教育費が必要なタイミングで贈与できる場合は、都度贈与を活用すると良いでしょう。

都度贈与とは、生活費・教育費など通常必要と考えられる費用のために贈与すると、贈与税が非課税になる制度のことです。

なお、都度贈与と認められるかは「必要な費用を必要な分だけ贈与しているか」がポイントになります。

例えば、孫の入学金や授業料などを都度渡す場合は認められますが、将来の費用も含めて多く贈与した場合は認められずに贈与税がかかる可能性があります。

出典:国税庁「No.4405 贈与税がかからない場合」

相続時精算課税制度を利用する

相続時精算課税制度の選択も、贈与税を非課税にする手段の1つです。

原則60歳以上の父母・祖父母から18歳以上の子・孫に対する贈与で活用できる制度で、最大2,500万円の特別控除が適用されて、超過分の税率も一律20%になります。

しかし、将来祖父母が亡くなった際には相続財産として計算されるので、相続税が課される仕組みになっています。

税金の先送り(贈与税から相続税)の意味合いがあるので必ず節税できるとは限りませんが、大金を贈与する際には検討の余地があるでしょう。

また、相続時精算課税制度の利用以後は暦年贈与を使えなくなるので、どちらが良いかを慎重に検討したうえで、利用するかを判断するのがおすすめです。

参照:国税庁「相続時精算課税の選択」

学資保険の検討で利用したい保険相談窓口おすすめ

学資保険には様々な商品があり、どの商品を選べば良いかで迷ってしまうこともあるでしょう。

特に、祖父母が契約者となる場合は年齢上限も気にする必要があるので、ニーズに合うものを見つけにくいかもしれません。

そこで、学資保険を検討する際には保険相談窓口を利用するのがおすすめ。相談者の状況に合わせて、保険のプロが適したプランを提案してくれます。

みらいのほけん

- 54社※1の保険会社の商品からプランを提案

- 提携FP500名の中から最短10分でマッチング

- 20代〜80代まで幅広い年代の相談実績あり

- 「なないろ生命」のグループ会社が運営

- イエローカード制度があり安心

みらいのほけんは、54社※1の保険会社を取り扱っている保険相談窓口。多数の商品からニーズに合う保険プランを提案してくれるのが特徴です。

相談に乗ってくれるのは業界平均10年以上※2の経験がある提携FPで、500名以上の中から相談内容に応じて適したFPを最短10分でマッチングしてくれます。

仮に過度な営業・失礼な対応をされた場合やFPが合わないケースでも、イエローカード制度により迅速に担当を変えてくれるので安心です。

| 取扱保険会社数 | 54社※1 |

|---|---|

| 対応エリア | 全国 |

| 相談料 | 無料 |

| 相談方法 | オンライン・訪問 |

| 店舗(拠点)数 | 106拠点※3 |

出典:みらいのほけん

※1:2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※2:2024年8月30日時点における一部提携先保険代理店の平均業界経験年数

※3:2024年8月26日時点での提携先保険代理店の拠点数の総数

ほけんのぜんぶ

- 幅広い層から累計31万件以上※1の申込実績

- 41社※2の保険会社から適した商品を提案

- 相談スタッフは全員がFP※3

- 教育資金・老後資金など必要な資金を「見える化」して説明

- 都合の良い日時・場所で相談可能

ほけんのぜんぶは、累計31万件以上の申込実績を誇る保険相談窓口。子育て世代からシニア層まで幅広い相談実績を誇ります。

取り扱いのある保険会社は40社以上と多いため、祖父母が学資保険の検討をする場合においても複数の商品から比較を行えるのもメリットです。

| 取扱保険会社数 | 41社※2 |

|---|---|

| 対応エリア | 全国 |

| 相談料 | 無料 |

| 相談方法 | オンライン・訪問・電話 |

| 店舗(拠点)数 | 21拠点 (北海道・東北3、関東7、中部4、関西1、中国・四国3、九州3)※4 |

出典:ほけんのぜんぶ

※1:2025年4月時点

※2:2024年10月1日時点

※3:入社1年以上のプランナーのFP資格取得率は100%

※4:2025年2月時点

保険見直しラボ

- 利用者の相談満足度96.8%※1の高評価

- コンサルタントの平均業界年数は17.3年※2で経験豊富

- 41社※3の保険会社を取り扱い

- 生命保険協会の「認定代理店」を取得

保険見直しラボは、利用者からの相談満足度が96.8%※1の高評価を得ている保険相談窓口です。

取り扱う保険会社は41社※3で、学資保険を含めてニーズに合う保険プランをオーダーメイドで組み合わせて提案してくれます。

| 取扱保険会社数 | 41社※3 |

|---|---|

| 対応エリア | 全国 |

| 相談料 | 無料 |

| 相談方法 | 店舗・オンライン・訪問 |

| 店舗(拠点)数 | 62拠点※5 |

出典:保険見直しラボ

※1:2024年10月時点のアンケート結果(保険見直しラボ調べ)

※2:2025年4月時点

※3:2025年4月時点

※4:入社1年以上経過したコンサルタントが対象

※5:2025年4月時点

孫のための学資保険に関するQ&A

各家庭の経済状況・ライフスタイルにより異なるので、おすすめ商品を断定することはできません。

給付金の受取タイミングや保険料払込免除特約の有無など保障内容を比較して、ニーズに合う商品を選びましょう。

また、祖父母が契約者となる場合は孫との同居・扶養が条件になる商品もあるので、同居していない場合は契約できる条件もしっかり確認することが大切です。

学資保険の契約者の年齢上限は商品ごとで異なるものの、多くの学資保険で上限は50代・60代となっています。

70代以上の祖父母が契約者となる場合、契約できる商品はかなり限られてしまうでしょう。

年齢上限がない商品もありますが、保険料払込免除特約がつかないケースがあるので学資保険のメリットを活かせません。

学資保険は、孫の親が契約者になる方が良いでしょう。祖父母より年齢が若く、契約できる商品が多いうえ、保険料も割安な傾向です。

また、親権者自身が契約者になれば契約にあたっての同意が不要で、万が一の際の死亡給付金の受取でトラブルになることを避けやすいと言えます。

祖父母が学資保険の契約者になるのであれば、教育資金を贈与する方が孫のためになるでしょう。

例えば、暦年贈与の非課税枠(年間110万円)の範囲で孫の親に毎年贈与して、そのお金で孫の親が契約者として学資保険に加入する方が、保障面では充実する可能性が高いです。

一括贈与と都度贈与のどちらが良いかは人により異なります。必要なタイミングで都度渡せる状況であれば、金額の上限なく非課税になる都度贈与が良いでしょう。

一方、かかる教育費が1,500万円以内なら一括贈与で先に渡しておけば、非課税なうえに都度贈与する手間を省けます。

孫にかかる教育資金の総額や自身の資産状況を加味して、適切な贈与方法を選んでください。

まとめ

本記事では、祖父母が孫の学資保険に加入する際の注意点や非課税で孫の教育資金を贈与する方法について解説してきました。

祖父母でも孫のために学資保険を契約できますが、年齢・健康状態を考えると孫の親が学資保険を契約する方が望ましいでしょう。

代わりに、非課税制度を活用して孫・孫の親に教育資金を贈与することで、孫にかかる教育費をサポートすることができます。

祖父母自身が学資保険を契約したい場合や、孫への教育資金援助について詳しく知りたいときは、相談無料の保険相談窓口を活用するのがおすすめです。