FP相談の費用相場はいくら?有料・無料のFPの違いとおすすめ窓口

※この記事はPRを含みます。

「将来のためにお金の相談をしたいけれど、FP相談って費用はいくらかかるの?」「無料のFP相談もあるけれど、本当に信頼できるの?」と、お金の専門家への相談には、費用に関する疑問や不安がつきものですよね。

この記事では、有料FP相談の料金体系や具体的な費用例を詳しく解説するとともに、有料と無料のFP相談それぞれの特徴と注意点を徹底比較します。

さらに、どこに相談すればいいか迷っている方のために、無料で安心して利用できるおすすめの保険相談サービスも厳選してご紹介しているので、ぜひ参考にしてください。

- FP相談には「有料」と「無料」があり、有料の相場は1時間5,000〜10,000円程度

- 有料FPは独立性が高く、幅広い商品から提案してもらえる一方、費用がかかる点に注意が必要

- 無料FP相談でも、丁寧な対応や豊富な知識を持つプロに出会える可能性があり、気軽に相談しやすいのが特徴

- 相談内容や自分の目的に応じて、費用だけでなく「誰に相談するか」が重要

- そこでおすすめなのが、無料FP相談窓口「みらいのほけん」。無料で何度でも優秀なFPに相談でき、さらにお米がもらえる特典もあります。

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

有料のFP相談の費用|1時間あたり何円かかる?

有料の場合はFPが独自で料金設定を行う

ファイナンシャルプランナー(FP)に相談する場合、大きく分けて「有料」と「無料」の2種類があります。一般的に、有料FPの相談は「1時間あたりいくら」という形で料金が設定されていることが多いです。

この料金設定については、FPが自分自身で決定している場合がほとんど。つまり、料金体系はFPによって異なり、各FPが独自に価格を設定しているため、料金にばらつきがあります。

有料相談の場合、料金はもちろんですが、FPの経験や専門分野、認定資格によっても料金が変動することがあります。

有料FP相談の1時間あたりの値段は5,000円〜10,000円が相場

有料FP相談の料金相場は、1時間あたり5,000円〜10,000円です。これは日本FP協会が発表しているデータから分かります。

日本FP協会が認定している「CFP、AFP認定者が設定している1時間あたりの相談料の割合」は以下のようになっています。

| 1時間あたりの相談料 | 割合 |

| 5,000円未満 | 14.2% |

| 5,000〜10,000円未満 | 47.3% |

| 10,000円〜20,000円未満 | 33.5% |

| 20,000円以上 | 5% |

このデータからも分かるように、多くのFPは5,000円〜10,000円の範囲で相談料を設定しており、その次に多いのが10,000円〜20,000円未満という価格帯です。

FP相談が初めての方は、1つの目安にするとよいでしょう。

有料FP相談の費用例を紹介

有料でFPに相談する場合は、相談料以外にもさまざまな追加費用が発生することがあります。たとえば、ある会計事務所のFP相談の料金表は以下のとおりです。

FP相談 | 5,000円/1時間 |

|---|---|

資産運用設計 | 30,000円〜 |

ライフプランニング | 30,000円〜 |

不動産相談・提案 | 30,000円〜 |

上記表のように、1時間のFP相談は5,000円程度となっていますが、これはあくまで「相談のみ」の料金です。

相談には現状の確認や問題点の検討が含まれますが、もし提案書が必要な場合や具体的なアドバイスを受ける場合、その相談内容によっては、3万円以上の費用が追加でかかることがあります。

特に資産運用設計やライフプランニングなどは複雑で、専門的な内容を含むので、通常の相談料金に加え、別途費用が発生することがあります。

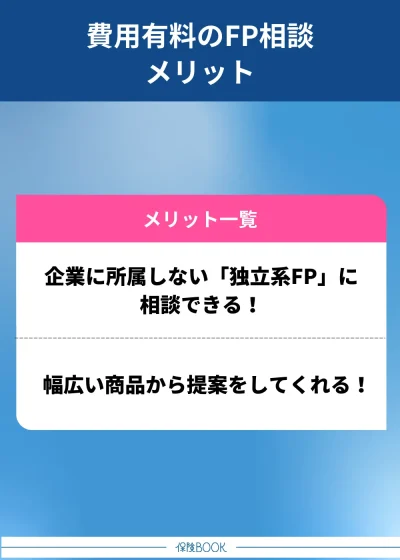

費用有料のFP相談のメリット

有料のFP相談のメリットは、以下のとおりです。

企業に属していない

有料のFP相談のメリットの1つは、企業に所属しない「独立系FP」に相談できる点です。独立系FPとは、銀行や保険会社、証券会社など特定の金融機関に所属せず、独立した立場で顧客にアドバイスを行うFPのことを指します。

金融機関に属しているFPは、所属する機関の自社商品を優先して提案する可能性もゼロではありません。そのため偏ったアドバイスに繋がることもあるでしょう。

一方で、独立系FPは、特定の金融機関に縛られないため自由度が高いのが特徴です。

もちろん、独立系FPの中にも、特定の商品や提携商品を取り扱っている場合があるので、完全に自由とは限りません。また有料のFPでも、全てが独立系とは限りません。その点については事前に確認しておくことが重要です。

幅広い商品から提案をしてくれる

特定の商品だけでなく幅広い選択肢から提案を受けられるのも、有料FP相談のメリットでしょう。

特に独立系のFPは、特定の金融機関の商品に限定されず、さまざまな保険会社や金融商品から必要に応じた商品を選ぶことができます。自身のニーズに適した保険や投資商品を提案してもらえる可能性が高いのです。

ただし、有料FPがすべての金融商品に精通しているわけではありません。有料FPの中には特定の分野に特化している場合もあり、得意な商品やサービスがある一方で、不得意な分野が存在することもあるのです。

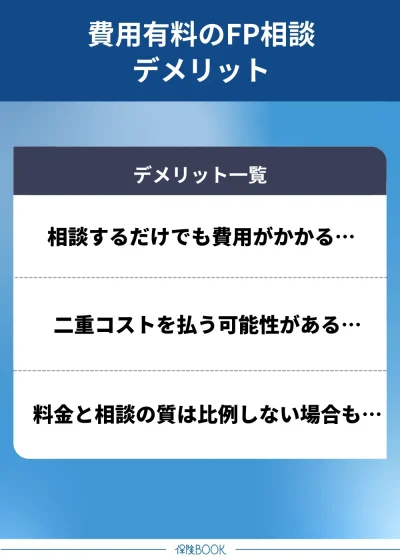

費用有料のFP相談のデメリット

有料のFP相談のデメリットは、以下のとおりです。

相談するだけでも費用がかかる

有料FP相談のデメリットの1つは、相談するだけで費用がかかる点です。たとえば、無料相談の場合、初期費用が一切かからず、相談自体が無料で行え、契約提案やアフターフォローも無料で提供されることが多いです。

しかし、費用が発生する有料FP相談の場合、相談時間や回数に応じて料金が発生します。これにより、気軽に「ちょっと話を聞いてみたい」「保険に関する基本的な知識を聞きたいだけ」といった軽い気持ちで相談することが難しくなります。

料金を支払う以上、それに見合ったアドバイスを期待するのが一般的なので、大きな問題や重要な相談をしたいと感じる一方で、些細な質問や基本的な知識を聞きたい場合には、費用対効果が薄く感じられることもあるでしょう。

二重コストを払う可能性がある

二重コストがかかる可能性があるのも、有料FP相談のデメリットの1つです。

有料のFP相談は商品を販売していないことも多いため、相談後に実際の保険や投資商品を購入する際には、別途手続きが必要になります。たとえば、保険に加入する場合、自分で保険会社と契約を結ぶ必要があり、その際に手数料やその他の費用がかかることがあります。

このようにFPに支払う相談料だけではなく、実際に商品を契約する際にも別途費用がかかるため、結果的に二重のコストが発生することになるのです。

料金と相談の質は比例しない場合がある

料金と相談の質が必ずしも比例しない場合があるのも、デメリットの1つです。「無料のFP相談は無料のために質が低い」「有料FP相談はお金を払っているから質が高いはず」と思いがちですが、必ずしもそういうわけではありません。

有料であっても、すべてのFPが豊富な経験や専門性を備えているわけではありません。FPにはそれぞれ得意分野と不得意分野があり、たとえば保険や税金、資産運用に強いFPが、不動産や相続に関しては知識が浅いというケースもあります。

そのため、相談者のニーズとFPの専門性が一致しない場合、期待していたレベルのアドバイスを得られない可能性もあるのです。

そのため、信頼関係を築けるかどうかは重要です。

また、有料FP相談では、お試し相談が限定的である点もデメリットです。初回1時間のみ無料という形で提供しているケースはありますが、完全無料で複数回相談できるという制度は稀なため、まずは気軽に話してみるというハードルが高く感じられるかもしれません。

そのため、相談する前にFPの経歴や専門分野、実績などをしっかり確認しておくことが大切です。

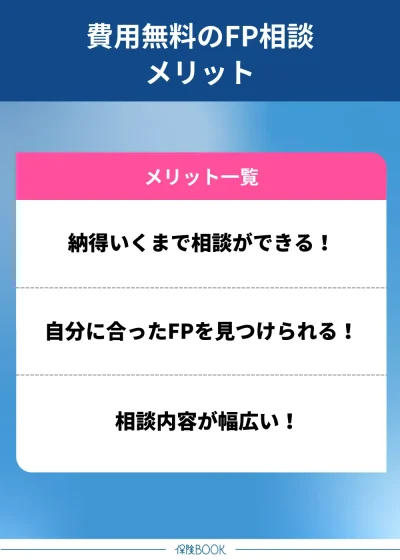

費用無料のFP相談のメリット

費用無料のFP相談のメリットは、以下のとおりです。

お金がかからないので納得いくまで相談ができる

費用が発生しないため、納得いくまで相談できるのは、無料FP相談のメリットの1つです。

有料相談の場合、一般的に1時間あたり5,000円〜10,000円程度の料金がかかるため、気軽に繰り返し相談することは難しくなりがちです。その点、無料FP相談では、回数や時間に制限がなく、納得いくまでじっくりと話を聞くことができます。

また、「少しだけ聞きたいことがある」「ちょっと不安なので確認したい」といった些細な疑問にも気軽に対応してもらえるのが魅力です。

たとえば「家計の見直しをしたいけど、どこから始めればよいかわからない」「教育資金をどう準備すればよいか迷っている」といったような悩みも、無料でじっくり相談できるので、費用対効果を気にせず利用しやすいのはメリットです。

なお無料のFP相談の中には、初回のみ無料で、2回目以降の相談は料金が発生するというケースもあるので注意しましょう。

自分に合ったFPを見つけられる

自分に合ったFPを見つけやすいのも無料FPを利用するメリットです。無料で何度でも相談ができるので、複数のFPと実際に話すことができますし、相性や対応力、知識の深さなどを比較しながら、自分に最も合う担当者を選ぶことが可能です。

FPは一度限りの相談相手ではなく、人生における重要な節目で長く付き合うパートナー的存在となるケースも少なくありません。そのため、信頼できる人を選ぶことは重要です。

無料相談であれば、複数のFPと会話を重ねながら、「説明が分かりやすいか」「押し付けではなく寄り添ってくれるか」「こちらの立場や状況をしっかり理解してくれるか」など、自分の目で確認できるのはメリットでしょう。

相談内容が幅広い

相談内容が幅広いのも無料FP相談のメリットでしょう。たとえば、以下のような相談が可能です。

- 保険の新規加入

- 保険見直し

- 家計診断

- 住宅資金相談

- ライフプランニング

- 教育資金相談

- 資産形成

- 老後資金相談

まったく保険に加入したことがない初心者の方には、新規加入に向けた基礎的な説明や、ライフスタイルに合った保障の選び方を丁寧に案内してくれます。

一方、すでに保険に加入している方には、今の契約内容が自分に適しているか、保障の過不足がないか、保険料が高すぎないかといった「保険の見直し」に関する相談もできます。

さらに、日々の生活に密着した「家計診断」も対応範囲。毎月の収支を見直して無理のない節約方法や、貯蓄を増やすためのアドバイスを受けることもできます。

ライフプランニングの相談も可能で、結婚や出産、子育て、定年退職など、人生の節目ごとに必要となる資金をどう準備するか、それぞれのライフイベントに応じた保険や資産運用商品の選び方まで、段階的にサポートをしてくれるでしょう。

また、子どもの進学に向けた「教育資金の相談」や、資産を少しずつ増やしていきたい方向けの「資産形成の方法」、さらに退職後の生活に備える「老後資金の準備」といった相談も可能です。

このように、無料FP相談では人生のあらゆるステージで生じるお金の悩みに対して、幅広く柔軟に対応してもらえるのがメリットでしょう。

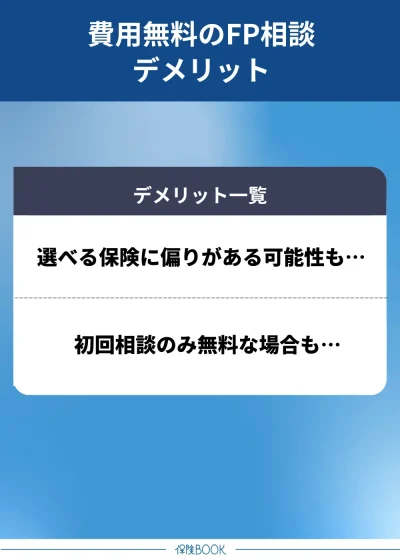

費用無料のFP相談のデメリット

費用無料のFP相談のデメリットは、以下のとおりです。

選べる保険に偏りがある可能性

無料のFP相談サービスの多くは、保険や金融商品の契約によって報酬を得る仕組みで運営されています。そのため、取り扱う保険会社や商品が限定されていることもあり、選べるプランに偏りが生じる可能性があります。

すべてのケースでそうとは限りませんが、相談先によっては特定の保険会社の商品を中心に提案されることがあるかもしれません。

たとえば、40社以上から比較検討できるサービスもあれば、限られた数社の商品からしか選べないケースもあります。相談を受ける際は、取り扱い保険会社の数や内容を事前に確認しておくと、納得感のある相談につながるでしょう。

初回のみ無料で、継続相談には費用が発生する場合も

無料とされるFP相談であっても、初回の相談だけが無料となっており、2回目以降は有料となるケースも一部に見られます。

特に具体的な資産形成の設計やプランの見直しなど、継続的なサポートが必要になると、費用が発生することがあるようです。

全てのサービスがそうとは限りませんが、相続や投資、不動産といった専門性の高いテーマについては、追加料金がかかることも考えられます。

そのため、事前に「どの範囲までが無料なのか」「今後費用が発生する可能性があるのか」といった点を確認しておくことをおすすめします。明確な料金体系を提示してくれるサービスを選ぶと安心です。

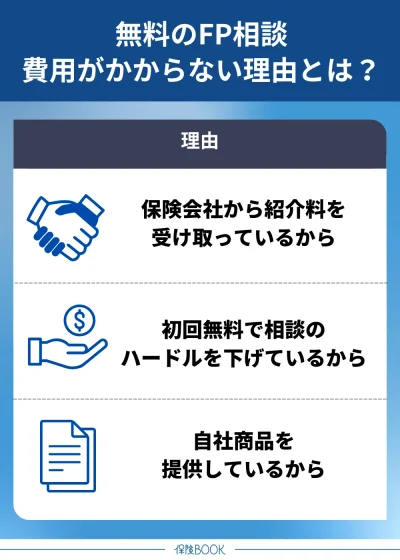

無料のFP相談は危険?費用がかからない理由とは

保険会社から紹介料を受け取り運営をしているから

無料のFP相談に費用がかからない理由の1つは、保険会社からの紹介手数料によって運営されているためです。

相談を担当するFPが相談者に対して保険商品を提案し、契約が成立した場合、保険会社から所定の紹介料や手数料が支払われる仕組みになっています。このようなビジネスモデルにより、利用者から直接相談料を徴収しなくてもサービスを維持できるのです。

相談者の立場から見れば、費用をかけずに専門的なアドバイスを受けられるのはメリットといえるでしょう。また、提案された保険に納得できれば、そのまま契約へ進むことも可能で、手続きがスムーズに完結します。

結果として、特定の保険商品が優先的に勧められる可能性もあり、顧客目線でのアドバイスが受けにくくなることもあります。この点はデメリットとして理解しておきましょう。

とはいえ、無料のFP相談が「危険」というわけではありません。しっかり比較検討すれば、無料相談は魅力的なサービスと言えるでしょう。

初回無料で相談のハードルを下げているから

またサービスによっては、初回の相談は無料であっても、2回目以降から料金が発生するというケースも存在します。これは「初回無料相談」として敷居を下げ、その後の深い相談や継続的なサポートから収益を得るというスタイルです。

この方式のメリットは、まず気軽に相談してみてから継続の有無を決められる点でしょう。ただし、最初の無料相談で得られる情報には限りがあるので注意が必要です。

自社商品の提供をしているから

無料でFP相談を提供している理由の1つに、自社商品の販売を目的としているケースがあります。これは、「企業型FP」と呼ばれるFPが該当し、主に保険会社・銀行・証券会社といった特定の金融機関に所属して活動しているタイプです。

企業型FPの場合、相談自体は無料で行われるものの、最終的には自社の金融商品を提案・販売することが主な目的となっていることが多く、実際の収益は商品が契約された際に発生する販売手数料やコミッションによって確保されています。

つまり、初回の相談費用がかからないのは、あくまでも入口としての戦略であり、その後の提案内容が自社商品に偏りがちになる可能性があるのです。

もちろん、企業型FPがすべて悪いというわけではありません。商品に納得できれば契約する価値は十分にありますし、無料で専門的な知識を得られる点では大きなメリットと言えるでしょう。

費用無料でFP相談できるおすすめの保険相談窓口

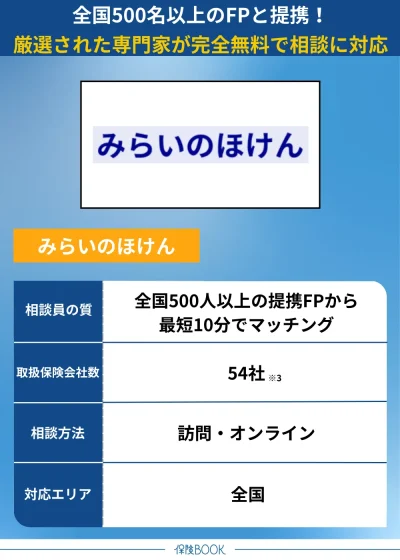

みらいのほけん

- 全国の提携FPが500名以上

- 一人ひとりの状況に合わせて疑問を解決してくれる

- 相談場所の自由度が高い

- 無料相談で選べる6種のギフトがもらえる

みらいのほけんは、全国に500名以上のFPと提携をしている完全無料の保険相談サービスです。北海道から沖縄まで全国に対応しており、厳しい審査基準をクリアした質の高いFPと提携しています。

相談者のアンケート結果をもとに、評価の高いFPがマッチングされるので、信頼できる専門家と出会える可能性が高いでしょう。FPはまず、相談者の悩みや状況を丁寧にヒアリングし、必要に応じて保険商品やお金に関するアドバイスを行います。

相談内容は多岐にわたり、保険の新規加入や見直し、保険証券の点検に加え、家計の見直しや教育資金、老後資金の準備、さらには資産形成や投資に関するアドバイスまで幅広く対応しています。

また、相談スタイルの自由度が高いのも特徴の1つ。自宅や近くのカフェ、勤務先など希望の場所にFPが訪問してくれるので、ライフスタイルに合わせて柔軟に相談できます。

またオンライン相談にも対応しており、スマホやPCを使って自宅からでも気軽に相談が可能です。

さらに、最短10分でFPを紹介してもらえるスピード対応も好評。予約は年中無休で受け付けており、すぐにでも相談したいという方にもぴったりです。

無料相談で選べる6種のギフトも用意。「こだわりのパンケーキミックス」「スターバックス ギフト」「三田屋ハンバーグステーキ」「Komons ファブリックミスト Mini」「巌流庵のもつ鍋」「北海道産ゆめぴりか」などがもらえます。

取扱保険会社数 | 54社※3 |

|---|---|

主な保険商品 | 医療保険・終身保険・定期保険・年金保険・特定疾病、がん保険・外貨建保険・変額保険・一時払保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※2 |

出典:みらいのほけん

※1 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※2 2024年8月26日時点での提携先保険代理店の拠点数の総数。

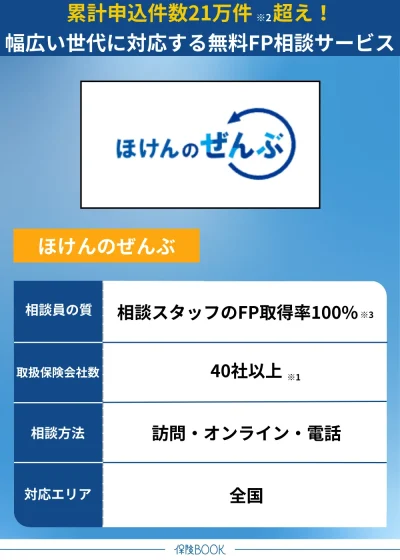

ほけんのぜんぶ

- 40社※1の保険会社から比較提案できる

- 累計申し込み件数は21万件※2

- 最短で翌日の相談にも対応

- 無料相談で選べるギフトを用意!

ほけんのぜんぶは、累計申込件数が21万件※2を超える実績を持つ無料の保険相談サービス。子育て世代からシニア層まで幅広い年代に対応しており、多くの相談者から支持されています。

相談にあたるのは、FP資格を有するプロのコンサルタント※3。全国に350名※4在籍するFPの中から、相談者の希望や状況に合った担当者がマッチングされます。

相談では、将来の夢や目標を実現するために「いくらお金がかかるのか」を見える化し、「今、何をすべきか」を明確化。 そのため、漠然とした不安が明確な行動指針に変わり、安心感を持って将来設計ができるでしょう。

実際の利用者からは、「新たに提案された保険で、今より手堅くなったのに保険料は下がった」「いろんな会社を比較して意見をくださるので、広い視野で検討できた」といった満足の声が寄せられています。

さらにほけんのぜんぶでは、相談場所も柔軟に対応しており、自宅・カフェ・オフィスなど希望の場所に訪問してもらうことが可能です。オンラインや電話相談にも対応しているため、自分のペースに合わせて相談できる環境が整っています。

無料相談を受けた方には「サーモス真空断熱タンブラー」「炭火焼肉たむら近江牛小間切れ」「アンパンマンフェイスランチ皿」「DEAN&DELUCAクーラーバッグ」「ロクシタンハンドクリーム」など、選べるギフトも用意されています。

取扱保険会社数 | 40社以上※1 |

|---|---|

主な保険商品 | 生命保険(医療保険・入院保険・女性保険・終身保険・死亡保険・個人年金保険・がん保険・学資保険・介護保険)

損害保険(火災保険・自動車保険・バイク保険・自転車保険・海外旅行保険・傷害保険・レジャー保険・ペット保険・ゴルフ保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2024年4月時点

※2 2023年2月時点

※3 ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

※4 2023年2月時点

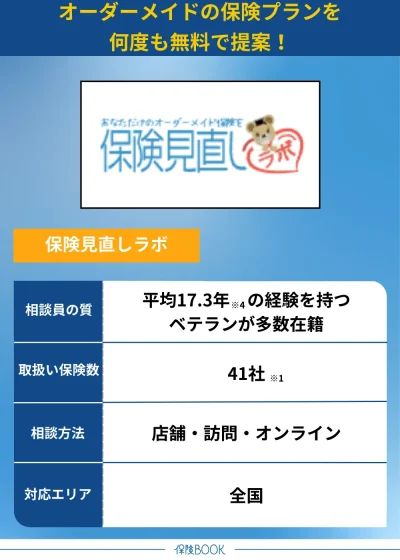

保険見直しラボ

- 41の保険会社※1からオーダーメイドで提案

- お客様満足度が96.8%※2

- 数々の保険相談サイトランキングでNo.1※3の実績

- 無料相談とアンケートでプレゼントがもらえる!

保険見直しラボは、41社※1の保険会社と提携し、利用者一人ひとりのライフスタイルや希望に合わせたオーダーメイドの保険プランを無料で提案してくれる保険相談サービス。多数の保険相談ランキングでNo.1※3を獲得するなど、業界内でも高い評価を受けています。

相談を担当するコンサルタントは、保険業界で平均17.3年※4という豊富な経験を積んだプロたち。これまでの実績を活かしてアドバイスを提供してくれるので、初めて保険を契約する方や見直す方でも安心して相談できるでしょう。

実際にサービスを利用した方からは、「保険への不安がなくなり、納得の保険に」「お金に関する知識が豊富でなんでも相談でき、ガツガツした営業をされることもなく、じっくりと検討出来てとても安心しました」といった好意的な口コミが多く寄せられています。

その結果として、顧客満足度は96.8%※2という驚異的な数字を記録しており、質の高いサービスであることがうかがえます。

また、全国に60拠点以上※5を展開しており、訪問型保険相談サービスとしては国内最大級の規模※6です。そのため、都市部だけでなく地方在住の方でも、安定してサービスを受けられるでしょう。

取扱保険会社数 | 41社※1 |

|---|---|

主な保険商品 | 終身医療保険・定期医療保険・女性保険・学資保険・介護保険・個人年金保険・がん保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 約62店舗※5 |

出典:保険見直しラボ

※1 2025年4月時点

※2 2024年10月のお客さまアンケートデータより

※3 公式サイトより 2025年4月現在

※4 2025年4月時点

※5 2025年4月時点

※6 2025年4月時点

費用無料のFP相談を利用する時の注意点を解説

費用無料のFP相談を利用する時の注意点は、以下のとおりです。

2回目以降から料金が発生する場合がある

本記事で紹介した無料FP相談サービスは、納得がいくまで何度でも相談できることが特徴ですが、中には初回のみ無料としているサービスも存在するため注意が必要です。

また、相談自体は無料であっても、実際のライフプランの作成や資産運用設計、具体的な提案書の作成などに対しては別途費用が発生する場合もあります。

そのため初回の相談時に無料で提供される範囲がどこまでなのか、時間制限があるのか、継続的なサポートを希望する場合にどのような料金がかかるのかなど、事前にしっかりと確認しておくことが大切です。

取り扱っている商品が自社商品のみの場合がある

取り扱っている商品が自社のものに限定されている場合があるのも注意点の1つです。たとえば、特定の保険会社や金融機関に所属しているFPが提供する無料相談では、どうしても自社商品や提携先商品の提案に偏りやすくなる可能性を否定できません。

その結果、相談者のニーズや状況に最も合った保険商品が提案されず、選択肢が狭まってしまう可能性があります。

そのため、無料FP相談を利用する際は、担当者がどのような立場のFPか、特定の会社や銀行に所属していないか、また取り扱い保険会社の数は十分にあるかなどを事前にチェックしておくと安心です。

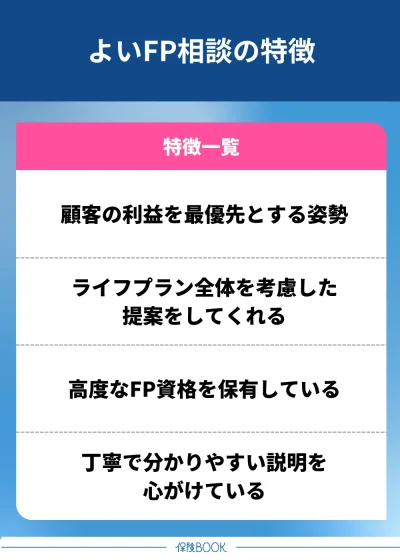

費用無料でよいFP相談の特徴とは

できるだけ信頼できる、費用無料でよいFPに相談したいと考える方は多いでしょう。そこで、ここでは「よいFP相談」とはどのようなものか、その特徴をわかりやすく解説します。

顧客の利益を最優先とする姿勢がある

顧客の利益を最優先に考える姿勢は、良質なFP相談の特徴の1つでしょう。信頼できるFPは、相談者の抱える悩みや、将来に描く夢・目標を丁寧にヒアリングし、わかりやすく説明をしてくれます。

また、金融商品を提案する際にも、販売ノルマや会社の利益を優先するのではなく、あくまで相談者にとっての「本当に必要なもの」を軸に提案を行います。

商品のメリットばかりを強調するのではなく、デメリットやリスクについても誠実に説明し、納得のいく判断ができるようサポートしてくれるのも、信頼できるFPの証です。

これに従い、目の前の相談者の利益を真剣に考えてくれるFPであれば、安心して相談を任せることができるでしょう。

知識や実績の豊富さと同じくらい、顧客の利益を最優先とする姿勢はFP選びで重要な要素です。

出典:特定非営利活動法人 日本ファイナンシャル・プランナーズ協会会員倫理規程 -日本FP協会

ライフプラン全体を考慮した提案をしてくれる

個別の保険や投資商品だけにとらわれず、ライフプラン全体を視野に入れたアドバイスをしてくれるのも、よいFP相談の特徴の1つです。

たとえば、結婚や出産、マイホームの購入、子どもの教育費、転職、定年退職、老後の生活など、人生にはさまざまな転機が訪れます。よいFPは、これらのライフイベントを事前に想定し、必要となる資金やタイミングをもとに、長期的な視点で提案を行ってくれます。

短期的な保険料の削減や資産形成だけではなく、「この先10年、20年をどう過ごしていくか」「将来どのような生活を送りたいか」といった目標を明確にし、その達成に向けて何が必要かを一緒に考えてくれるのが、よいFP相談と言えるでしょう。

高度なFP資格を保有している

高度なFP資格を保有しているのも、よいFPの特徴の1つです。FPは業務独占資格ではないので、資格がなくても業務を行うことができますが、資格は知識の裏付けや信頼性に大きく関わってきます。

FPの主な資格には、以下のようなものがあります。

CFP®資格 | 日本FP協会の認定資格。世界25カ国・地域で認められ、世界共通水準のファイナンシャル・プランニング・サービスを提供できることを証明する上級資格。 |

|---|---|

AFP資格 | 日本FP協会の認定資格。国内で幅広く普及しているFP資格 |

FP技能士 | 1級〜3級まである国家検定。 |

CFP®資格やAFP資格などの資格は一度取得して終わりではなく、2年ごとの資格更新に所定の継続教育が義務付けられており、常に知識とスキルの向上が必要です。そのため資格を保有しているというだけでも、一定以上の専門性と意識の高さがあると判断できます。

FP相談をする際は、必ずしも資格だけで判断すべきではありませんが、相談相手がこうした資格を保有しているかどうかを確認することは、質の高いアドバイスを受けるために重要と言えるでしょう。

出典:AFP資格とは? -日本FP協会/ CFP資格とは? -日本FP協会 / ファイナンシャル・プランニング技能検定の体系 -一般社団法人 金融財政事情研究会

丁寧で分かりやすい説明を心がけている

丁寧でわかりやすい説明を心がけているかどうかもよいFPの基準の1つです。

保険や資産運用、税金、年金など、FPの扱う分野は専門用語が多く、初めて聞く人にとっては理解が難しいことも少なくありません。優れたFPは、そうした専門的な内容を誰にでも伝わる言葉に置き換え、図や例を用いて丁寧に説明してくれます。

さらに、単に一方的に話すのではなく、相談者の背景や価値観、抱えている悩みを丁寧にヒアリングし、それに応じた言葉の選び方や説明をしてくれる柔軟さも大切です。

FP相談費用に関するよくある質問

「無料だから危険」「有料だから安心」というわけではありません。どちらにもメリットと注意点があり、大切なのは提供されるサービスの中身と相談者との相性です。

無料のFP相談では、相談料が発生しない代わりに、保険会社や金融機関と提携しているケースが多く、商品が成約した際に紹介料や手数料を受け取る仕組みで運営されています。

これにより、相談者側は費用を負担することなく、気軽に専門的なアドバイスを受けられるのがメリットです。ただし、その仕組み上、特定の商品や自社の取り扱うプランを優先的に提案される可能性がある点には注意が必要です。

とはいえ、必ずしも偏ったアドバイスになるとは限らず、複数社の商品を扱う相談窓口であれば、バランスの取れた提案が期待できるでしょう。

一方、有料のFP相談では、商品販売に縛られず顧客視点でライフプランや資産形成について深く掘り下げたアドバイスを受けられる可能性があります。

ただし、有料だからといってすべてのFPが保険や投資に詳しいとは限らず、特定の分野に偏っていたり、実務経験が浅かったりすることもあるので、事前に実績や専門領域を確認しておくことが大切です。

保険相談窓口の利用は、まずWebサイトや電話を通じて予約を行うところからスタートします。その後、相談内容に応じてFPや保険コンサルタントなどのマッチングが行われ、適切な担当者が選ばれます。

相談当日は、1〜2時間ほどかけて丁寧なヒアリングを実施。現在のライフスタイルや家計状況、将来の不安や希望についてじっくりと話を聞いてもらうことで、課題や潜在的なニーズを明確にしていきます。

その上で必要があれば、複数の保険会社の商品を比較したうえで、相談者にとって適していると考えられる保険プランが提案されます。

提案内容については、仕組みやメリット・デメリットをわかりやすく丁寧に説明してもらえるため、保険の知識があまりない方でも安心して理解できるでしょう。

商品提案を受けた後は、無理に契約を迫られることはなく、一度持ち帰ってじっくりと検討することも可能です。納得したうえで「加入したい」と判断した場合にのみ、契約手続きへと進む流れとなります。

契約後も、保険内容の変更やライフステージの変化に応じた見直し、書類手続きのサポートなど、継続的なアフターフォローを受けられます。

FP相談費用のまとめ

この記事では、FP相談の費用に関する疑問を解消するため、有料相談の費用相場や具体例、そして有料・無料FP相談のメリット・デメリットを徹底解説しました。

有料FP相談の相場は1時間あたり5,000円〜10,000円程度ですが、相談内容によっては数万円〜数十万円になるケースもあります。一方、無料FP相談は、保険会社などからの紹介手数料で運営されているため、決して危険なものや怪しいものではありません。むしろ、費用をかけずに専門的なアドバイスを受けられる、魅力的な選択肢です。

FP選びでは、相性が重要です。まずは、無料で利用できる相談サービスを活用し、複数のFPと話してみることをおすすめします。そうすることで、信頼できるパートナーを見つけやすくなるでしょう。