学資保険とは?特徴・注意点・メリット・デメリットをわかりやすく解説

※この記事はPRを含みます。

「子どもの教育資金を確保したいけれど、コツコツ貯金するのは苦手」「保険の種類が多すぎて、どれが自分に合っているのかわからない」とお悩みの方は多いでしょう。

そんな方におすすめなのが、学資保険です。学資保険は、子どもの教育資金を計画的に貯蓄できる保険商品で、多くの家庭で採用されています。ただし、学資保険を提供する保険会社は数多くあり、選び方を間違えると期待する効果を得られない可能性もあるでしょう。

そのため、自分の家庭に合った学資保険を選ぶことが重要です。そこでこの記事では、「そもそも学資保険とは何か」「学資保険のメリットやデメリット」について解説します。また学資保険の選び方についても解説しているので、ぜひ参考にしてください。

- 学資保険とは、毎月の保険料で計画的に子どもの教育資金を準備できる保険

- 契約者が死亡した場合、保険料の支払いが免除され、教育資金を確保できる点が大きなメリット

- 学費や生活費をサポートする祝金や満期保険金を受け取れる商品もある

- デメリットとしては、途中解約で元本割れのリスクがあり、インフレの影響を受けやすい点が挙げられる

- 学資保険選びに悩んでいる方は、無料相談窓口「みらいのほけん」の活用がおすすめ。FPに何度でも無料で相談でき、お米がもらえる特典※もあります。

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

学資保険とは?特徴をわかりやすく解説

子どもの将来に向けた教育資金の準備、どのように進めればよいか悩んでいる方も多いのではないでしょうか?以下では、教育費を効率よく貯められる「学資保険」について、特徴や仕組みをわかりやすく解説していきます。

子どもの教育資金を貯める貯蓄型保険

学資保険は、子どもの教育資金を計画的に貯めるための貯蓄型保険。保護者が毎月一定額の保険料を支払うことで、将来の教育資金を積み立てていく仕組みです。

教育費は、子どもが成長するにつれて増大します。特に中学から高校、そして大学進学時にはまとまった資金が必要となる場合が多く、経済的な負担を軽減するためには事前の準備が欠かせないでしょう。

もし、家計がひっぱくして教育資金が確保できないと、子どもの希望する進路や夢を制限してしまう可能性もあります。しかし、学資保険を利用することで、計画的な積立が可能になり、将来的に子どもの選択肢の幅を広げることができるのです。

祝金・満期保険金を受け取れる

学資保険では、子どもの進学や節目のタイミングで「祝金」や「満期保険金」を受け取れる商品があります。

祝金とは、子どもの進学時や特定の節目に受け取れる一時金のこと。たとえば小学校入学時にはランドセルや学用品、中学校進学時には制服や部活動費用、高校や大学進学時には入学金や初期費用がかかります。

特に私立を受けさせる場合、予想以上の出費が必要になることも珍しくありません。そんなときに小学校・中学校・高校など段階的に教育資金を受け取ることができるのが「祝金」です。

満期保険金を活用することで、学費や生活費の負担を大きく軽減することが可能です。

また一部の学資保険には、「据え置き制度」が利用できるものがあります。据え置き制度とは、祝金を受け取るタイミングで引き出さず、保険会社に預けたままにしておくことで、その金額に利息が付く仕組みです。

利息が加算されることで、教育資金をより効率的に運用できる点がメリットで、教育費が急に必要になった場合にも柔軟に対応できます。また、祝金を据え置きして利息を積み増した後、満期保険金と合わせて一度に受け取ることも可能です。

子どもの教育資金総額はいくら?学資保険受取額と月々の保険料

子どもの教育資金は、進路や学校の種類によって大きく変わります。ここでは、教育資金の総額目安や、学資保険で受け取れる金額、月々の保険料の相場について解説します。

子どもの教育資金総額の相場

子どもの教育にはどの程度の費用がかかるのでしょうか?

以下は、文化科学省が調査した幼稚園〜高校までの1年間・子供一人当たりの経費(学校教育費+学校給食費+学校外活動費)と、 大学の1年間授業料+入学金のデータを基にした平均的な金額です。

| 公立(年) | 私立(年) | |

|---|---|---|

| 幼稚園 | 約18万円×3年 | 約35万円×3年 |

| 小学校 | 約34万円×6年 | 約183万円×6年 |

| 中学校 | 約54万円×3年 | 約156万円×3年 |

| 高校 | 約60万円×3年 | 約103万円×3年 |

| 大学 | 約54万円×4年+入学料約39万円 | 約93万円×4年+入学料約25万円 |

| 合計 | 約855万円 | 約2,377万円 |

出典:令和5年度子供の学習費調査の結果について -文部科学省

出典: 国公私立大学の授業料等の推移 -文部科学省

このデータを合計すると、すべて公立の場合は約855万円、すべて私立の場合は約2,377万円の教育費が必要になります。

学資保険の受取額と月々の保険料の相場

多くの家庭が設定している学資保険受取額の目安は、大学費用に充てるための200万円前後と言われています。

受取額200万円を目標とする場合、月々の保険料の相場は1万円~1万5,000円程度です。この金額は、加入時期や保険商品の返戻率によって変動しますが、1つの目安として把握しておきましょう。

出典:学資保険の設定額は「200万円」です。保険会社に勧められたプランだったのですが、大学入学に必要な資金は賄えますか? -ファイナンシャルフィールド

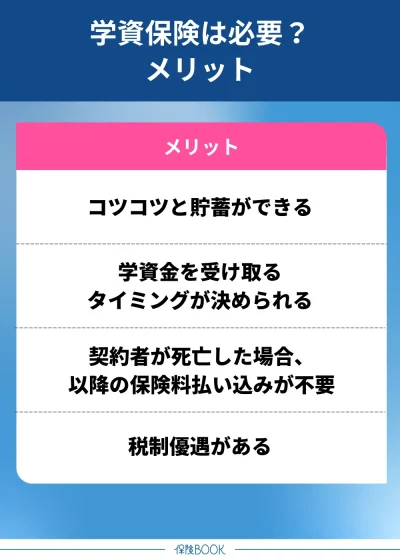

学資保険は必要?メリットを解説

学資保険のメリットは、以下のとおりです。

コツコツと貯蓄ができる

学資保険のメリットの1つは、計画的に教育資金をコツコツ貯められる点です。教育費は一度にまとまった金額が必要になるケースも多いです。

自分で貯蓄を続けるのが得意な家庭や、お金に余裕がある家庭にとっては問題ないかもしれません。しかし、計画的な貯蓄が苦手な方や、家庭の支出が多い場合、いざという時に資金が不足してしまうリスクがあります。

学資保険なら、毎月一定額を支払う仕組みになっているため、自然と教育資金を蓄えることができるでしょう。また無理のない範囲で保険料を設定することで、日常生活への影響を最小限に抑えることも可能です。

学資金を受け取るタイミングが決められる

学資金を受け取るタイミングを自分で決められるのも学資保険のメリットの1つです。たとえば、以下の3つのタイミングで受け取ることができます。

- 大学入学時に満期保険金を一括で受け取る方法

- 進学ごとに祝金を受け取る方法

- 前倒し・据え置き可能な商品を選び必要なときに受け取る方法

多いケースが大学入学時に満期保険金を一括で受け取る方法でしょう。

大学の入学金や初年度の授業料など、高額な初期費用に対応できます。特に、住居を新しく借りる場合や引越しを伴う進学では、まとまった資金が必要となるため、このタイミングでの受け取りは有効でしょう。

また学資保険には前倒し・据え置き可能な商品もあります。たとえば子どもが留学を希望しまとまったお金が必要になった場合は前倒しに、浪人する可能性がある場合には、保険金を据え置いて後に受け取る選択肢も可能です。

契約者が死亡した場合、以降の保険料の払い込みが不要

万が一、契約者が死亡または高度障害状態になった場合、それ以降の保険料の支払いが免除されるのも学資保険のメリットです。

この場合でも、満期保険金や祝金は契約通りに受け取ることができます。

この仕組みにより、万が一の事態が発生した際でも、子どもの教育資金を確保できる安心感が得られるのはメリットでしょう。

税制優遇がある

学資保険は生命保険の一種であるため、年末調整や確定申告を行うことで生命保険料控除の対象となります。

生命保険料控除とは、所得税や住民税の計算時に、年間で支払った保険料の一部を控除できる制度です。この控除により、課税所得が減少し、結果として所得税や住民税の負担が軽減されます。

たとえば、年間で一定額以上の保険料を支払っている場合、その分が控除対象となり、節税効果を得ることが可能です。

出典:税金の負担が軽くなる「生命保険料控除」 -公益財団法人 生命保険文化センター

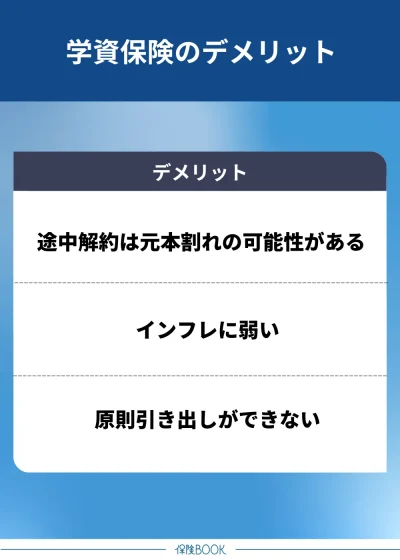

学資保険は入らない方がいい?デメリットを解説

学資保険のデメリットは、以下のとおりです。

途中解約は元本割れの可能性がある

学資保険のデメリットの1つは、途中解約をした場合に元本割れする可能性がある点です。元本割れとは、これまで支払った保険料の総額に対して、解約返戻金や受け取れる保険金が下回る状態を指します。

たとえば毎月1万円の保険料を5年間(合計60万円)払い続けたあと解約した場合、解約返戻金が50万円だったとすると、支払った金額に対して10万円の損失が生じます。

特に契約後数年以内の短期間で解約した場合、解約返戻金が全く支払われないか、低額になることも多いです。このため、契約時には無理のない範囲で保険料を設定することが重要になります。

また、緊急時に保険を解約せざるを得ない事態を避けるためにも、生活費や緊急資金を確保しておくようにしましょう。

インフレに弱い

インフレに対して弱い点も、学資保険のデメリットの1つでしょう。インフレとは、物価が上昇し、それに伴ってお金の価値が下がる現象です。

そうすると、消費者はお金を持つよりも物を持つほうがよいので購買意欲が高まり、資金需要が向上、金利は上昇します。結果的に貯蓄が有利になります。

これを補うために、学資保険に加えて株式投資や投資信託など、インフレに対応しやすい資産運用方法を併用することも重要です。

原則引き出しができない

学資保険は、貯蓄性がある一方で、原則として満期を迎えるまで保険金を引き出すことができません。これも1つのデメリットでしょう。

途中解約を行うこともできますが、元本割れのリスクが伴います。そのため、基本的には契約時に設定した満期まで保険料を払い続けることが前提となるでしょう。

学資保険に加入するのはいつからがいい?

学資保険は加入時期によって返戻率や保険料が変わります。ここでは、加入に適したタイミングやポイント、注意点について詳しく解説します。

子どもが0〜3歳のとき

学資保険は、子どもが0歳の時から加入することが可能です。学資保険は、大学入学時などに受け取ることが一般的ですが、加入が遅くなると支払い期間が短縮されるため、毎月の保険料が高額になる傾向があります。

一方、子どもが小さいうちから加入することで、支払い期間を長く設定できるため、毎月の保険料を抑えることが可能です。

たとえば、子どもが0歳で加入し、18年間にわたって保険料を分割して支払う場合と、7歳で加入して11年間で支払う場合では、1回あたりの保険料に大きな差が出ます。

運用期間が長いと払込保険料の総額が安くなる

学資保険では、運用期間が長ければ長いほど、最終的に支払う保険料の総額が安くなる可能性があります。これは、保険会社が加入者から預かった保険料を資産運用し、その運用益を基に保険料を計算しているためです。

運用期間が短いと、その間に得られる運用益が少なくなるため、保険料が高額になる傾向があります。

たとえば満期時点で受け取る金額「払込保険料の総額+運用益」を200万円に設定した場合を考えてみましょう。

一方、運用期間が11年の場合は、運用期間が短いため得られる運用益が少なくなり、加入者が支払う保険料が増加してしまうのです。

このように同じ金額を目標に設定した場合、総支払額に差が生じます。こうした理由から、学資保険への加入はできるだけ早い段階で行うのが効果的といえるでしょう。

妊娠中に契約できる商品もある

保険会社や商品によっては、妊娠中から加入できる学資保険もあるので、この時期から商品を検討するのがおすすめです。

特に産後は初めてのことが多く、忙しい時期が続きます。しかし妊娠中であれば少し時間を確保しやすい方も多いでしょう。

妊娠中の比較的時間に余裕のある時期に検討を進めることで、じっくりと情報を整理し、自分に合った選択が可能になります。また妊娠中から検討をして、早めに加入しておくことで、月々の保険料を安く抑えることも可能です。

加入制限があるので注意

学資保険には、子どもや契約者に対して加入制限が設けられている場合が多いので注意が必要です。

一般的に、満期の設定は大学進学時や高校進学時に合わせて行われます。そのため、保険を運用するための一定期間が必要となり、多くの商品で加入可能な年齢の上限が設けられているのです。

学資保険では、契約者が万が一死亡した場合や高度障害状態になった場合に保険料の支払いが免除される「保険料払い込み免除特約」が付帯されていることが多いですが、年齢が高くなるにつれてリスクが増大するため、加入制限がかかる場合があるのです。

保険加入を検討する際は、これらの制限を確認し、早めに手続きを進めるようにしましょう。

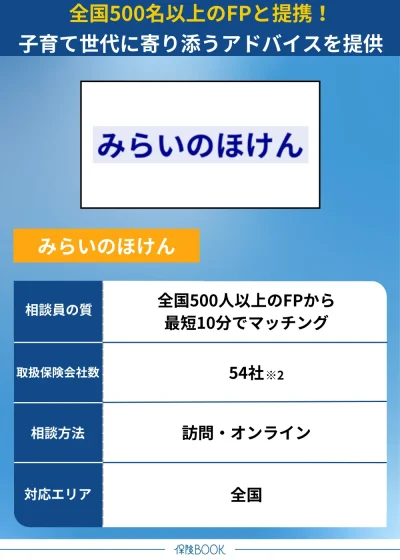

学資保険の相談ができるおすすめの保険相談窓口

みらいのほけん

- 全国の提携ファイナンシャルプランナーが500名以上

- 一人ひとりの状況に合わせて疑問を解決

- 47都道府県に対応でオンラインも可能

- 保険見直しによるお客様満足度が88.2%※1

みらいのほけんは、全国に500名以上の提携ファイナンシャルプランナーを抱える無料保険相談窓口です。優秀なFPを最短10分で紹介可能というスピーディーな対応が特徴で、初めて保険相談を利用する方でも安心して利用できます。

みらいのほけんでは、FPが相談者一人ひとりの状況に応じて、丁寧にヒアリングを行い適したプランを提案。「子どもが生まれたので学資保険に入るべきか」「現在の保険を見直したいけれど選び方がわからない」といった初心者の疑問にも親身に対応してくれます。

子育て中の女性FPも多く在籍しているので、特に子育て世代のママに寄り添ったアドバイスを得られる点も魅力の1つです。

みらいのほけんは全国47都道府県に対応しており、相談者の希望する場所で面談を行うことが可能です。また、自宅にいながら相談できるオンライン面談にも対応しているため、忙しい方でも気軽に利用できます。

口コミでも「利益目的ではなくお客目線になって教えてくれた」「新たに提案された保険で今より手堅くなるのに保険料が下がった」などが評価されており、保険見直し後の満足度は88.2%※1と高い数字を誇ります。

相談は何度でも無料で利用可能なので、納得いくまで繰り返し相談することが可能です。

取扱保険会社数 | 54社※2 |

|---|---|

主な保険商品 | 学資保険・終身保険・定期保険・外貨建保険・変額保険・医療保険・特定疾病、がん保険・年金保険・一時払保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※3 |

出典:みらいのほけん

※1 2023年3月から2024年4月にかけて、提携先代理店をご利用いただいたお客様1286名を対象に実施したアンケートで、『満足』『やや満足』のいずれかをご回答いただいた割合です。

※2 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数。

※3 2024年8月26日時点での提携先保険代理店の拠点数の総数。

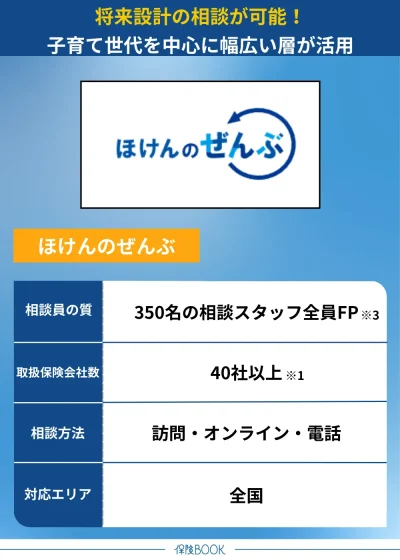

ほけんのぜんぶ

- 将来の家族のライフプランに応じて保険を提案

- 子育て世代を中心に幅広い層が活用

- 好きな時間に好きな場所で相談できる

- しつこい営業・勧誘はなし

ほけんのぜんぶは、テレビCMでもおなじみの保険相談窓口で、保険だけでなく家計や資産運用など、お金に関する「すべて」の相談ができる総合的な窓口です。取り扱う保険会社の数は40社以上※1で、累計申込件数は31万件※2を超えています。

学資保険だけでなく、医療保険や通信保険など、将来の家族のライフプランに応じた提案も得意としています。

相談方法には多くの選択肢が用意されており、全国47都道府県に対応。自宅や近所のカフェ、職場の近くなど、相談者のライフスタイルに合わせた時間・場所で相談することが可能です。

また遠方に住んでいる方や、直接会う時間が取れない方でも利用できるよう、電話やオンラインでの相談にも対応しています。特にオンライン相談は、忙しい子育て中の方にとって、利便性が高いでしょう。

最短翌日から相談を始められ、土日祝日も対応しているため、平日に時間が取りづらい方にも便利です。また、しつこい営業や強引な勧誘が一切ないため、初めての保険相談でも安心して利用できるでしょう。

取扱保険会社数 | 40社以上※1 |

|---|---|

主な保険商品 | 生命保険(学資保険・終身保険・死亡保険・医療保険・入院保険・がん保険・女性保険・個人年金保険・介護保険)

損害保険(火災保険・自動車保険・バイク保険・自転車保険・海外旅行保険・傷害保険・レジャー保険・ペット保険・ゴルフ保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2024年4月時点

※2 2025年4月時点

※3 株式会社ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

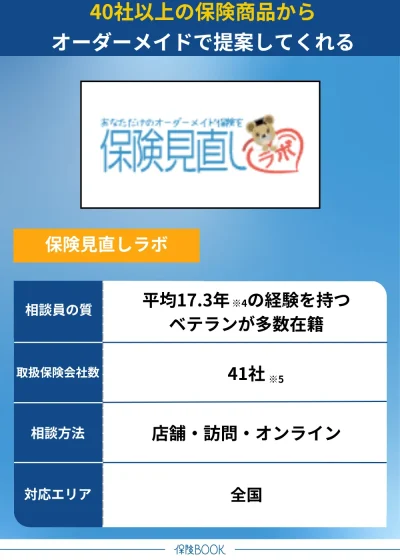

保険見直しラボ

- 41社の保険商品からオーダーメイド

- 訪問型代理店で国内最大級の規模※1

- ご相談の満足度は96.8%※2

- 数々の保険相談サイトランキングNo.1※3

保険見直しラボは、40社以上の保険商品から自分に合ったプランを無料でオーダーメイドできる保険相談窓口。訪問型の保険代理店として国内最大級の規模※1を誇り、指定された場所に保険スタッフが訪問して相談に応じることが可能です。

利用者アンケートによると、相談の満足度は96.8%※2、おすすめ度は87.1%※2を記録しています。口コミでも「最高のコンサルタントに出会えた」「多くの人におすすめしたい」という声が寄せられており、数々の保険相談サイトランキングで1位を獲得※3するなど、多くの支持を集めています。

また、相談したからといって必ず契約を完了しなければならないわけではなく、無理に契約を進めることもありません。自分のペースで考え、納得のいく判断を下せる点が大きな魅力です。

訪問型の相談だけでなく、Microsoft TeamsやZoomを使ったオンライン相談にも対応しています。そのため外出が難しい方や、子どもが生まれたばかりの家庭など、さまざまな状況の方に適したサービスです。

保険見直しラボでは、学資保険だけでなく医療保険、死亡保険、がん保険、女性保険など、幅広い種類の保険についての相談が可能です。

取扱保険会社数 | 41社※5 |

|---|---|

主な保険商品 | 学資保険・終身医療保険・定期医療保険・がん保険・女性保険・介護保険・個人年金保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 62店舗※6 |

出典:保険見直しラボ

※1 2021年4月時点

※2 2024年10月のお客さまアンケートデータより

※3 公式サイトの文言を引用 2025年3月時点

※4 2025年4月時点

※5 2025年4月時点

※6 2025年4月時点

学資保険がおすすめの人

学資保険がおすすめの人は、以下のとおりです。

大学まで進学させたいと考えている人

子どもを大学まで進学させたいと考えている方にとって、学資保険はおすすめです。

学資保険は、大学進学時の費用を効率よく準備するための貯蓄として利用するのが一般的。特に大学進学にかかる費用は、入学金や授業料などが高額になりがちです。

加えて、下宿生活が必要な場合には、引っ越し費用や生活費、さらには生活に必要な家電や家具の購入費用も必要になります。

また契約者に万が一のことが起きた場合でも、子どもが安心して進学できる環境を維持できる点もおすすめです。

コツコツ貯蓄するのが苦手な人

計画的にお金を貯めることが苦手な方にも学資保険はおすすめです。「いざというときのために貯蓄をしたい」と思っていても、日常の支出に追われてしまい、お金を貯めることが難しいと感じる人は少なくありません。

学資保険では、契約時に決めた保険料が指定した口座から自動的に引き落とされる仕組みが一般的です。そのため、半強制的に貯蓄が進むため、貯蓄が苦手な人でも無理なく教育資金を準備することができます。

また、預金と異なり、途中で簡単に引き出すことができないので、計画的に資金を確保できるのもメリットです。

学資保険がおすすめでない人

学資保険がおすすめでない人は、以下のとおりです。

預貯金が十分にある人

既に十分な預貯金があり、教育資金を確保できている方にとっては、学資保険は必ずしも必要ではありません。

たとえば、大学進学や高校進学の際に必要な入学金や授業料を十分に賄える資金を持っている場合、保険に預けて運用するメリットは薄いでしょう。

むしろ、原則保険金を受け取るまで資金を引き出せない、引き出す場合は元本割れするなどのリスクがあります。

資産運用を検討している人

資産運用に興味がある方や、運用の経験が豊富な方にとっても、学資保険はおすすめではありません。

学資保険は保険料の支払いを通じて資金を積み立て、満期時に保険金を受け取る仕組みですが、支払った保険料に対する受取金額の割合は商品によって限られており、高いリターンを求める方には物足りなく感じるかもしれません。

ただし、資産運用にはリスクも伴います。資産運用の経験が少ない方やリスク管理に自信がない方は注意しましょう。

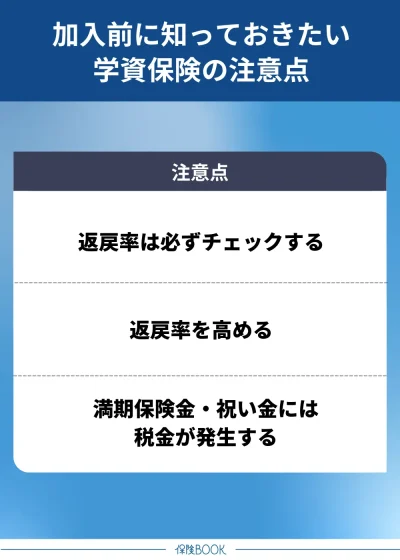

学資保険加入前に知っておきたい注意点

学資保険加入前に知っておきたい注意点は、以下のとおりです。

返戻率は必ずチェックする

学資保険を検討する際、まず注目すべきなのが「返戻率」です。返戻率とは、支払った保険料の総額に対して、保険満期時や給付時に受け取れる総額を割合で表したもの。この数値を確認することで、学資保険が「お得かどうか」を判断可能です。

たとえば、返戻率が100%を超えていれば、支払った保険料よりも多くの金額を受け取ることを意味します。一方で、返戻率が100%を下回る場合、元本割れのリスクがあるため、返戻率の確認は重要なのです。

返戻率の計算方法は以下のとおりです。

たとえば、総額で200万円を支払って220万円を受け取る場合、返戻率は110%になります。少なくとも返戻率が100%以上になる保険を選ぶよう心がけましょう。

返戻率を高める

学資保険に加入する際、返戻率を高める工夫をすることも重要です。

学資保険には、医療保障や入院給付金といった追加の保障を付けることが可能ですが、これらの保障を手厚くすると保険料が増え、返戻率が低下する傾向があります。そのため、保障は必要最低限に留め、学資金の積み立てに集中することがポイントです。

さらには保険金を受け取るタイミングを遅らせることで、運用期間が延び、結果的に返戻率が向上する場合があります。

満期保険金・祝金には税金が発生する

学資保険の満期保険金や祝金は、受け取り方や契約内容によって課税される税金が異なるので注意しましょう。

保険料負担者と受取人が同じ | 一括受取り:所得税(一時所得) |

|---|---|

保険料負担者と受取人が異なる | 一括受取り、年金形式:贈与税 |

親が保険料を負担し、子どもが受け取る場合には贈与税が適用される可能性があるため、受取方法や契約者の設定には注意が必要です。

出典:No.1755 生命保険契約に係る満期保険金等を受け取ったとき -国税庁

学資保険の代わりになる教育費準備方法

学資保険以外にも、子どもの教育費を準備する方法はさまざまです。

以下では、学資保険の代わりになる教育費準備方法をいくつかご紹介し、それぞれの特徴について解説します。

低解約返戻金型終身保険

低解約返戻金型終身保険は、終身保険の一種で、保険料の支払い期間中に解約した場合の返戻金を意図的に低く抑えた設計が特徴です。この仕組みにより、通常の終身保険よりも保険料が安くなり、家計への負担を軽減します。

一方で、保険料の支払いが完了したあとは、解約返戻金が大幅に増加し、一般的な終身保険と同等の水準に。そのため、資産形成を目的とした活用が可能です。

さらに、進学に使用しなかった場合でも、老後資金や予備費として活用できるため、幅広いニーズに対応可能。保険としての安心感を得ながら、資産運用の柔軟性もあるのが低解約返戻金型終身保険です。

個人年金保険

個人年金保険は、教育費の準備手段としても有効です。

本来は老後資金の確保を目的とした保険ですが、計画的な積立が可能である点から、学資保険の代替として利用する方も少なくありません。

利回りが比較的高い商品も多く、銀行預金と比較して効率よく資産を増やせます。また、貯蓄が苦手な方でも、契約を通じて定期的に資金を積み立てる仕組みが確立されるので、計画的に教育費を用意するのに適しているでしょう。

積立投資

積立投資も学資保険の代わりとして利用できるでしょう。積立投資の代表的なものがNISAです。

NISAでは、投資による利益が一定額まで非課税になる仕組み。2024年からは新しいNISA制度が導入され、「積立投資枠」と「成長投資枠」の2つの枠組みが用意されています。

年間の投資可能額は、積立投資枠が120万円、成長投資枠が240万円とされており、大きな金額を運用できる点が特徴です。

ただし運用結果が悪いと損失が出るデメリットがある点は、留意しましょう。

学資保険に関するよくある質問

学資保険では、祖父母が契約者になることも可能です。多くの保険会社では、3親等内の親族であれば契約者として認められています。

ただし保険会社によっては契約者の年齢に上限が設定されていることがあるので注意が必要です。たとえば、「契約時の年齢が75歳まで」や「契約時の健康状態の告知が必要」といった条件が付く場合があります。

また、契約者の年齢が高いほど保険料が割高になる場合も。高齢者が契約する場合、健康リスクが高まると見なされるため、保険料が若い契約者と比べて増加する傾向にあるので注意してください。

学資保険の契約者には、健康状態や年齢に関する条件が設定されていることが一般的です。これは、学資保険が持つ特有の保障制度と関係しています。

多くの学資保険では、契約者が高度障害や死亡といった万一の事態に陥った場合、それ以降の保険料の支払いが免除される「保険料払込免除」という制度が設定されています。

この制度により、保険契約が継続され、学資保険の満期金が予定通り受け取れる仕組みとなっているのです。

しかし、健康状態が良くない方が契約し、すぐに免除条件が発生した場合、保険料を十分に払い込まないまま多額の保障を受け取る形となります。他の契約者との公平性に影響を与えるため、ほとんどの保険会社では、契約時に健康状態の告知を義務付けているのです。

なお一部の保険会社では、「保険料払込免除」を付けない選択肢が用意されている場合があります。

返戻率とは、支払った保険料の総額に対する、受け取り金額の割合を示す指標です。この数値をもとに、保険商品のパフォーマンスを評価することができます。

返戻率は返戻率(%)= 受け取り総額 ÷ 払込保険料総額 × 100で計算が可能です。

学資保険とは?のまとめ

今回の記事は、学資保険のメリット・デメリットや選び方について解説しました。

学資保険は、教育資金を計画的に貯蓄できる有効な手段であり、貯蓄が苦手な方や子どもを大学まで進学させたい方に適しています。また、契約者が死亡した場合には、以降の保険料の払い込みが不要になる、税制優遇があるなどのメリットを受けることも可能です。

ただし、商品によって返戻率や保障内容が異なるため、自分に最適なプランを選ぶことが重要です。もしどれを選べばよいかわからない場合は、無料の保険相談サービスを活用し、専門家の意見を参考にするのもおすすめです。