貯蓄型の生命保険おすすめ5選|特徴とメリットを解説

※この記事はPRを含みます。

「掛け捨ての保険はもったいないと感じるので、貯蓄型の生命保険を検討したい」「貯蓄型の生命保険にはどんな種類があり、自分にはどの商品が合っているのか分からない」とお悩みの方は多いと思います。

そこでこの記事では、「貯蓄型保険とは、そもそもどのような商品なのか」「貯蓄型保険のメリット・デメリット」や「貯蓄型保険がおすすめな人」について解説します。

さらに、本サイトが厳選したおすすめの貯蓄型保険5選も紹介。選び方が分からない方に向けて、無料で相談できるおすすめの保険相談窓口も紹介しているので、ぜひ参考にしてください。

- 貯蓄型の生命保険は「保障」と「貯蓄」を両立できる仕組み

- 将来的に返戻金を受け取れるので老後資金や教育費の準備、税金対策にも役立つ

- ただし、商品ごとに特徴があり、自分に合った保険選びが重要

- おすすめの貯蓄型保険生命保険は「終身保険RISE[ライズ]」「楽天生命スーパー終身保険」「アクサの一生保障の終身保険」など

- これら全ての保険を取り扱っている、保険相談窓口は「みらいのほけん」

- みらいのほけんなら、終身保険の実績豊富なFP 500名以上に無料で何度でも相談できるので、自分にあった保険が見つかります

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

目次

生命保険の貯蓄型保険とは?

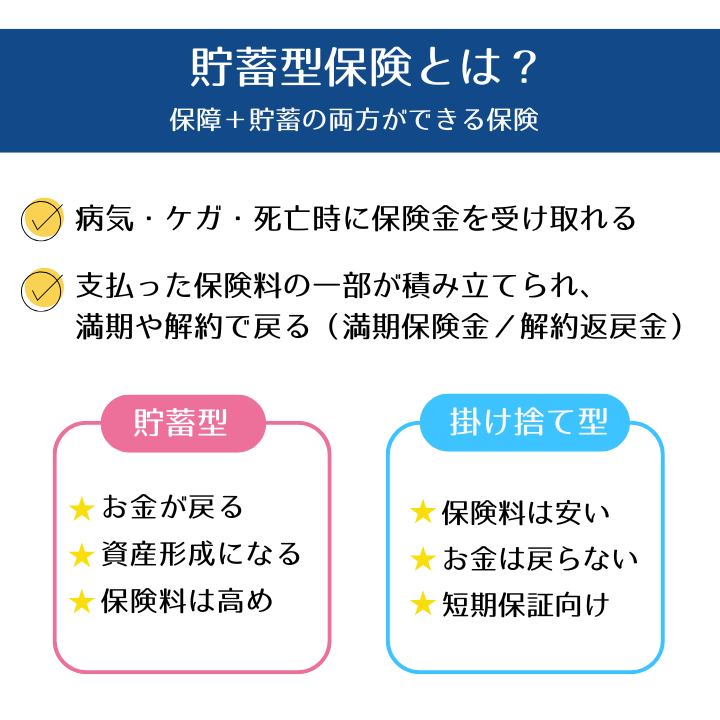

生命保険の貯蓄型保険とはどういった保険なのでしょうか?以下では、貯蓄型保険の特徴や、掛け捨て型保険との違いについて詳しく解説していきます。

保障機能と貯蓄機能を兼ね備えた保険

貯蓄型保険とは、生命保険のうち「保障機能」と「貯蓄機能」の両方を兼ね備えた保険のことです。

「保障機能」とは、契約者や被保険者が病気やケガで入院したり、万が一死亡した場合に、保険金や給付金を受け取れる仕組みのこと。一方、貯蓄機能とは、支払った保険料の一部が積み立てられ、契約満了時や解約時にお金を受け取れる仕組みを指します。

生命保険の貯蓄型保険は、このように保障を受けながら資産形成もできることが特徴です。教育資金や老後資金の準備として活用することもできるでしょう。

貯蓄型保険と掛け捨て型保険の違い

生命保険のタイプには、大きく「貯蓄型保険」と「掛け捨て型保険」の2種類があります。

| 貯蓄型保険 | 掛け捨て型保険 | |

|---|---|---|

| 主な保険 | 終身保険・学資保険・養老保険・個人年金保険など | 医療保険・がん保険・定期保険など |

| メリット |

|

|

| デメリット |

|

|

貯蓄型保険は、保障を受けながら同時に貯蓄もできる保険商品。一定期間経過後にはお祝い金が支払われる商品や、一定の年齢まで支払いを続けると保険料が戻ってくる商品もあるため、資産形成にも役立ちます。

また、契約者貸付制度を利用できる場合があり、緊急時に資金を調達する手段としても活用可能です。

短期間の保障を求める場合には、掛け捨て型保険が適していますが、将来の資産形成も視野に入れたいなら、貯蓄型保険がより適しています。

自身のライフプランや経済状況をしっかりと見極めて、選択する必要があるでしょう。

【2025年11月】貯蓄型保険のおすすめ商品5選

「貯蓄型保険に興味はあるけれど、どの商品を選べばよいのかわからない」と悩む方も多いでしょう。

貯蓄型保険にはさまざまな種類があり、それぞれ特徴やメリットが異なります。そこで、当サイトでは数多くの保険商品を比較し、特におすすめの貯蓄型保険を厳選しました。

| 名称 | 保険会社 |

|---|---|

| 終身保険RISE[ライズ] | オリックス生命 |

| 楽天生命スーパー終身保険 | 楽天生命 |

| アクサの一生保障の終身保険 | アクサ生命 |

| 一生のお守り | SOMPOひまわり生命 |

| 終身保険 新ながいきくん | かんぽ生命 |

それぞれの保険商品には、保険料や保障内容、貯蓄性などに違いがあります。もし「どの保険を選ぶべきか決められない」という場合は、無料の保険相談窓口を活用するのもおすすめです。

専門家に相談することで、自分に適した保険を選びやすくなるでしょう。

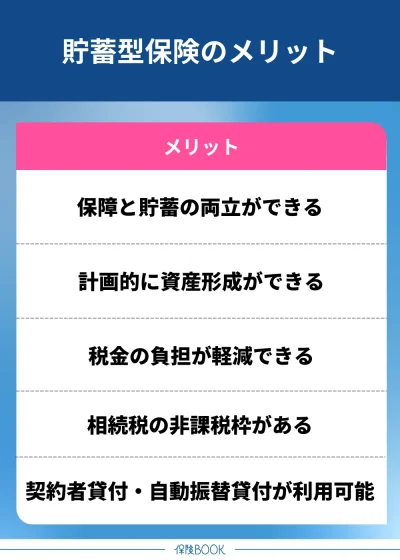

貯蓄型保険のメリット

貯蓄型保険には、保障に加えて将来の資産形成にも役立つ多くの魅力があります。

ここでは、貯蓄型保険に加入することで得られる代表的な5つのメリットについて、わかりやすく解説します。

保障と貯蓄の両立ができる

貯蓄型保険のメリットは、保障と貯蓄を同時に備えられる点です。

万が一の事態、たとえば死亡や高度障害などに陥った場合、契約内容に応じた保険金を受け取ることができます。これにより、家族の生活費や医療費などの負担を軽減できるため、万一の際も安心感が得られるでしょう。

また、こうした事態が発生しなかった場合でも、貯蓄機能を活用して少しずつ資産を積み立てることが可能です。保険料の一部が積み立てられ、一定の期間が経過すると満期保険金や解約返戻金として受け取ることができます。

計画的に資産形成ができる

貯蓄型保険は、計画的に資産を形成したい人に適した商品です。

自分で預金をする場合、意志の力が必要であり、つい使ってしまったり、貯金を後回しにしてしまったりすることもあります。

しかし、貯蓄型保険であれば、毎月一定額が自動的に保険料として引き落とされるため、強制的に貯蓄ができるのがメリットです。

税金の負担が軽減できる

貯蓄型保険に加入すると、「生命保険料控除」 を利用できるので、所得税や住民税の負担を軽減できるのがメリットでしょう。

生命保険料控除とは、支払った保険料の一定額をその年の所得から差し引くことで、課税対象となる所得を減らし、結果として税負担を軽くする制度です。

具体的には、「一般生命保険料控除」「個人年金保険料控除」「介護医療保険料控除」の3種類があり、所得税・住民税控除の限度額は以下のとおりです。

| 所得税 | 住民税 | |

|---|---|---|

| 一般生命保険料控除 | 40,000円 | 28,000円 |

| 個人年金保険料控除 | 40,000円 | 28,000円 |

| 介護医療保険料控除 | 40,000円 | 28,000円 |

| 全体の所得控除 | 120,000円 | 70,000円 |

この控除を活用すれば、支払う税金を抑えつつ、将来に向けた貯蓄もできるので、家計にも優しい仕組みといえるでしょう。

なお平成22年度の税制改正により、2012年1月1日以降に契約した保険には新制度が適用されています。旧制度では、上記表とは異なる控除額となるため、契約時期による違いには注意しましょう。

※出典:国税庁 – 生命保険料控除

相続税の非課税枠がある

相続税の非課税枠があるのも、メリットの1つでしょう。

被相続人の死亡時に受け取る生命保険金は、民法上の相続財産とは別の「みなし相続財産」 として扱われます。そのため、通常の相続税の基礎控除に加えて、500万円×法定相続人の数という非課税枠が適用されます。

現金で遺産を残した場合は全額が相続税の対象になりますが、貯蓄型生命保険を活用することで非課税枠を活かし、相続税の負担を抑えることが可能です。

契約者貸付・自動振替貸付が利用可能

契約者貸付・自動振替貸付が利用可能なのも、貯蓄型生命保険のメリットです。

契約者貸付とは、解約返戻金の一定範囲内でお金を借りられる制度のことを指します。急な出費が必要になった場合でも、生命保険を解約せずに資金を調達できるのがメリットです。

一般的なカードローンや消費者金融と比べて低金利で借りられることが多いのもメリットの1つでしょう。

なお貸付には利息が発生する点、貸付額が解約返戻金を超えると契約が失効する点には注意が必要です。

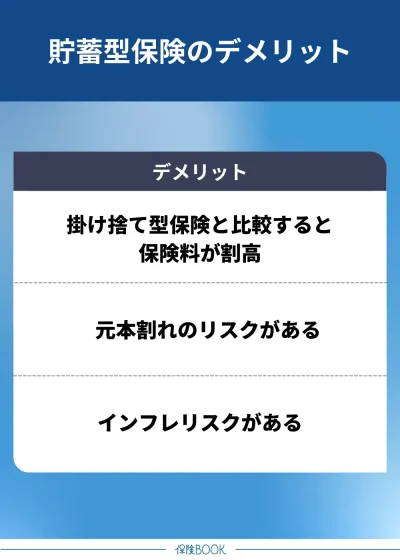

貯蓄型保険のデメリット

ここでは、貯蓄型保険の注意点として知っておきたい代表的なデメリットを3つご紹介します。加入を検討する際の参考にしてください。

掛け捨て型保険と比較すると保険料が割高

貯蓄型保険のデメリットの1つは、掛け捨て型保険と比べて保険料が割高になりがちな点です。掛け捨て型保険は、一定の期間内に死亡や高度障害などの一定の条件に該当した場合などに際し保険金が支払われる仕組みで、貯蓄機能はありません。

そのため、月々の保険料が抑えられる傾向にあります。

特に、過剰な特約や保障内容を追加すると、さらに保険料が高くなってしまうため、契約前に本当に必要な保障内容かを十分に検討する必要があるでしょう。

元本割れのリスクがある

元本割れのリスクがあるのも、貯蓄型保険のデメリットでしょう。

貯蓄型保険では、毎月支払う保険料の一部が積み立てられ、一定期間が経過すると満期保険金や解約返戻金として受け取ることができます。

しかし、契約期間の途中で解約をすると、支払った保険料総額よりも解約返戻金が少なくなるケースが多く、結果として元本割れしてしまう可能性があるのです。

インフレリスクがある

インフレリスクがあるのもデメリットの1つです。貯蓄型保険は長期間の運用を前提としているため、将来的にインフレが進んだ場合、受け取る金額の実質的な価値が下がる可能性があるのです。

たとえば、20〜30年前の100万円と現在の100万円では、購入できるものの価値が異なるように、貨幣の価値の変動によって実際に受け取れる金額の価値が目減りするリスクがあります。

このようなインフレリスクを軽減するために、契約前にインフレに対応した保険商品を検討したり、他の資産運用手段と組み合わせてリスク分散したりする必要があります。

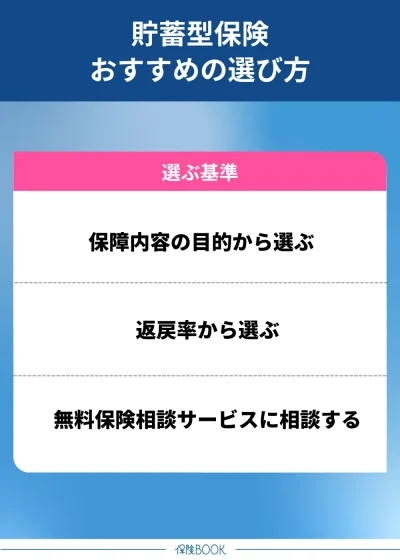

貯蓄型保険のおすすめの選び方

貯蓄型保険のおすすめの選び方は、以下のとおりです。

保障内容の目的から選ぶ

保障内容の目的から選ぶのも1つの方法です。貯蓄型保険にはいくつかのタイプがあり、それぞれ特徴が異なります。

一生涯の保障があり、解約返戻金が貯蓄として機能する。 | |

養老保険 | 一生涯の保障があり、解約返戻金が貯蓄として機能する。また満期まで生存していた場合に満期保険金を受け取れる。 |

個人年金保険 | 契約時に決めた一定の年齢から年金形式で受け取れる。 |

学資保険 | 子どもの教育資金を目的とし、満期時にまとまった金額を受け取れる。 |

生命保険の貯蓄型保険を選ぶ際は、自分のライフプランや目的に合わせた種類を選ぶことが大切です。

返戻率から選ぶ

返戻率から選ぶのも1つの方法です。返戻率とは、支払った保険料の総額に対して受け取れる金額の割合のことを指します。

返戻率が100%を超えている場合、支払った保険料よりも多くの金額を受け取れることを意味します。計算式は、以下のとおりです。

たとえば支払った保険料の総額が300万円で、受け取れる金額が330万円の場合、330万円÷ 300万円×100%=110%となります。

この場合、返戻率は110%となり、支払った保険料よりも多くの金額を受け取れることになります。

貯蓄型保険の返戻率は契約商品だけでなく加入年数によって変動するので、契約前にしっかりとシミュレーションを行うことが重要です。

無料保険相談サービスに相談する

保険選びに迷った場合は、無料の保険相談サービスを利用するのもおすすめです。保険相談サービスとは、保険やお金に関する疑問を専門家に相談できるサービスのことです。

「保険の仕組みが分からない」「どの商品を選べばいいか迷っている」など、さまざまな疑問に対応してもらえます。また、現在加入している保険の見直しをしたい場合にも役立ちます。

相談したからといって必ず契約する必要はなく、無料でアドバイスを受けられるため、気軽に活用するとよいでしょう。

貯蓄型の生命保険選びに迷ったら|おすすめの無料保険相談サービス

貯蓄型の生命保険は種類やプランが多く、どれを選べばよいか迷ってしまう方も多いのではないでしょうか。

そんな時に頼りになるのが、プロに無料で相談できる保険相談サービスです。今回は、貯蓄型保険選びに役立つ、おすすめの無料保険相談サービスを3つ厳選してご紹介します。

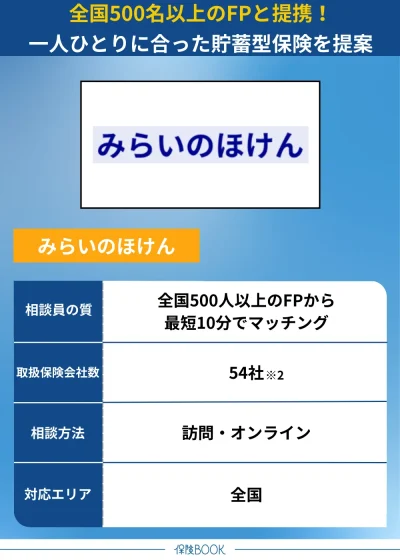

みらいのほけん

- 提携FP数は500名

- FPが一人ひとりの状況に合わせて疑問を解決

- 47都道府県対応でオンライン相談も可能

- 無料相談で北海道産ゆめぴりかなど選べるギフトをもらえる

みらいのほけんは、全国に500名以上のFPと提携している無料の保険相談窓口。最初にカスタマーサポートチームが相談者の状況を丁寧にヒアリングし、それに基づいて適したFPを紹介してくれるため、ミスマッチが少ないのが特徴です。

また審査基準を満たしたFPが相談者のライフプランや経済状況を踏まえたうえで、疑問を解決してくれるので、きっと自分に適した貯蓄型の生命保険が見つかるでしょう。

みらいのほけんでは、新規の保険加入相談だけでなく、現在加入している保険の見直しや、保険証券の点検、また教育資金の準備・家計診断など資産形成に関する相談も可能です。

みらいのほけんで保険の見直し相談を受けた方のうち、「満足」「やや満足」と回答した割合は88.2%※1と、高い評価を獲得しています。

また全国47都道府県での訪問相談に対応しており、地方在住の方でも気軽に相談できる環境が整っています。

さらにオンライン相談にも対応しているため、自宅にいながら気軽にプロのアドバイスを受けることが可能です。

取扱保険会社数 | 54社※2 |

|---|---|

主な保険商品 | 終身保険・定期保険・特定疫病、がん保険・外貨建保険・変額保険・医療保険・年金保険・一時払保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※3 |

出典:みらいのほけん

※1 2023年3月から2024年4月にかけて、提携先代理店をご利用いただいたお客様1286名を対象に実施したアンケートで、『満足』『やや満足』のいずれかをご回答いただいた割合です。

※2 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※3 2024年8月26日時点での提携先保険代理店の拠点数の総数。

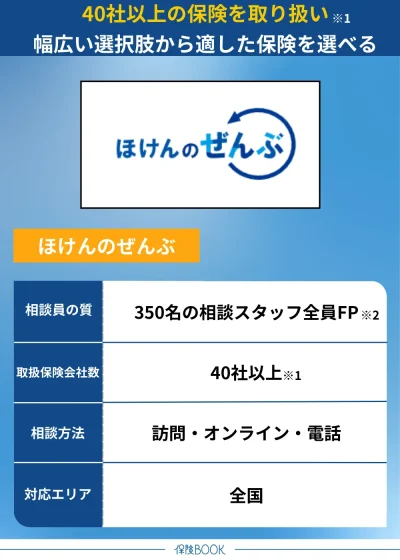

ほけんのぜんぶ

- 子育て世代からの支持が厚い

- 取扱保険会社数は40社以上※1

- 相談担当者はFP資格取得率100%※2

- 相談後にはお米など選べるギフトがもらえる

ほけんのぜんぶは、特に子育て世代からの支持が厚い無料保険相談窓口。40社以上※1の保険会社と提携しており、生命保険だけでも24社※3の取り扱いがあります。

オリックス生命、アクサ生命、SOMPOひまわり生命などの人気保険会社も取り扱っているため、さまざまな選択肢の中から自分に適した保険を選ぶことが可能です。

また、相談員は全員がFP資格を取得※2しており、専門的な知識に基づいたアドバイスを受けることができます。

口コミでは「期待していた回答+aの回答を得られた」「全ての質問に対して100%の答えを返してくれた」といった高評価が多数寄せられています。

さらに、土日・夜間の相談受付にも対応しているため、仕事が忙しい方でも無理なく相談できます。訪問・電話・オンラインの3つの方法から選べるため、自宅や職場など、都合のよい場所で相談できるのも魅力でしょう。

相談の面談後には「アンパンマンフェイスランチ皿」「DEAN&DELUCAクーラーバッグ」「ロクシタン シア ハンドクリーム」「サーモス真空断熱タンブラー」など選べるプレゼント特典も用意されています。

取扱保険会社数 | 40社以上※1 |

|---|---|

主な保険商品 | 生命保険(終身保険・死亡保険・医療保険・がん保険・入院保険・女性保険・学資保険・個人年金保険・介護保険)

損害保険(火災保険・自動車保険・バイク保険・自転車保険・海外旅行保険・傷害保険・レジャー保険・ペット保険・ゴルフ保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2023年2月時点

※2 株式会社ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

※3 2024年10月1日時点

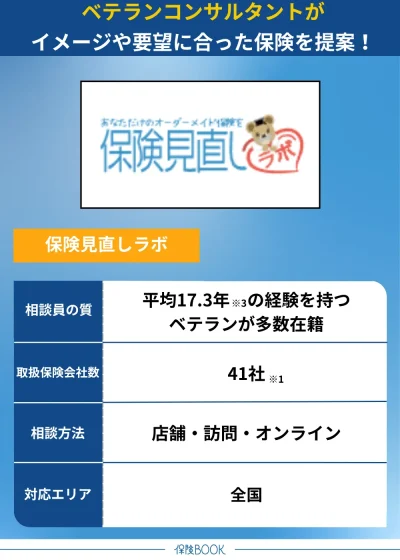

保険見直しラボ

- お客のイメージや要望に合った保険をアドバイス

- 41の保険会社※1からオーダメイド

- 業界経験年数が長いコンサルタントが多数在籍

- アンケート回答でプレゼントキャンペーン実施中

保険見直しラボは、丁寧なヒアリングを重視しているのが特徴の無料保険相談窓口。相談を受ける際には、まず生活スタイルや将来のプラン、保険に関する疑問や悩みを細かく聞き取り、顧客のニーズやイメージに合った保険商品を提案します。

いきなり特定の保険を勧めるのではなく、あくまでも顧客に寄り添ったアドバイスを行うのが強みです。また、保険見直しラボは41社※1の保険会社と提携しており、既存の商品だけでなく、個別のニーズに合わせたオーダーメイドの提案が可能です。

貯蓄型の生命保険だけでなく、必要に応じて他の保障内容についても分かりやすく解説してくれるため、幅広い視点から自分に適した保険を選ぶことができます。

さらに担当者の平均業界経験年数は17.3年※3と長く、経験豊富なベテランコンサルタントが多いのも安心できるポイントです。実際にサービスを利用した人を対象に行ったアンケートでは「ご相談の満足度」が96.8%※4、おすすめ度が87.1%※4と高い結果となっています。

相談方法は訪問相談とオンライン相談の両方に対応しており、オンラインの場合はMicrosoft TeamsやZoomを利用して自宅から気軽に相談が可能。パソコンやスマホがあればどこからでも相談できるので、忙しい人でも利用しやすいでしょう。

保険相談後のアンケート回答で、「熟成牛タン」「オーガニックペースト」「マカロン詰め合わせ」「雪室熟成豚」「ゆめぴりか」「岡直三郎商店醤油セット」などプレゼントが選べる特典も用意されています。

取扱保険会社数 | 41社※1 |

|---|---|

主な保険商品 | 終身医療保険・定期医療保険・学資保険・がん保険・女性保険・介護保険・個人年金保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 約70店舗※5 |

出典:保険見直しラボ

※1 2025年4月時点

※2 FP資格保有率は入社1年後から計測しています。

※3 2025年4月時点

※4 2024年10月のお客さまアンケートデータより

※5 2024年6月時点

貯蓄型の生命保険がおすすめの人

貯蓄型の生命保険がおすすめの人は、以下のとおりです。

コツコツと貯蓄するのが苦手な人

コツコツと貯蓄するのが苦手な人に、貯蓄型の生命保険はおすすめです。

「貯金しようと思っても、つい使ってしまう」「先延ばしにしてしまい、気づけば貯まっていない」。こうした経験がある方は多いと思います。貯金には強い意志が必要で、毎月決まった額を確実に積み立てるのは難しいです。

その点、貯蓄型の生命保険は、毎月決められた保険料が自動的に引き落とされる仕組みになっています。手元に残ったお金を自分で管理する必要がないので、意思に関係なく着実に資産を形成できるでしょう。

貯蓄目的がある人

目的を持って貯蓄したい人にも、貯蓄型の生命保険はおすすめです。

たとえば、子どもの教育資金を確保したい・老後資金を計画的に貯めておきたい・将来的な大きな出費に備えたいなど。

掛け捨て型の保険の場合、保障しか受けられませんが、貯蓄型の生命保険なら保険に加入しながら貯蓄を進められます。

貯蓄目的がある人は、目的に合った貯蓄型生命保険を選ぶことで、より効果的に資産形成を進められるでしょう。

低リスクで資産運用をしたい人

低リスクで資産運用をしたい人にも、貯蓄型の生命保険はおすすめです。

株式や投資信託などの金融商品は、うまく運用すれば大きな利益を得られる可能性がある一方、元本割れのリスクも伴います。特に投資初心者にとっては、銘柄選びや相場の変動を見極めるのが難しいですし、リスク管理の知識も必要です。

しかし貯蓄型の生命保険であれば、払い込んだ保険料に対して、満期保険金や解約返戻金が上回る場合もあり、比較的安全な資産運用が可能。大きなリターンは見込めませんが、低リスクで安定的に資産を増やせるのが強みと言えます。

ただし、短期間で解約すると解約返戻金が払込保険料を下回ることがあるので注意しましょう。

貯蓄型の生命保険が向いていない人

貯蓄型の生命保険が向いていない人は、以下のとおりです。

細かい見直しを行いたい人

定期的に保険の見直しをしたい人には、貯蓄型の生命保険は不向きです。

掛け捨て型の生命保険の場合、「10年間」「60歳まで」など保障期間が明確に定められており、満了時に契約を見直すことができます。そのため、ライフステージの変化に合わせて、適切な保険に切り替えやすい仕組みになっています。

特に、契約期間が短い場合や加入して間もない段階で解約すると、解約返戻金が払込保険料を下回ることが多いので、慎重な判断が必要です。

貯蓄型の生命保険は、長期的な視点で貯めることを目的とした商品で、ライフスタイルの変化に応じて柔軟に保険を見直したいと考えている方には、あまり適していないでしょう。

資産運用をしている人

すでに投資などで資産運用をしている方にとっては、貯蓄型の生命保険はメリットが少ない可能性があります。

株式投資や投資信託、不動産投資などに慣れている方は、資産をより効率的に増やすための選択肢をすでに持っているので、貯蓄型生命保険のリターンは比較的低く感じられるかもしれません。

貯蓄型生命保険の利回りは、株式投資などと比べると控えめですし、長期間安定的に積み立てることが前提のため、短期間で大きな利益を得ることは難しいでしょう。

ただ、すでに投資で十分なリターンを得ている人であれば、あえて貯蓄型の生命保険を選ぶ必要はないと言えるでしょう。

おすすめの貯蓄型生命保険に関するよくある質問

返戻率とは、支払った保険料に対する受取額の割合を示す指標です。

計算式は「受取額÷支払保険料×100%」で、たとえば、支払総額300万円で受取額が330万円なら、返戻率は110%となります。

契約内容や加入年数によって変動するため、事前のシミュレーションが重要です。

貯蓄型保険の返戻率を上げるための工夫はいくつかあります。

- 保険料を一括払いにする

- 保険料をを短期払いにする

- 保険料を月払いから年払いにする

たとえば、保険料を一括払いにすると、総支払額が抑えられ、返戻率が向上しやすくなります。また、月払いよりも年払いのほうが返戻率が高くなる傾向があります。

ただし、一括払いや短期払いにすると、初期費用が大きくなるため、家計のバランスを考慮しながら選ぶことが重要です。

無理のない範囲で、返戻率を上げる方法を検討しましょう。

返戻率が100%を超えるまでに時間がかかる点は、検討時に押さえておきたいポイントの一つです。

多くの貯蓄型生命保険では、契約から20〜30年経過しないと返戻率が100%を超えない場合があります。そのため、短期間で解約すると、払込保険料よりも少ない金額しか戻らないケースも見られます。

また、インフレリスクがあることも注意点の一つです。

さらに貯蓄型保険は保障と貯蓄を兼ね備えているため、掛け捨て型よりも月々の保険料が高くなりやすいです。必要以上に手厚い保障を付けると、月々の負担が大きくなるため、慎重な商品選びが必要になります。

貯蓄型保険は、保障を受けつつ長期的な資産形成に適した商品でメリットも豊富ですが、こういったリスクがあることも把握しておきましょう。

生命保険のおすすめ貯蓄型保険まとめ

今回の記事は、貯蓄型保険の基本的な仕組み、メリット・デメリット、どのような人に向いているのか、おすすめの貯蓄型保険について詳しく解説しました。

貯蓄型保険は、保障を受けながら同時に資産形成もできるため、教育資金や老後資金の準備としても有効です。特に将来の資産を計画的に準備したい人に向いており、生活費や医療費の備えとしても利用できます。

また、コツコツと貯蓄するのが苦手な人や、低リスクで資産運用を行いたい人にも貯蓄型保険は適しているので、ぜひ加入を検討してみてください。

もし「自分に合った商品が分からない」と感じる場合や、複数の選択肢を比較したい場合は、無料の保険相談窓口を活用するのもおすすめです。専門家に相談することで、自分にぴったりのプランを見つけやすくなります。