iDeCoはデメリットしかない?向いていない人の特徴・注意点

※この記事はPRを含みます。

「老後のためにしっかり資金を準備したいけれど、何から始めればいいのかわからない」「iDeCoが良いと耳にするが、実際にはどんな制度で、デメリットはないのか?」とお悩みの方は多いと思います。

そこでこの記事では、まずiDeCo(個人型確定拠出年金)とは、どのような制度なのかを分かりやすく解説。加入対象となる人の条件やiDeCoで選択できる運用商品、さらには制度の仕組みや特徴についても詳しく解説します。

またiDeCoのデメリットやメリット、利用する上で気をつけるべきポイントについても詳しく解説しているので、ぜひ参考にしてください。記事の後半では、iDeCoについて相談できるおすすめの保険相談窓口を3つ厳選して紹介しています。

- iDeCoは節税しながら老後資金を積み立てられる制度だが、60歳まで引き出せないなどの制約がある

- 収入が少ない・不安定な人、柔軟な資金管理を重視する人には向いていない可能性も

- 制度の仕組みやメリット・デメリットを正しく理解し、自分に合うかどうかを見極めることが重要

- iDeCoだけでなく、NISAや個人年金保険との併用も視野に入れた資産形成が有効

- 資産形成について迷ったら「みらいのほけん」を利用してみましょう。何度でも無料でファイナンシャルプランナー(FP)に相談でき、さらにお米がもらえる嬉しい特典も※!

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

そもそもiDeCo(個人型確定拠出年金)とは?

iDeCoとは、そもそもどのような制度なのでしょうか。まずはその仕組みについて、簡単に見ていきましょう。

公的年金に上乗せして加入する私的年金

iDeCoは、「個人型確定拠出年金」と呼ばれる私的年金制度の1つで、自ら掛金を積み立て、自分で選んだ金融商品で運用し、その運用成果に応じた年金または一時金を、原則60歳以降に受け取る仕組みです。

これは国が用意した老後資金形成の一環として導入された制度で、公的年金を補完する役割をもっています。

日本の年金制度はよく「3階建て構造」として説明されます※。1階部分が「国民年金」で、これは20歳以上60歳未満のすべての人が原則として加入する基礎年金です。主に自営業者やフリーランス、専業主婦(夫)などが該当します。

ここには企業型確定拠出年金や個人年金保険、そしてiDeCoが含まれます。公的年金だけでは老後の生活費として十分とはいえないケースも多いため、こうした私的年金制度を活用して、自身で老後資金を準備する必要があるのです。

iDeCoの大きな特徴の1つは、任意加入であること。国民年金や厚生年金のように加入が義務づけられているわけではなく、自分の意思で加入を決めることができます。

また、自ら選んだ運用商品で資産を運用する点も特徴です。運用成果により将来受け取れる年金額が大きく変動するので、投資の知識やリスク許容度も重要な要素となります。

iDeCoの加入対象者

iDeCoの加入対象者は、以下のとおりです。

国民年金の | 20歳以上60歳未満の自営業者とその家族、フリーランス、学生 ※ただし、以下の方は加入対象ではありません。 ・農業者年金の被保険者。 ・国民年金保険料の納付を免除されている方(一部免除の方も含む)。ただし、国民年金保険料の納付を免除されている方でも、障害基礎年金を受給されている方等は加入可。 |

|---|---|

国民年金の | 会社員や公務員等の厚生年金の被保険者(注)の方 (注)65歳以上の厚生年金被保険者で、加入期間が120月以上の方(老齢年金の受給権がある方)は国民年金の第2号被保険者ではありません。 ・お勤め先で企業型確定拠出年金に加入している方で、事業主掛金を各月単位ではなく、年単位で拠出している方。 ・お勤め先で企業型確定拠出年金に加入している方で、事業主掛金に上乗せしてマッチング拠出をしている方。 |

国民年金の | 国民年金の第2号被保険者に扶養されている20歳以上60歳未満の配偶者の方 |

国民年金の | 国民年金に任意で加入した方(注) (注)60歳以上65歳未満の方、または、20歳以上65歳未満の海外居住者の方で、国民年金の保険料の納付済期間が480月に達していない方。 |

また、以下のいずれかに該当する場合は、上記の被保険者であってもiDeCoへの加入はできません。

- iDeCoの老齢給付金を受給している方、または、受給したことがある方

- 老齢基礎年金、または特別支給の老齢厚生年金を繰り上げ受給している方

20歳以上65歳未満で国民年金に入っている人なら、ほとんどの方が加入できますし、専業主婦(夫)や年金を受給している会社員・公務員も、条件を満たせば加入が可能です。

幅広い層が対象となっているiDeCoですが、自分が本当に加入できるのか分からない場合は、iDeCoを取り扱う金融機関の公式サイトで確認するか、直接相談してみると安心です。

出典:iDeCo(イデコ)の加入資格・掛金・受取方法等 -iDeCo公式サイト

iDeCoで運用できる商品

iDeCoで運用できる商品には、大きく分けて「元本確保型」と「元本変動型(投資信託)」の2種類があります。それぞれ特徴やリスク・リターンの違いがあるため、資産運用の方針やリスク許容度に応じて選択することが重要です。

「元本確保型」の商品は、満期まで運用することで払い込んだ元本が保証され、加えて利息や配当などの収益も期待できます。

- 定期預金

- 貯蓄型保険

元本確保型はリスクが低く、資産を安全に守りたい人や、投資初心者にとって安心感のある選択肢です。ただし、その分リターンも控えめで、長期的な資産形成には物足りなさを感じるケースもあります。

一方、「元本変動型」に分類される投資信託は、価格が日々変動するため、元本が増えることもあれば減少するリスクも伴います。投資信託とは、多くの投資家から資金を集めて、ファンドマネージャーが株式や債券などの複数の資産に分散投資を行う金融商品です。

元本保証はありませんが、長期的な視点で見れば、インフレに対する備えや高いリターンを狙える可能性があります。なお投資信託には投資対象や地域によっていくつかのタイプがあり、大きく次の5種類に分類できます。

| 投資対象による分類 | 投資対象 |

| 国内株式型 | 日本国内の企業の株式に投資 |

| 外国株式型 | 海外の企業の株式に投資 |

| 国内債券型 | 日本の国債や社債などに投資 |

| 外国債券型 | 海外の債券に投資 |

| バランス型 | 株式、債券、不動産投信など、複数の資産や地域に分散して投資 |

また日本国内の不動産投資信託(REIT)に投資する「国内不動産投信」や、海外の不動産投資信託(REIT)に投資する「外国不動産投信」などもあります。

加えて、iDeCoの投資信託には「インデックス型」と「アクティブ型」という、運用手法による分類もあります。

インデックス型・・・日経平均株価やS&P500など特定の株価指数に連動する運用成果を目指す

アクティブ型・・・インデックスを上回る運用成果を目指す

インデックス型は手数料が低い商品が多いのが特徴で、アクティブ型はファンドマネージャーの手腕や手間もかかることから、インデックス型よりも手数料が高くなる傾向があります。

iDeCoはデメリットしかない?

iDeCoのデメリットは、以下のとおりです。

原則60歳まで引き出しができない

iDeCoのデメリットの1つが、原則として60歳になるまで積み立てた資産を引き出すことができないことでしょう。そもそもiDeCoは、老後の生活資金を準備することを目的とした制度で、その目的を達成するため、長期間にわたる資産の積立と運用を前提としています。

人生では予期せぬライフイベントが起こることもありますし、転職や病気、家庭の事情などで資金が必要になる場面もありますが、iDeCoの資産はそれらに柔軟に対応できるものではありません。急な出費や生活の変化の備えとしては使えないのです。

そのため、iDeCoとは別に、緊急時に備えた予備資金を用意しておくことが必要不可欠になります。

強制的に資産形成を実現する仕組みになっており、貯蓄が苦手な人にとっては、むしろ心強い制度と感じるかもしれません。

元本割れの可能性もある

iDeCoで選べる運用商品には、「元本確保型」と「元本変動型」の大きく2種類があります。

「元本確保型」の商品は、定期預金や保険商品などがあり、満期まで保有することで元本が保証される仕組み。そのため投資に慣れていない人や、リスクを極力避けたい方には安心感があります。

一方で、「元本変動型」の商品では、金融市場の動きに応じて資産額が増減します。そのため運用がうまくいけば高いリターンを期待できますが、逆に悪ければ元本割れが起こる可能性がある点はデメリットでしょう。

つまり、長期的な視点で見れば、過度に恐れる必要はないとも言えるでしょう。

ただし、リスクがゼロになるわけではありません。あくまで元本割れの「リスクが低くなる」にとどまるので、投資信託を選ぶ際には商品の性質や運用方針をよく理解し、分散投資などによってリスクを軽減する工夫も重要です。

原則途中解約ができない

「原則60歳まで引き出しができない」で解説したように、iDeCoは原則として途中解約ができません。加入後に資金が必要になったとしても、自由に解約して現金化することはできないのはデメリットといえるでしょう。

なお例外として払い戻しできるケースは、以下のとおりです。

- 死亡した場合「死亡一時金」を受給

- 高度障害の状態になった場合は「障害給付金」を受給

- 受給要件をすべて満たす場合は「脱退一時金」を受給

たとえば、加入者が亡くなった場合には「死亡一時金」として遺族に支給されます。また、加入者自身が高度障害状態となった場合には、「障害給付金」を受け取ることが可能です。

また以下の7つの条件を満たした場合に、「脱退一時金」を受給することが可能です。

- 60歳未満である

- 企業型確定拠出年金加入者でない

- iDeCoに加入できない者である(国民年金保険料免除者や外国籍の海外居住者など)

- 日本国籍を有する海外居住者(20歳以上60歳未満)でない

- 確定拠出年金の障害給付金の受給権者ではない

- 通算拠出期間が5年以下、または、年金資産の額が25万円以下である

- 企業型確定拠出年金またはiDeCoの加入者の資格を、最後に喪失した日から2年以内である

これらの条件をすべてクリアしなければ、脱退一時金の受給は認められません。現実的にはかなりハードルが高いので、iDeCoは基本的に解約できないものと考えておいたほうがよいでしょう。

手数料が必要

iDeCoを利用する際には、複数の手数料が発生するのもデメリットの1つでしょう。iDeCoには大きく分けて「加入時・移管時の手数料」と「運用期間中の手数料」の2つの手数料があります。

| 手数料の種類 | 支払先 | 支払い回数 |

|---|---|---|

| 加入時・移管時の手数料 | 国民年金基金連合会への加入手数料 | 初回のみ |

| 運用期間中の手数料 | 国民年金基金連合会への納付手数料 | 月払いか年払い |

| 事務委託先金融機関への事務委託手数料 | 月払い | |

| 証券会社や銀行などへの運営管理手数料 | 月払い |

このほか、投資信託を選んで運用する場合には「信託報酬」も発生します。信託報酬は投資信託の運用会社に支払う管理費用で、保有額に応じて日々自動的に差し引かれます。

これらの手数料は一つひとつの金額は大きくないものの、iDeCoは長期にわたって積み重なるので大きなコストになります。特に、毎月の掛金が少額の場合や、運用がうまくいかず利益が少ない場合には、手数料が実質的な元本割れのような状態を招く恐れもあります。

そのため、iDeCoを賢く活用するためには、手数料に対する対策も重要です。たとえば、運営管理手数料が無料の金融機関を選ぶことで、長期的なコストを抑えることが可能です。

加入者ごとに掛金上限が設定されている

iDeCoには、加入者の属性に応じて掛金の上限額が定められているのもデメリットでしょう。老後資金を積極的に準備したいと考えている方にとっては、自身の拠出可能額に制限があることで、思い通りの資産形成が難しくなることがあるからです。

また、税制優遇を最大限に活かしたいと思っても、制度上の上限があるため、それ以上の拠出はできないのもデメリットです。

この掛金の上限は、国民年金の被保険者種別や勤務先の企業年金制度の有無など、「加入区分」によって異なります。まずは自分がどの区分に該当するのかを把握し、それに応じた拠出限度額を確認しましょう。iDeCoの主な加入区分ごとの掛金上限額は以下のとおりです。

| 加入区分 | 例 | 拠出限度額 |

|---|---|---|

| 国民年金の 第1号被保険者 | 自営業者など | 月額6.8万円 |

| 国民年金の 第2号被保険者 | 会社員・公務員など | 会社に企業年金がない会社員:月額2.3万円 上記以外:月額2.0万円 |

| 国民年金の 第3号被保険者 | 専業主婦(夫)など | 月額2.3万円 |

出典:iDeCo(イデコ)をはじめるまでの4つのポイント -iDeCo公式サイト

自営業者と比較すると、会社員や公務員の掛金上限はかなり低く抑えられています。老後資金を積極的に準備したいと考えている方は、必要に応じてNISAや企業型確定拠出年金など、他の制度との併用も検討するとよいでしょう。

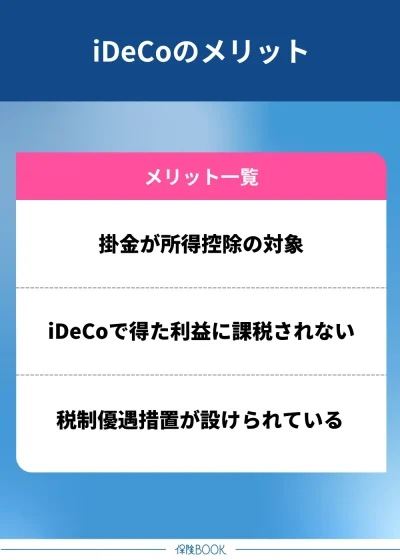

iDeCoのメリット

iDeCoのメリットは、以下のとおりです。

掛金が所得控除の対象

iDeCo魅力の1つは、掛金全額が所得控除の対象になる点です。これは、毎月拠出する金額がそのまま課税所得から差し引かれ、所得税および住民税の負担を軽くする効果があります。

たとえば会社に企業年金がない会社員で毎月上限の23,000円を拠出している場合、年間では276,000円が控除対象となります。

仮に年収500万円、所得税率10%、住民税率10%の会社員がこの条件でiDeCoを利用した場合、所得税も住民税も「276,000円×10%=27,600円」が軽減され、合計で55,200円の節税効果が得られるのです。

NISAのように運用益に対する非課税措置だけを受ける制度では、運用で利益が出なければ非課税の恩恵は受けられませんが、iDeCoでは拠出した掛金そのものに対して確実に節税効果が得られるのはメリットでしょう。

運用成績に関係なく、積み立てを続けるだけで税の優遇が受けられるので、堅実に資産形成を進めたい人に適しています。

所得税率や住民税率が高い人ほど、節税できる金額が大きくなるので、よりメリットに感じるでしょう。

iDeCoで得た利益に課税されない

また運用によって得られた利益が非課税になるのもiDeCoのメリットでしょう。通常、株式や投資信託などの金融商品で得た利益には、一律20.315%の税金がかかります。

たとえば、1万円の利益が出た場合、約2,031円の税金が引かれ、手元に残るのは7,969円にとどまります。

しかし、iDeCoの口座内で運用された資産から得た利益には、いっさい課税されません。そのため、同じ1万円の利益が出たとしても、そのまま1万円すべてを自分の資産として蓄えることが可能です。

さらに、iDeCoの運用は非課税のため、通常の投資のように確定申告をする必要がありません。投資初心者や忙しい会社員にとって複雑な税務手続きから解放されるのはメリットでしょう。

受取方法で税制優遇措置が設けられている

積み立てた資産の受取方法に応じて、税制上の優遇措置を受けられるのもiDeCoのメリットです。

iDeCoでは、原則として60歳以降に資産を受け取ることになりますが、その際、「年金形式で分割して受け取る」か、「一時金としてまとめて受け取るか」によって、適用される税制が異なります。

年金で受け取る | 公的年金等控除の対象 |

|---|---|

一時金で受け取る | 退職所得控除の対象 |

iDeCoの資産を数年間に分けて年金形式で受け取る場合は、その受取額が「雑所得」として扱われ、公的年金等控除の対象になります。この控除は、一定の金額までの年金収入を非課税にできます。

一方で、一時金として一括で受け取る場合は、「退職所得」として扱われ、退職所得控除の対象となります。控除枠は、通算加入期間に応じて非課税枠が大きくなり、長く加入していればしているほど有利に働くのです。

老後資金として長年積み立ててきた資産を、できるだけ多く手元に残したいという方にとって、税制優遇を活用した賢い受取方法の選択ができるのもiDeCoのメリットでしょう。

iDeCo利用前に気をつけるべきポイント

iDeCo利用前に気をつけるべきポイントは、以下のとおりです。

確定拠出年金にはiDeCoと企業型DCがある

確定拠出年金には「iDeCo」と「企業型DC」があるのが気をつけるべきポイントです。iDeCoは自分で金融機関を選び、自ら掛金を拠出して運用する制度。一方、企業型DCは、企業が導入している年金制度で、会社が掛金を負担し、その資金を従業員が運用します。

この違いをしっかり理解しておくべき理由は、iDeCoの加入可否や拠出可能な掛金の上限額に直接影響するからです。

たとえば、勤務先に企業年金や企業型DCが存在しない会社員は、iDeCoにおいて月額2万3,000円まで拠出できます。しかし、企業型DCが導入されており、かつ「マッチング拠出」を利用している場合は、iDeCoに加入すること自体ができません。

一方、勤務先に企業型DCがあり、マッチング拠出を利用していない会社員の場合はiDeCoと企業型DCを合わせた月額の拠出上限は55,000円となっています。

もし、勤務先に企業型DCがある場合、企業が掛金を拠出してくれるため、従業員自身の負担がありません。そのため、まずは企業型DCを活用した上で、iDeCoの利用を検討する方が、効率的で無理のない資産形成が可能です。

退職金が多いと受け取り方によっては税負担が増える

iDeCoを利用する際に注意すべきポイントの1つに、退職金が多いと受け取り方によっては税負担が増える点があります。iDeCoの受け取り方法には「年金」と「一時金」の2通りがあり、それぞれ税制優遇を受けられます。

年金として受け取る場合は「公的年金等控除」、一時金として受け取る場合は「退職所得控除」が適用され、一定の範囲内で税金が軽減される仕組みです。ここで問題になるのが、一時金として受け取る場合と会社から支給される退職金との重複です。

このような事態を避けるために活用できるのが、いわゆる「5年ルール」と呼ばれる制度です。これは、退職金とiDeCoの一時金の受け取り時期を5年以上空けることで、別々に退職所得控除を適用できる仕組みです。

たとえば、60歳でiDeCoの一時金を受け取り、65歳で会社からの退職金を受け取ると、それぞれに対して控除が認められ、結果的に税負担を大きく軽減できます。

ただし、このルールは2026年1月1日以降に支給される退職一時金から「10年ルール」に変更される予定です。これにより、iDeCoと退職金の受給間隔を10年以上空けない限り、退職所得控除の重複適用ができなくなります。

ただし70歳まで働ける環境が必要になるため、60歳で退職金を受け取り、iDeCoの一時金は70歳以降に受け取るといった方法も検討する必要があるでしょう。

専業主婦(夫)の場合、所得控除による節税効果が受けられない

専業主婦(夫)がiDeCoを利用する際に気をつけたいポイントとして、所得控除による節税効果が十分に得られない可能性があります。

iDeCoのメリットの1つは、掛金全額が所得控除の対象となり、その分、所得税や住民税の負担が軽くなるという点です。しかし、専業主婦(夫)の多くは、配偶者の扶養に入っており、自身の年間所得が基礎控除額以下に収まっているケースがほとんどです。

そのため、もともと課税されていないか、ごくわずかな課税しかされていない場合が多く、掛金を拠出しても所得控除による税軽減の恩恵を受けにくいでしょう。

公務員は上限額が低く設定されている

公務員がiDeCoを活用する際に気をつけるべきポイントは、拠出できる掛金の上限額が民間の会社員よりも低く設定されていることです。

これは、公務員がすでに共済年金制度や手厚い退職金制度に加入しており、国からの老後保障が比較的充実していることが理由の1つです。そのためiDeCoでは老後資金の追加的な積み立ての必要度合いが少ないと見なされ、拠出限度額が低めに設定されています。

ただし2024年12月(2025年1月引き落とし分)以降、公務員共済組合の共済掛金相当額の評価方法を実態にあった算定方法へ見直しが行われ、これまで1万2,000円だったiDeCoの月額拠出上限が2万円に引き上げられました。

公務員であっても、制度の変更によりiDeCoが使いやすくなってきています。

死亡一時金として受け取ると相続税の対象になる

iDeCoの加入者が年金として資産を受け取る前に亡くなった場合、それまで積み立ててきた資産は「死亡一時金」として、遺族に支給されますが、このとき相続税の対象になることも気をつけるべきポイントです。

死亡一時金を受け取る際には、遺族が請求手続きを行う必要があります。請求が行われない限り、給付は実行されません。さらに、死亡日から請求日までの期間に応じて、税額や種類が異なります。

死亡日から3年以内に請求が行われた場合、この死亡一時金は「みなし相続財産」として扱われます。この扱いにより、相続税の非課税枠が適用され、「500万円×法定相続人の数」までの金額については相続税がかかりません。

しかし、請求が死亡日から3年を超えて行われた場合には注意が必要です。この場合、死亡一時金は「一時所得」として扱われ、所得税の課税対象になります。

さらに、死亡日から5年を経過してしまうと、確定拠出年金の死亡一時金として受け取ることができなくなり、相続財産の扱いとなるので注意しましょう。

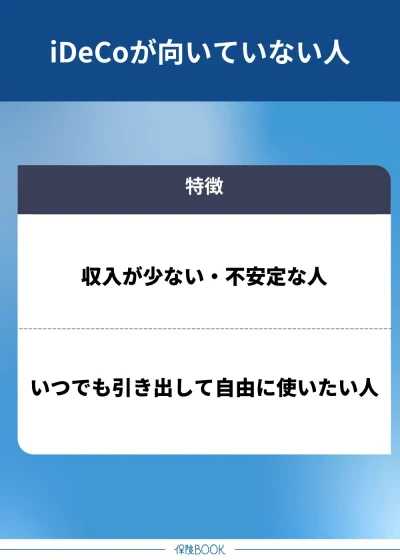

iDeCoが向いていない人

iDeCoが向いていない人は、以下のとおりです。

収入が少ない人・収入が不安定な人

収入が少ない人や収入が不安定な人はiDeCoには向いていません。iDeCoのメリットの1つは、掛金の全額が所得控除の対象となり、所得税や住民税の節税効果が得られる点です。

しかし、収入が少ない人や収入が安定していない人にとっては、この恩恵を十分に活かすことが難しいからです。たとえば、専業主婦(夫)や無職の方は、もともと課税所得が少ないかゼロであることが多く、そもそも所得税や住民税をほとんど支払っていません。

そうなると、所得控除の効果そのものが発揮されにくくなるのです。また、iDeCoは原則として60歳まで資金を引き出すことができないため、途中で現金化して生活費などに充てることができません。

そのため、収入が不安定なフリーランスや自営業者、頻繁に転職を繰り返してしまう人、起業したばかりで収入がまだ安定していない経営者なども、iDeCoを始める前に慎重な判断が必要です。

まずは生活費の3ヶ月〜6ヶ月分程度は預貯金などで確保し、収入基盤をある程度固めることが先決でしょう。そのうえで、将来的に収入が安定し、課税所得も一定以上に増えた段階でiDeCoを検討するのが無難でしょう。

いつでも引き出して自由に使いたい人

資産を自由に管理したい、必要なときにすぐ現金化して使いたいと考える人にも、iDeCoはあまり向いていません。

iDeCoはあくまでも年金制度の一種で、老後資金の形成を目的としているので、原則として60歳まで資金を引き出すことができません。

このため、たとえば車の購入費用、子どもの進学資金、住宅購入の頭金といったライフイベントに使いたいと思っても、いつでも引き出して自由に使うことはできないのです。

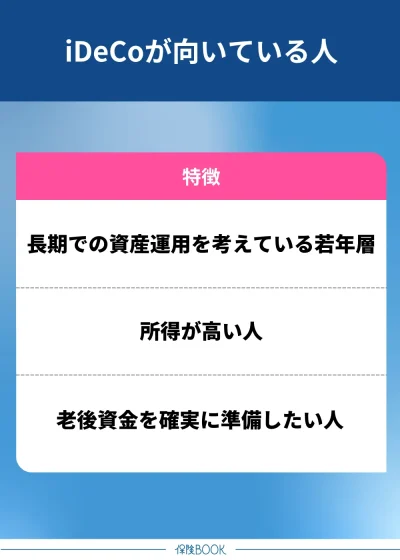

iDeCoが向いている人・おすすめの人

iDeCoが向いている人は、以下のとおりです。

長期での資産運用を考えている若年層

iDeCoは積立投資による長期運用を前提とした制度のため、若いうちから始めることでその効果をより大きく受けることができます。

たとえば、20代や30代前半など若年層の方がiDeCoをスタートすれば、60歳までに30年〜40年という長い運用期間を確保することが可能です。

長期にわたって積み立てを行うことで、市場が一時的に下落している局面では、相対的に安い価格で多くの金融商品を購入することができ、将来的に市場が回復すれば、その分大きなリターンを得られる可能性が広がり、価格変動リスクを吸収しやすいです。

若いうちからiDeCoを始めれば、それだけ非課税運用期間も長くなり、節税メリットも大きくなるので、将来を見据えて早めに資産形成を始めたいと考えている若年層にとって、iDeCoは有効な選択肢といえるでしょう。

所得が高い人

所得が高い人もiDeCoは向いているでしょう。iDeCoは、拠出した掛金が全額所得控除の対象となり、その年の所得税と住民税が軽減されます。 つまりもともとの所得が高い人ほど節税効果を実感しやすい仕組みです。

また、高所得者は生活費を差し引いたあとにも一定の余剰資金を確保しやすいので、iDeCoのデメリットの「60歳まで引き出せない」という制約にも余裕を持って対応することができます。

資金拘束の影響をあまり受けずに済む所得が高い人に、iDeCoは向いているでしょう。

老後資金を確実に準備したい人

将来に備えて着実に老後資金を準備したいと考えている人にもiDeCoは向いているでしょう。原則として60歳になるまで資金を引き出せないため、強制的に積み立てられるからです。

「毎月貯金しようと思っても、気づけば使ってしまっている」「目標があっても、貯蓄が長続きしない」といった方でも、毎月決まった額が銀行口座から引き落とされて拠出されるので、自動的に積み立てられ、資産が着実に蓄積されていきます。

iDeCoの相談をするなら|おすすめの保険相談窓口3選

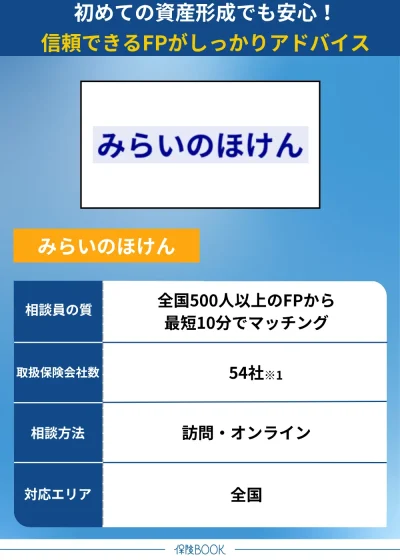

みらいのほけん

- なないろ生命のグループ会社が運営のため安心

- 資産形成の相談ができる

- 実績のあるプランナーが多数在籍

- 選べる6種類のギフトがもらえる!

みらいのほけんは、なないろ生命のグループ会社が運営する無料の保険相談サービスで、信頼性の高さが魅力です。全国に500名以上の提携FPが在籍しており、その中から自分に合った優秀な提携FPを最短10分で紹介してもらえるスピード感も特徴の1つです。

相談内容は保険の見直しや新規加入にとどまらず、家計診断、老後資金の準備、教育費の積立、住宅購入に伴う資金計画など多岐にわたります。NISAなどの資産形成についてもアドバイスを受けられるため、長期的なライフプランニングを視野に入れた相談が可能です。

FPの中には子育て中のママや、20代から80代まで幅広い年代の相談実績を持つスタッフが多く、自分の立場や価値観に近い相手と話せる安心感も魅力の1つでしょう。

予約は年中無休・24時間オンラインで受付可能なので、日中忙しい方や平日時間が取れない方でも、スムーズに申し込み・面談へと進むことができます。

実際に利用した方の口コミでは、「担当者から保険の勧誘をされるのかなと思っていましたが、自分から合う保険を聞いてみたいと思えるような面談になりました」「ずっと悩んでいたお金と保険の話が一段落しそうで安心した」と相談に満足されている方の声が多いです。

現在は、面談後に選べる6種類のギフトがもらえます。

取扱保険会社数 | 54社※1 |

|---|---|

主な保険商品 | 終身保険・外貨建保険・変額保険・医療保険・一時払保険・定期保険・年金保険・特定疾病、がん保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※2 |

出典:みらいのほけん

※1 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※2 2024年8月26日時点での提携先保険代理店の拠点数の総数。

ほけんのぜんぶ

- 子育て世代の相談数は7万組※1

- お客様満足度は95.7%※2

- FP資格取得率は100%※3

- 相談面談後にもれなくプレゼントがもらえる

ほけんのぜんぶは、これまでに7万組※1の子育て世代からの相談実績を持つ無料の保険相談サービス。お客様満足度は95.7%※2と高く、相談後の評価の高さからもその信頼性がうかがえます。

コンサルタントは全員がFP資格を取得※3しており、保険の知識だけでなく、資産形成、税制、家計管理といった幅広い金融知識を備えています。それぞれのライフスタイルに応じた個別対応が可能で、一人ひとりの背景に合わせた丁寧な提案をしてくれるのが特徴です。

たとえば、老後に備えて資産形成をしたい方には、個人年金保険やiDeCo・NISAといった選択肢を丁寧に解説しながら、適した方法を一緒に考えてくれます。

担当コンサルタントは、専門性だけでなくコミュニケーション能力にも優れており、安心して相談できる環境が整っています。

対応エリアは全国47都道府県で、自宅や職場近くのカフェなど、希望する場所への訪問も可能。さらに、オンライン相談にも対応しているので、忙しい方や外出が難しい方でも柔軟に相談できます。

取扱保険会社数 | 40社以上※4 |

|---|---|

主な保険商品 | 生命保険(個人年金保険・学資保険・終身保険・医療保険・入院保険・女性保険・がん保険・死亡保険・介護保険) 損害保険(火災保険・自動車保険・バイク保険・ペット保険・ゴルフ保険・自転車保険・海外旅行保険・傷害保険・レジャー保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2025年2月時点

※2 2022年10月から2024年6月にかけて、株式会社ほけんのぜんぶをご利用いただいたお客様2,508名を対象に実施したアンケートで、「満足」「やや満足」「普通」のいずれかをご回答いただいた割合です。

※3 株式会社ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

※4 2025年4月時点

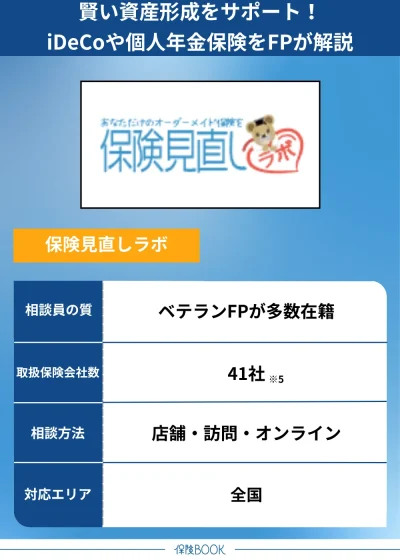

保険見直しラボ

- 数々の保険相談サイトランキングでNo.1※1の実績

- ご相談の満足度は96.8%※2、おすすめ度は87.1%※3

- ZoomやMicrosoft Teamsなどでオンライン相談に対応

- 相談後のアンケート回答でプレゼント

保険見直しラボは、数々の保険相談サイトランキングでNo.1※1の実績を誇る、信頼性の高い保険相談サービス。

人気の理由の1つが、初回の相談でいきなり保険商品を提案するのではなく、お金や保険に関する悩み・不安、将来のライフプランを丁寧にヒアリングしたうえで、適切なアドバイスを行ってくれる点にあります。

相談を担当するプランナーは、全員がFP資格※4を保有しており、保険の知識にとどまらず、資産運用、税務、金融全般にわたる豊富な知識を持っています。取扱い保険会社は41社※5にのぼり、その中からお客様の希望に適した保険商品を紹介してくれるのが特徴です。

iDeCoや個人年金保険といった将来の資産形成に関する相談も可能で、制度の違いやそれぞれのメリット・デメリットについてもわかりやすく解説。将来、確実に一定額の受取を目指す方や、税制優遇を活かしたい方にとっても、的確なアドバイスが得られるでしょう。

また、保険見直しラボでは、顧客本位の対応を徹底しており、万が一対応に不満がある場合には、担当コンサルタントを変更できる「イエローカード制度」を導入。過度な営業行為や不適切な対応があった際も、安心して対応を求めることができる仕組みが整っています。

相談スタイルも柔軟で、訪問・オンラインいずれにも対応。自宅やカフェなど、希望の場所での面談が可能なため、ライフスタイルに合わせた相談がしやすくなっています。

取扱保険会社数 | 41社※5 |

|---|---|

主な保険商品 | 終身保険・外貨建て保険・低解約返戻金型終身保険・個人年金保険・養老保険・学資保険・定期医療保険・女性保険・介護保険・がん保険など |

相談料 | 何度でも無料 |

相談方法 | 店舗(オフィス) |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 60拠点以上※6 |

出典:保険見直しラボ

※1 2025年6月11日時点 公式サイトより

※2 2024年10月のお客さまアンケートデータより

※3 2024年10月のお客さまアンケートデータより

※4 FP資格保有率は入社1年後から計測しています。

※5 2025年4月時点

※6 2025年4月時点

iDeCoとの併用がおすすめの金融商品

iDeCoとの併用がおすすめの金融商品は、以下のとおりです。

NISA

iDeCoとの併用を検討するうえで、おすすめなのが「NISA(少額投資非課税制度)」です。

NISAは、投資で得た利益に税金がかからない制度で、日本国内に居住する18歳以上の方であれば利用できます。

2024年から制度が拡充され、非課税投資枠は「つみたて投資枠」で年間120万円、「成長投資枠」では年間240万円、合計で年360万円まで非課税で運用できるようになりました。

たとえばiDeCoは60歳まで原則引き出すことができませんが、NISAは必要に応じていつでも売却して現金化することが可能です。そのため、急な出費への備えや、ライフイベントに備えた「流動性のある資産」として活用するのに適しています。

またiDeCoでの掛金上限を使い切ったあとに資金的な余裕がある場合、その追加分をNISAに回すという方法も利用できます。

さらにNISAでは、つみたて投資によって安定的な運用を目指すこともできますし、成長投資枠を活用して個別株などに積極的に投資し、将来的な高いリターンを狙う運用スタイルも可能です。このように、NISAとiDeCoは互いを補完できるのでおすすめです。

出典:NISA(ニーサ・少額投資非課税制度)ってなに? -投資信託協会

個人年金保険

個人年金保険もiDeCoと併用できるおすすめの金融商品の1つです。個人年金保険は、老後の生活資金を計画的に積み立てていくもので、長期的な視点で安定的に資金を準備する手段として有効です。

一方でiDeCoは、運用次第で大きなリターンを期待できる場合があるので、同じ老後資金を貯める金融商品でも棲み分けができます。

さらに、引き出し可能な時期にも違いがあります。iDeCoは原則として60歳まで資金を引き出すことができませんが、個人年金保険は契約時に受け取り開始の年齢を選択できるため、iDeCoとは異なるタイミングで年金を受け取る設計が可能です。

このように、iDeCoで積極的に資産を運用しつつ、個人年金保険で安定した受け取りと保障を確保することで、リスク分散にもつながります。さらに、両方の税制優遇を活用すれば、節税効果も最大化できるのでおすすめです。

iDeCoはデメリットしかない?に関するよくある質問

iDeCoは、月々5,000円からスタートでき、掛金の金額は1,000円単位で自由に設定できます。このため、「まとまった余剰資金がない」「まずは少額から試してみたい」と考えている方にも適しています。

iDeCo加入者が死亡した際には、まず遺族がiDeCo口座を開設している金融機関に連絡し、所定の手続きを行う必要があります。手続きが完了すると、iDeCoで運用していた資産はすべて売却され、配当金などを加えた全額が「死亡一時金」として遺族に支払われます。

このとき、あらかじめ受取人を指定していた場合は、その人物が優先的に資産を受け取ることができます。受取人の指定がない場合には、①被相続人の配偶者、②被扶養者であった子や父母、さらに孫、祖父母、兄弟姉妹といった順で受取人が決定されます。

iDeCoはデメリットしかない?のまとめ

今回の記事は、iDeCoの制度内容や運用可能な金融商品、さらにメリットやデメリットまで解説しました。iDeCoには、「60歳まで原則として資金を引き出せない」「途中解約が基本的に認められていない」「運用管理に手数料がかかる」などデメリットがあります。

また、加入者の属性によって掛金の上限が定められているため、資金の投入に制限がある点も注意が必要です。一方で、掛金は全額が所得控除の対象となり、運用益には税金がかからず、受け取る際にも控除制度が適用されるので、高い節税効果が期待できます。

さらに、iDeCoは強制的に老後資金を積み立てる仕組みであるため、「つい浪費してしまう」「自分で貯蓄を続けるのが苦手」といった方にも有効です。資産形成を確実に進めたいと考えている人や、長期で運用したい若年層にとって活用する価値のある制度といえます。