保険での資産運用はおすすめ?投資との違いやメリット・デメリット

※この記事はPRを含みます。

「資産運用に興味があるけど、大きなリスクは取りたくない」「保険で本当に資産運用ができるのだろうか」「そもそも投資と保険の違いがよくわからない」と、お悩みの方は多いと思います。

そこでこの記事では、まず「保険を使った資産運用とはどういうものか」「その仕組みはどうなっているのか」といった基本的な部分を解説。そのうえで、保険で資産運用を行うことによるメリットとデメリットについても詳しく解説します。

さらに、実際に資産運用が可能な保険商品にはどのような種類があるのかも紹介しているので、ぜひ参考にしてください。また、保険を活用した資産運用を検討している方に向けて、おすすめの保険相談窓口も厳選して3社紹介しています。

- 保険による資産運用は「保障」と「貯蓄」を両立でき、安定志向の人に向いている

- 投資よりリターンは控えめだが、万一の備えや税制優遇など独自のメリットもある

- 短期間での解約は元本割れのリスクがあるため、目的や期間に合った選択が大切

- 保険による資産運用に不安がある方は、「みらいのほけん」へ。何度でも無料でファイナンシャルプランナー(FP)にじっくり相談でき、さらにお米がもらえる特典※も!

※プレゼント内容は時期により変更となる場合があります。詳細は公式サイトをご確認ください。

※本サイトの制作は、不正景品類及び不当表示防止法(景品表示法)を初めとする広告に関連する法規制やガイドラインを遵守して行われております。

※本メディアは株式会社ZNPマーケティングが運営しています。

目次

保険を使った資産運用とは?仕組みを解説

そもそも資産運用とは?資産形成との違い

資産運用とよく似た言葉に「資産形成」がありますが、両者は意味や目的がやや異なります。それぞれの違いは、以下のとおりです。

| 概要/種類 | 資産運用 | 資産形成 |

|---|---|---|

| 特徴 | 主に資産を効率的に増やしていくこと | 目標達成のために資産を築いていくこと。資産運用も含まれる。 |

| 方法 | 投資 | 収入を増やす・支出を減らす・貯蓄・投資など |

| リスク | 元本割れのリスクがある | リスクは比較的低い。ただし投資を除く。 |

資産形成とは、時間をかけて資産を築き上げていくプロセスを指します。たとえば、将来的に住宅を購入したい、老後に備えたい、子どもの教育費を準備したいといった明確な目標に向けて、計画的にお金を貯めていく行為が資産形成です。

お金をただ増やすという目的だけでなく、収入を増やす、支出を減らす、貯蓄する、投資をするなど広義の意味で捉えるとよいでしょう。

一方で資産運用とは、すでにある資金や資産を、より効率的に増やしていくための活動です。たとえば、銀行預金に寝かせておくだけでは資産はほとんど増えません。

資産形成の中に資産運用が含まれているという考え方ができるでしょう。

保障機能と貯蓄・運用機能を兼ね備えた保険商品

保険による資産運用とは、「保障機能」と「貯蓄・運用機能」の両方を兼ね備えた保険商品を活用する方法を指します。リスクは比較的低めで、どちらかというと資産運用というよりも、安定した資産形成に向いていると言えるでしょう。

保険には大きく「掛け捨て型」の保険と「貯蓄型」の保険の2種類があり、資産運用ができるのは貯蓄型保険と呼ばれる保険の種類です。

まず保障機能は万が一のとき、たとえば病気やケガ、死亡、高度障害などになった場合、契約内容に基づいて保険金が支払われます。さらに貯蓄・運用機能としては、支払った保険料の一部が積み立てられ、保険会社によって運用されます。

たとえば、終身保険は一生涯にわたり保障が続き、解約返戻金も年数に応じて増加していきます。払い込みが終了した後も保障は継続し、必要に応じてまとまった資金を受け取ることができるのが特徴です。

また、個人年金保険も代表的な貯蓄型保険の1つで、保険料を計画的に積み立て、契約時に定めた年齢から年金として受け取る仕組みとなっています。

中には、変額個人年金保険のように、運用成績に応じて将来受け取る年金額が変動する商品もあり、より運用の自由度が高いタイプも存在します。

投資と保険、それぞれの資産運用の違い

投資と保険による資産運用は、どちらも将来に向けた資金準備を行うための運用手段ですが、それぞれに異なる特徴があります。大きな違いは、リスクとリターンのバランスでしょう。

まず、投資は主に資産を積極的に増やすことを目的とした手段です。株式や投資信託・不動産・債券・金などさまざまな金融商品に資金を投じて運用益を狙います。

インフレによる目減りに備える手段としても活用でき、将来的な物価上昇への対策として投資を行う場合もあります。

一方、保険を使った資産運用は、予期せぬ出来事に備えながら、将来に向けて資金を蓄える方法です。主な商品としては、終身保険、個人年金保険、変額保険、養老保険などがあります。

投資と比較するとリターンは控えめですが、元本保証のある商品も多く、リスクは比較的低く抑えられています。

投資による資産運用が向いている人は、情報収集や相場分析に積極的に取り組める人。また、ある程度のリスクを受け入れたうえで、資産を大きく増やす可能性を追求したい人にも適しています。

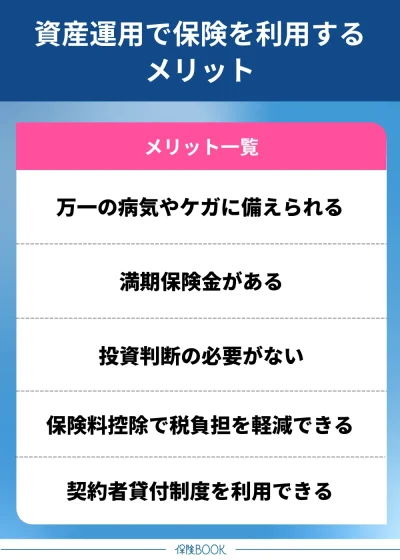

資産運用で保険を利用するメリット

資産運用で保険を利用するメリットは、以下のとおりです。

万一の病気やケガに備えられる

資産運用で保険を利用するメリットの1つは、万が一の病気やケガに備えられる点です。死亡保障付き保険などでは、予期せぬ出来事が起きたときに経済的な支援を受けることができます。

また、多くの保険商品には「保険料払込免除特約」が付帯している場合があります。これは、契約者が所定の病気や障害に該当したとき、それ以降の保険料の支払いが免除される仕組みです。

収入が減少したり、働けなくなったりした場合でも、保障内容はそのまま継続されるので、経済的負担を減らしながら、貯蓄や運用を維持することができます。

しかし、保険を活用した資産運用では、万一の際にまとまった保険金を受け取ることができるので、資産を取り崩す必要がなく、将来に向けての資産形成を守ることができるのです。

このように、保険を利用することで資産を増やすだけでなく、減らさない仕組みも同時に持てる点がメリットでしょう。

払い込んだお金が返ってくる満期保険金がある

また、満期保険金があるのも資産運用で保険を利用するメリットでしょう。満期保険金とは、あらかじめ契約時に決められた期間、たとえば10年や20年といった一定期間が終了した際に、まとまった金額を受け取れるものです。

将来的に「何年後にいくら必要か」という明確な目的がある場合には、目標に向けて計画的に資金を準備する手段として有効です。

特に、定額型の貯蓄型保険であれば、満期保険金の金額があらかじめ最低保証されていることが多く、将来の受け取り金額を事前に把握できる安心感があります。

さらに、保険であることで毎月の保険料を自動的に支払うことになり、無理なく貯蓄を続けられる強制力もメリットの1つです。

途中解約をすると元本割れの可能性があるので、計画通りに満期まで継続する動機付けとなり、自分で管理する投資や貯蓄と比べて継続しやすいメリットがあります。

投資判断の必要がない

投資判断の必要がないのも保険で資産運用するメリットの1つです。たとえば、株式や投資信託などの金融商品に投資する場合には、ある程度の金融知識が必要です。

経済の動向を理解し、個別企業や商品の特徴、リスクの把握、さらには市場ニュースを日々チェックするなど、継続的な情報収集が不可欠です。

また、市場が急落した際には精神的なプレッシャーも大きくなりがちで、資産の増減に一喜一憂してしまうこともあるでしょう。仕事や生活に集中できなくなるほど投資に気を取られてしまうケースも少なくありません。

特に、日々忙しくて投資に時間を割けない人や、精神的な負担を避けたい人にとっては、シンプルで継続しやすい方法といえるでしょう。

ただし、保険商品によっては途中で見直しや契約内容の選択が必要になる場合もありますし、勉強が必要な商品もあります。契約時に自分に合ったプランを選ぶことが重要です。

保険料控除で税負担を軽減できる

保険による資産運用のメリットの1つに、「保険料控除」によって所得税や住民税の負担を軽減できる点があります。

これは、保険料を支払っている人が年末調整や確定申告で一定の控除を受けられる制度。支払った金額に応じて所得税や住民税の計算の所得から一定額が控除され、結果的に納税額を減らすことが可能です。

保険料控除には「一般生命保険料・個人年金保険料控除、介護医療保険料控除」の大きく3種類があり、所得税・住民税控除の限度額は以下のとおりです。

| 保険料控除/税 | 所得税 | 住民税 |

|---|---|---|

| 一般生命保険料控除 | 40,000円 | 28,000円 |

| 個人年金保険料控除 | 40,000円 | 28,000円 |

| 介護医療保険料控除 | 40,000円 | 28,000円 |

この制度を活用することで、保険料を支払っている限り、毎年一定の節税効果が期待できます。投資のように利益が出なければ税制優遇の恩恵を受けにくい商品とは異なり、安定的に税負担を軽くできるのはメリットでしょう。

なお平成22年度に税制改正があり、2012年1月1日以降に契約した保険には新制度が適用されています。旧制度の場合は、上記表と異なる控除額となります。契約時期による違いに注意しましょう。

契約者貸付制度を利用できる

「契約者貸付制度」を利用できるのも、資産運用で保険を利用するメリットの1つでしょう。これは、保険を解約することなく、積み立てた解約返戻金の一定範囲内で資金を借りられる制度です。

保険契約そのものが担保となるので、金融機関のローンと比べて手続きが簡単で、審査も不要です。このように、スピーディーに資金を確保できるのはメリットといえるでしょう。

貯蓄型の保険では、一定期間保険料を払い続けることが前提となりますが、途中で解約してしまうと元本割れのリスクが生じることがあります。そういった場面で、契約者貸付を利用すれば、保険契約を維持したまま一時的に資金を確保することが可能です。

また、契約者貸付の金利は、消費者金融やカードローンなどと比較すると、一般的に低めに設定されている傾向があります。これにより、利息の負担を抑えながら資金の融通ができるのも魅力です。

資産形成や長期的な運用を継続しながら、突発的な出費に対応できるこの制度は、計画的な資産管理をサポートする有効な手段といえるでしょう。

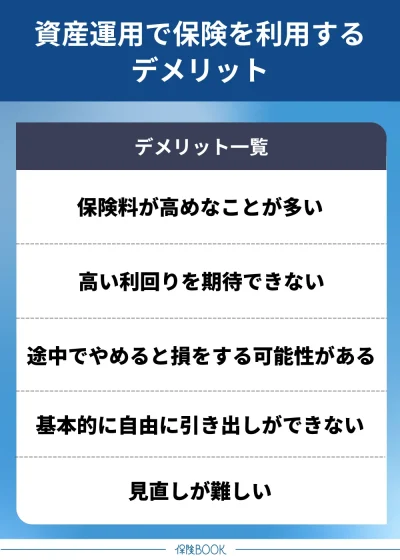

資産運用で保険を利用するデメリット

資産運用で保険を利用するデメリットは、以下のとおりです。

掛け捨てと比べて保険料が高めなことが多い

資産運用目的での貯蓄型保険のデメリットの1つは、掛け捨て型保険と比べて保険料が高く設定されていることが多い点です。保険商品は大きく分けて「掛け捨て型」と「貯蓄型」があります。

掛け捨て型は、主に死亡保障や病気保障などのリスクに備えることに特化しており、保険期間が満了しても支払った保険料は戻ってきません。このため、保険料は比較的低額で済み、負担も軽めなことが多いです。

一方で、貯蓄型保険は保険料の一部が将来の満期保険金や解約返戻金として積み立てられるため、保障と資産形成の両方を兼ね備えています。

このように、保障と資産形成を兼ねることによるコストの増加が、貯蓄型保険を選ぶ1つのデメリットです。

高い利回りを期待できない

高い利回りを期待できないのも保険で資産運用するデメリットの1つです。

そもそも保険という商品は、リスクに備える保障機能が主な目的で、資産を大きく増やすことを前提とした投資商品とは設計が異なります。また保険会社は、契約者から預かった保険料を確実に将来の保険金や満期金として支払う義務があります。

そのため、運用では極力リスクを抑え、安定性を重視した方針がとられるのです。結果として、株式や投資信託のようなリスクを取る代わりに高リターンを狙える投資手法と比べると、どうしても利回りは低めに抑えられがちになるのです。

そのため、急激に資産を増やしたいと考える人にとっては、物足りなさを感じるかもしれません。

もし高い利回りを求めるのなら、株式投資や投資信託など、より積極的な運用手段を選択するほうが適しているでしょう。

途中でやめると損をする可能性がある

保険商品を使った資産運用では、毎月支払う保険料が高額になる傾向にあります。これは、保障と貯蓄の両方の機能を持つ貯蓄型保険が多く、掛け捨て型の保険に比べて負担が大きくなるからです。

その結果、経済状況の変化や支出の増加によって保険料の支払いが困難になり、途中で解約せざるを得なくなる場合があります。

結果として元本割れとなり、損をする可能性があるのは、資産運用で保険を利用するデメリットでしょう。

基本的に自由に引き出しができない

資産運用として保険を利用する際のデメリットの1つに、基本的に自由にお金を引き出せないという点があります。貯蓄型の保険は、契約期間を通じて保険料を継続的に支払うことで、将来的に満期保険金や解約返戻金として一定の金額が戻ってくる仕組みです。

しかし、その返戻金は契約満了や一定期間の経過を待たないと受け取ることができず、急な資金需要には対応しにくいです。

たとえば、株式や投資信託などの一般的な金融商品は、市場が開いている時間帯であれば即日売却して、数日以内に現金化することが可能です。

万が一、契約期間中に資金が必要になった場合には、「契約者貸付制度」を利用するなどして、一時的にお金を借り入れる対策が必要になります。

見直しが難しい

資産運用として保険を利用する場合、契約後の見直しが難しいのもデメリットでしょう。特に貯蓄型の保険は、途中解約すると元本割れを起こすリスクが高く、一度加入してしまうと気軽に他の商品へ乗り換えることができません。

仮に、他の保険や投資商品に魅力を感じたとしても、乗り換えるために解約すれば、支払った保険料の一部を失う可能性があります。

こうした状況を避けるためには、加入前の段階で自身の将来設計やリスク許容度を十分に検討する必要があります。

また専門のFPや保険相談窓口を活用して、第三者の意見を取り入れながら慎重に選ぶのもおすすめです。

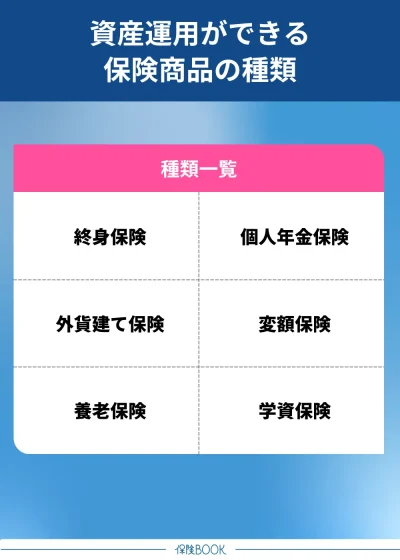

資産運用ができる保険商品の種類

資産運用ができる保険商品の一例は以下のとおりです。

終身保険

生命保険にはさまざまな種類がありますが、その中でも資産運用の側面を持つ代表的な商品が終身保険です。終身保険とは、被保険者が亡くなるまで一生涯にわたり保障が続くタイプの保険で、死亡時に保険金が支払われる仕組みになっています。

たとえば被保険者が亡くなった際に葬儀費用などが発生しますが、あらかじめ終身保険に加入しておけば、遺族は保険金を受け取り、そうした費用に充てることが可能です。また、生活資金に困らないように備える目的にも適しています。

さらに、終身保険には解約返戻金があるのが一般的なのも特徴。これは、契約期間中に途中解約した場合、保険料の一部が返金される制度で、保険会社が運用して積み立てた金額が戻ってくる仕組みです。

こうした仕組みから、終身保険は保障を確保しつつ、比較的低リスクで資産運用をしたいと考える方に適していると言えるでしょう。

ただし、NISAや株式投資といった積極的な運用商品と比べると、利回りは控えめです。また、保障と貯蓄機能を兼ね備えている分、掛け捨て型保険に比べて保険料が高くなる傾向がある点には注意が必要です。

また終身保険の中には、低解約返戻金型終身保険という種類もあります。これは、保険料払込期間中の解約返戻金をあえて低く設定する代わりに、月々の保険料が割安になるという特徴を持っています。

個人年金保険

資産運用の一環として活用できる保険商品に個人年金保険もあります。個人年金保険とは、国民年金や厚生年金など公的年金だけでは老後の生活資金が不足すると考えられる場合に、自分で備えるための私的年金制度の1つです。

契約者は一定期間、毎月もしくは年単位で保険料を支払い、その保険料は保険会社によって運用されます。そして、契約時に定めた年齢に達したときに、年金形式で受け取ることができる仕組みです。

個人年金の受け取り方法には以下のような種類があります。

確定年金 | 一定期間にわたって年金を受け取る。契約者が受取期間中に死亡したら、残りの金額は遺族に支払われる。 |

|---|---|

有期年金 | 契約者が生存している間のみ一定期間年金を受け取る。受取期間中に死亡すると、年金は打ち切られる。 |

終身年金 | 契約者が生存している間、一生涯年金を受け取ることが可能。死亡すると年金は打ち切られる。なお保証期間付なら、受取人が期間内で残りの額を受け取れる。 |

一定期間にわたって年金が支払われる「有期年金」、死亡するまで生涯受け取りが続く「終身年金」、そして一定期間受け取りつつ、その期間中に死亡した場合には残額が遺族に支払われる「確定年金」などがあります。

毎月一定の保険料を支払うことで、自動的に老後の資金が確保されるので、貯蓄が苦手な人にとっては、着実に資金を蓄える手段として有効でしょう。

また、多くの個人年金保険では、契約時に将来受け取る年金額が確定しているので、老後資金の計画を立てやすいという安心感もあります。

外貨建て保険

外貨建て保険とは、積立金の運用を日本円ではなく米ドルや豪ドルといった外貨で行う保険商品のこと。

基本的な商品形態は、円建ての終身保険や個人年金保険と同様で、保障や貯蓄の機能を兼ね備えていますが、大きな違いは通貨の種類です。決済や運用の通貨が外貨のため、為替相場の影響を受ける点が特徴です。

日本は長年にわたって低金利が続いていますが、外貨の中には日本円よりも金利が高い通貨が多く存在します。そのため、外貨建て保険は一般的に円建て保険よりも高い予定利率で運用されることが多く、相対的に高いリターンを期待できる可能性があります。

一方で、円安になれば円換算の受取額は増えます。このように為替の動向によって最終的な資産価値が大きく変動する可能性があるのには注意が必要です。

さらに、外貨を円に換金する際には為替手数料がかかる点も留意しましょう。

変額保険

変額保険は、保障と資産運用の両方を兼ね備えた保険商品で、支払った保険料を保険会社が指定する投資信託などの金融商品により運用する「特別勘定」で管理されるのが特徴です。

特別勘定とは、運用成績に応じて保険金や解約返戻金の額が変動する保険商品の資産を運用管理する勘定です。

運用成果が良ければ将来的に受け取れる保険金や解約返戻金が増える可能性があり、逆に、運用成果が悪ければ元本を下回るリスクもあり、運用結果が直接契約者の受取額に影響します。

なお変額保険には、大きく以下の2種類があります。

有期型 | 保険期間があらかじめ定められており、満期時に満期保険金を受け取ることができる。ただし、運用成績によって金額は変動し、原則として最低保証はなし。 |

|---|---|

終身型 | 保障が生涯続くタイプで、死亡保障を確保しながら長期的な運用も目指せる。解約返戻金は運用成績によって増減。 |

変額保険は、保険会社が用意する特別勘定の中から選ぶだけなので、投資初心者でも始めやすい点が魅力の1つでしょう。

養老保険

養老保険とは、死亡保障と貯蓄機能の両方を兼ね備えた保険商品。契約時に定められた保険期間の間に、万が一被保険者が亡くなった場合には「死亡保険金」が支払われ、保険期間満了まで生存していた場合には「満期保険金」が受け取れます。

この2つの保険金は同額であることが特徴で、保障と資産形成をバランスよく備えた仕組みといえるでしょう。

特に、定額型の養老保険では、満期時に受け取れる金額が契約時点で確定しているので、将来に向けた計画的な準備が可能です。

一方で、養老保険は死亡保険金と満期保険金が同額であることから、保険料が他の掛け捨て型保険や、満期返戻金に差がある終身保険などと比べて高く設定される傾向にあります。

学資保険

学資保険も資産運用として活用できる保険商品の1つです。

学資保険とは、主に子どもの将来の教育資金を計画的に準備するために設計された貯蓄型の保険商品。契約者が保険料を定期的に支払うことで、子どもの進学時期に合わせて給付金を受け取ることができます。

また、学資保険の特徴の1つが、「保険料払込免除制度」。契約者が亡くなったり、所定の高度障害状態になった場合、それ以降の保険料の支払いが免除される仕組みになっており、保障が継続されます。このように、学資保険は保障と貯蓄の両面を兼ね備えた商品です。

またインフレが進行した場合、実質的な価値が目減りするリスクもあるので注意が必要です。

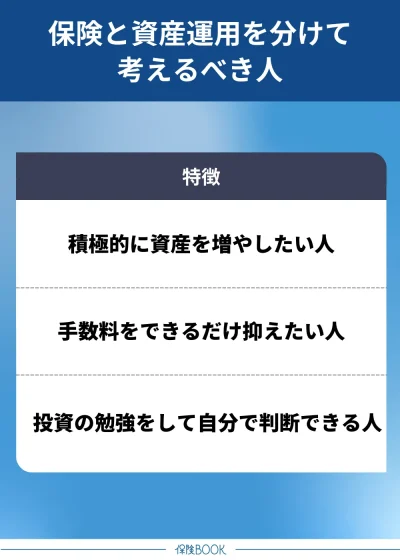

保険と資産運用を分けて考えるのがおすすめの人

ここまで保険を活用した資産運用について解説してきました。では、保険と投資を一体化した商品がすべての人に適しているのでしょうか?以下では、保険と資産運用を分けて考えるのがおすすめの人の特徴を紹介します。

積極的に資産を増やしたい人

資産を積極的に増やしたいと考えている人には、保険と資産運用を分けて考えるのがおすすめです。保険商品は、保障機能を重視して設計されており、元本保証や一定の返戻率を提供する代わりに、得られるリターンは比較的限定的です。

一方、株式や投資信託などの投資商品は、企業の成長や経済全体の発展に連動し、高いリターンを得られる可能性があります。さらに、NISAやiDeCoなどの非課税制度を活用すれば、税制面での優遇を受けながら効率的な資産形成が可能になります。

このような制度を利用することで、資産を増やすチャンスがより広がるでしょう。

ただし投資には価格変動リスクが伴い、保険商品よりも損失がでる可能性が高い側面もあります。そのためリスクを取ってでも資産を増やしたいのか、ある程度の安定を優先したいのか、自身の運用スタンスを明確にした上で、判断することが大切です。

手数料をできるだけ抑えたい人

手数料をできるだけ抑えたい人も保険と資産運用を分けて考える方がいいでしょう。

保険商品には、営業人件費や広告宣伝費、運営費など、さまざまな間接コストが保険料に組み込まれています。これらの費用は契約者が意識しない形で差し引かれており、運用目的だけで見ると隠れコストとして資産形成の妨げになることもあります。

一方、投資商品では、購入時の手数料や信託報酬などの費用が明示されており、透明性が高いです。投資信託の中には購入手数料が無料(ノーロード)のものや、運用管理費が低いインデックスファンドも多く存在しており、コストを抑えつつ効率的な運用が可能です。

投資の勉強をして自分で判断できる人

投資の勉強をして自分で判断できる人も、保険と資産運用を分けて考えるのがおすすめです。

そうした人は、保険会社が提案する商品に限らず、株式や投資信託、債券、不動産投資信託など、幅広い金融商品を比較検討できるので、選択肢が格段に広がります。

また、それぞれの金融商品のリスクとリターン、コストや流動性などの特性を理解した上で、自身のライフプランや運用目的に合った適した組み合わせを選ぶことが可能で、市場の変化に応じて調整しながら、柔軟にポートフォリオを構築できます。

このように、自分で投資判断をできる人は、保障を目的とする保険と、資産形成を目的とする投資を分けて、それぞれの機能を最大限に活かす方が合理的でしょう。

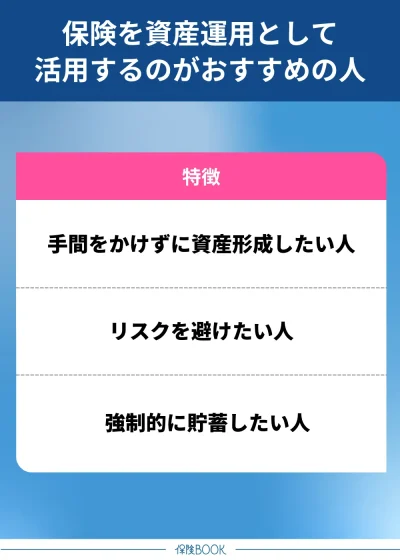

保険と資産運用を兼ねて考えるのがおすすめの人

保険と資産運用を兼ねて考えるのがおすすめの人は、以下のとおりです。

手間をかけずに資産形成したい人

投資に関する知識や経験があまりなく、なるべく手間をかけずに資産を形成したいと考える人には、保険と資産運用を兼ねて考える方法が適しています。

一般的な投資では、自分でポートフォリオのバランスを調整したり、市場動向をチェックしたりする必要があり、継続的な学習や情報収集が必要です。さらに、投資先の選定やリスク管理など時間と労力も求められます。

仕事や家庭のことで忙しく、平日にまとまった時間を取ることが難しい人でも、おまかせで運用し、資産形成を進められるのです。

また、これらの保険商品は、保険会社が専門家の視点で長期的に資産運用を行うため、初心者でも安心して資産形成を始めることが可能です。金融知識に自信がない場合でも、一定の利率で資産が積み上がっていく安心感があります。

リスクを避けたい人

リスクを避けたい人も保険と資産運用を兼ねて考えるのがおすすめです。

保険商品は、契約時に約束された金額が将来的に戻ってくるように設計されているものが多いため、安定性が高く、元本割れのリスクが低いのが特徴です。

一方で、一般的な投資商品は、景気や金融政策、企業業績などの外部要因に大きく左右されるので、元本割れの可能性が常につきまといます。短期的な市場変動によって、資産価値が大きく減少してしまうリスクもあります。

加えて、保険には死亡保障や医療保障といった万が一の事態に備える機能が一体となっておりリスクに対応できるのがメリットです。

このように、リスクを極力避けつつ資産を増やしたいと考える人にとっては、保障と資産形成が組み合わさった保険商品を活用するのがおすすめです。

強制的に貯蓄したい人

自分の意思だけではなかなか貯金が続かないので、強制的に貯蓄したいと考える人にも保険と資産運用を兼ねて考えるのがおすすめです。

保険商品は、契約時に設定された保険料が毎月または毎年、口座から自動的に引き落とされる仕組みが一般的のため、意識的に貯めようと努力しなくても、自然とお金が積み上がっていきます。「気づいたらこれだけ貯まっていた」というケースも多いです。

また、途中で解約すると元本割れのリスクが伴うので、簡単に解約できないという心理的なブレーキも働きます。

特に目的があいまいなまま始めた投資や意志が弱い場合には、途中で現金化して他の支出に回してしまうこともあるでしょう。

そのため、着実にお金を貯めたいと考えている人にとっては、解約しづらく、かつ毎月自動で積み立てが行われる保険商品と資産運用を兼ねて考えるのがおすすめです。

保険で資産運用の相談をするなら|おすすめの保険相談窓口3選

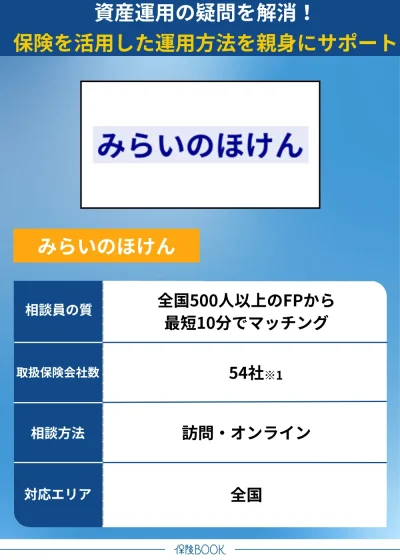

みらいのほけん

- 相談できる内容が幅広い

- お客の状況を丁寧にヒアリングした上で提携FPを紹介

- 満足度の高い口コミが多数寄せられている

- 年中無休365日いつでも受付が可能

みらいのほけんは、保険や資産運用、お金全般に関する疑問や不安を無料で相談できるサービス。利用者のライフステージや家計状況、将来的な目標などを丁寧にヒアリングしたうえで、適した提携FPを紹介してくれるのが特徴です。

紹介される提携FPは、全国に500名以上在籍している経験豊富な専門家たちで、その中から特に利用者の満足度が高い優秀なFPがマッチングされます。利用者アンケートの結果をもとに、相性の良いプランナーを選んでくれるので、相談の質にも安心感があります。

相談内容は多岐にわたり、外貨建て保険や変額保険、終身保険などの保険商品を活用した資産運用はもちろん、投資信託やNISAなどの制度も含めた資産運用の相談にも対応しているのが特徴です。

口コミ評価では「期待する回答プラスαの的確な助言をいただくことができました」「申し込んでよかったというのが素直な感想です」「全ての質問に対して100%の答えを返してくれた」といった好意的な声が多く、評価の高さが伺えます。

また、みらいのほけんは店舗への来店が不要な訪問型サービスを採用しており、自宅や希望の場所にFPが出向いてくれます。そのため、多忙な方でも自分の生活ペースを崩すことなく相談が可能です。

さらに、オンラインでの相談にも対応しており、スマホやPCから気軽に利用することができます。年中無休の365日いつでも予約を受け付けており、最短10分でFPの紹介を受けられるスピーディーさも魅力の1つでしょう。

取扱保険会社数 | 54社※1 |

|---|---|

主な保険商品 | 終身保険・外貨建保険・変額保険・医療保険・一時払保険・定期保険・年金保険・特定疾病、がん保険など |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 106拠点※2 |

出典:みらいのほけん

※1 2024年8月26日時点での提携先保険代理店の取扱保険会社の総数

※2 2024年8月26日時点での提携先保険代理店の拠点数の総数。

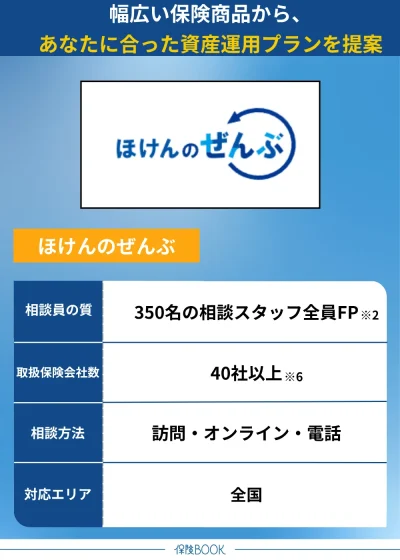

ほけんのぜんぶ

- 累計申込件数は31万件※1

- お金を「貯める・使う・まもる」という3つの観点でアドバイス

- FP資格取得率は100%※2

- どこでも相談が可能

ほけんのぜんぶは、累計申込件数31万件※1を誇る、実績豊富な無料の保険相談サービス。利用者の年代も幅広く、子育て世代※3からシニア層まで、多くの方が利用しています。

保険そのものの仕組みから、家族の将来設計、保険を活用した資産運用に至るまで、多岐にわたるテーマでアドバイスを提供しています。

ほけんのぜんぶに所属するプランナーは全員が、国家資格であるFP資格を有する※2お金のプロフェッショナルです。相談では、個別の状況に応じてヒアリングが行われ、無理のない範囲で適したプランが提案されます。

たとえば、将来に必要とされる老後資金は1億円ともいわれています※4が、これを単に預金で備えるのではなく、リスクとリターンを見極めた保険商品や投資の活用方法を教えてくれます。

また、支出を見直すことで日々のお金の使い方を効率的に改善し、余剰資金を資産形成に振り分けるといった具体的な手法も学ぶことが可能です。

利用者からは「すぐに契約ではなくじっくり考えられるように配慮してくれた」「 利益目的ではなく、お客の目線に立って教えてくれた」など好評の声が多数寄せられており、お客様満足度は95.7%※5と高い数字を誇っています。

取扱保険会社数 | 40社以上※6 |

|---|---|

主な保険商品 | 生命保険(個人年金保険・学資保険・終身保険・医療保険・入院保険・女性保険・がん保険・死亡保険・介護保険) 損害保険(火災保険・自動車保険・バイク保険・ペット保険・ゴルフ保険・自転車保険・海外旅行保険・傷害保険・レジャー保険) |

相談料 | 何度でも無料 |

相談方法 | 訪問 |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | ー |

出典:ほけんのぜんぶ

※1 2025年4月時点 株式会社ほけんのぜんぶ調べ

※2 株式会社ほけんのぜんぶから訪問する入社1年以上のプランナーが対象

※3 子育て世代の相談件数70,000組以上 2025年2月時点

※4 ほけんのぜんぶより 2025年6月時点

※5 2022年10月から2024年6月にかけて、株式会社ほけんのぜんぶをご利用いただいたお客様2,508名を対象に実施したアンケートで、「満足」「やや満足」「普通」のいずれかをご回答いただいた割合です。

※6 2025年4月時点

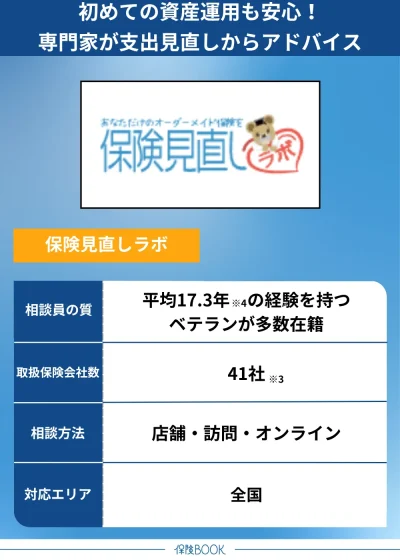

保険見直しラボ

- FP取得率は100%※1

- お客様満足度が96.8%※2

- 保障・貯蓄・資産形成に適した保険の提案

- 豪華賞品プレゼントも実施中

保険見直しラボは、全国41社※3の保険会社の商品を比較・選択できる無料の保険相談サービス。在籍しているすべてのプランナーがFP資格を保有しており※1、業界歴の平均は17.3年※4と、実績・経験ともに豊富な専門家が揃っています。

こうした高い専門性により、利用者のライフプランや資産状況に応じたアドバイスを受けることが可能です。

保険見直しラボでは、低リスクで安定性のある資産運用の提案が可能。たとえば、終身保険や低解約返戻金型終身保険、個人年金保険、養老保険など、運用と保障のバランスに優れた保険商品を活用し、将来に備える方法についてアドバイスしてくれます。

実際に、「月々の保険料が1万円も安くなりました!」「プランナーさんとこれからも長くお付き合いしたいと思いました」「保険の基礎から学べ、保険への不安がなくなりました」など好意的な口コミが目立ち、お客様満足度は96.8%※2にものぼります。

相談スタイルは柔軟で、訪問相談とオンライン相談のどちらにも対応しており、忙しい方や自宅で落ち着いて話をしたい方にも便利です。

さらに、相談後のアンケートで豪華賞品がプレゼントされます。

取扱保険会社数 | 41社※3 |

|---|---|

主な保険商品 | 終身保険・外貨建て保険・低解約返戻金型終身保険・個人年金保険・養老保険・学資保険・定期医療保険・女性保険・介護保険・がん保険など |

相談料 | 何度でも無料 |

相談方法 | 店舗(オフィス) |

対応エリア | 全国 |

予約方法 | Web |

受付時間 | 24時間 |

店舗数 | 60拠点以上※5 |

出典:保険見直しラボ

※1 入社1年以上の社員の資格取得率

※2 お客様アンケート結果により:集計2024年10月

※3 2025年4月時点

※4 2025年4月時点

※5 2025年4月時点

保険で資産運用をする際に気をつけるべきポイント

保険で資産運用をする際に気をつけるべきポイントは、以下のとおりです。

保険料は適切か

保険で資産運用を検討する際、まず注意したいのが保険料の設定が適切かどうかです。資産形成を目的にする場合、将来的な資金目標と保険料とのバランスが取れていなければ、本来の目的が達成できなくなる可能性があります。

一方で、保険料が高すぎると、家計を圧迫する原因となります。毎月の支出が増えすぎることで生活費に余裕がなくなり、結果的に保険料の支払いを継続できなくなるリスクもあるでしょう。

途中で解約してしまえば、支払った保険料が元本割れを起こすケースも少なくありません。こうした事態を避けるためにも、無理のない範囲で保険料を設定することが重要です。

なお一般的には、保険料の目安として手取り月収の3~10%が妥当とされています。もちろん1つの目安に過ぎませんが、自分自身のライフプランや将来の収支の見通しを踏まえて、長期的に無理なく支払える金額を設定すれば、継続的な資産形成を成功できるでしょう。

支払い期間は問題ないか

保険で資産運用を行う上で、もう一つ重要なポイントが支払い期間に無理がないかどうかです。保険にはさまざまな支払い期間のタイプがあります。

たとえば一定の年齢までの払い込みや、10年・20年といった定期払い、一生涯にわたる終身払いなど、多様な選択肢などが用意されています。

支払期間が長く設定されている保険では月々の保険料は抑えられる傾向にありますが、その分、長期にわたる継続が求められ、ライフステージの変化によって解約せざるをえない場合には、元本割れなどのリスクが生じやすくなるのです。

たとえば、「子どもが大学進学するまでに一定の資金を確保したい」「老後に向けた資金を60歳までに準備したい」といった具体的な目的がある場合は、そのタイミングに合わせて支払い期間を設計し、確実に資産を積み立てられるようにしましょう。

保険商品の多くは解約返戻金の返戻率が契約から一定期間を経過することで初めて100%を超えるような設計がされています。そのため、いつ返戻率が100%を超えるのか、つまり元本割れしなくなるタイミングを事前に把握しておくようにしましょう。

保険で資産運用に関するよくある質問

保険と投資の大きな違いは保障の有無です。保険は、万が一の病気や事故、死亡などリスクに備え、経済的なダメージを軽減するための仕組みです。主な目的は安心を確保することで、リスクが現実になった際に保険金を受け取ることができます。

一方、投資は資産を増やすことを目的とした手段で、株式・投資信託・不動産・債券などさまざまな商品があります。期待できるリターンが高い一方で、価格の変動によって元本割れのリスクがあるのが特徴です。

ただし、保険の中にも資産運用の側面がある商品も存在します。保障を受けながら将来的に満期金や解約返戻金を受け取れるので、計画的な貯蓄手段として機能するのです。長期で継続することで元本割れのリスクを抑えつつ、着実な資産形成が可能です。

このように、資産を増やしたいのか、リスクに備えたいのか、それとも両方のバランスを取りたいのかを見極めて保険か投資かを選ぶ必要があります。

資産運用に適した保険商品には、貯蓄性と保障性を兼ね備えたものが多くあります。

たとえば契約者が亡くなるまで保障が続き、解約返戻金があるため貯蓄としての機能も持ち合わせている「終身保険」、契約時に定めた年齢から一定額の年金を定期的に受け取ることができる「個人年金保険」、子どもの教育費を計画的に準備できる「学資保険」などです。

保険で資産運用を考える際は、目的や期間、リスクの許容度を明確にしたうえで、自分に合った商品を選ぶようにしましょう。

保険で資産運用のまとめ

今回の記事は、保険を活用して資産運用を行う仕組みと、そのメリット・デメリットについて詳しく解説しました。保険を使うことで、資産形成の一環として強制的な貯蓄が可能になります。

さらに、万が一の病気やケガへの備えも同時にできるのは、保険ならではの大きなメリットです。また保険料控除といった税制上の優遇措置も受けられるため節税効果も期待できます。

このように、保険を利用することで「手間をかけずに」「リスクを最小限に抑えて」「計画的に」資産を形成していくことが可能になります。投資に不安がある方や、安定性を重視したい方にとってはおすすめできる方法といえるでしょう。